是表态,还是笃定?

撰文 | 小村

出品 | 光伏Time

行业已经进行到深度竞争阶段,靠资金储备撑过周期成为企业普遍观点,但这并没有挡住光伏企业用真金白银抢救市值。

近一年来,光伏巨头在股票市场屡屡受挫,在市值管理方面表态成为安抚投资者的关键。

巨头们在平衡拓展市场、保留生存资金和回购股份三方面下了大力气。

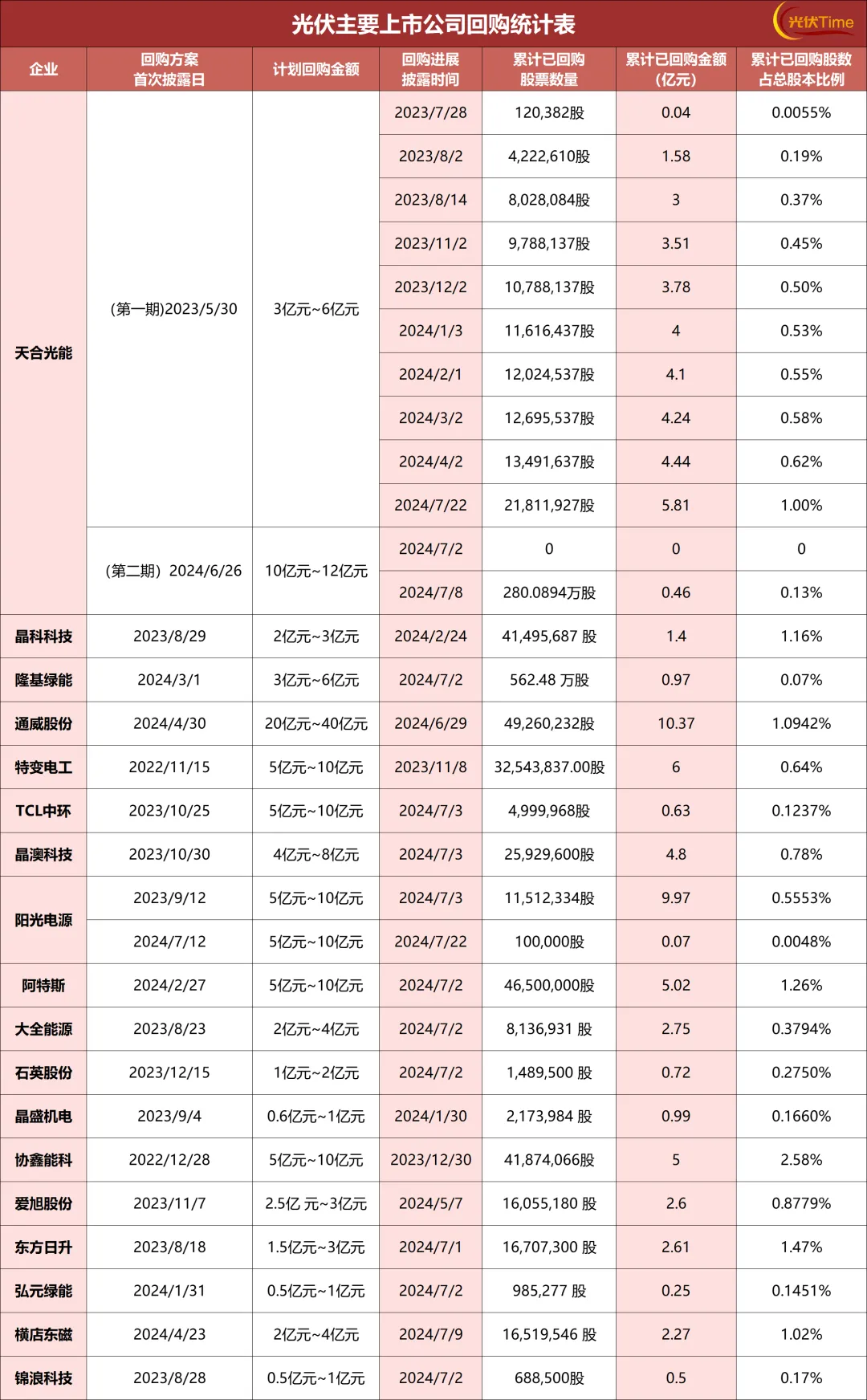

其中,通威、阳光电源已斥资超过10亿元,晶科、天合光能、阿特斯已斥资近5亿元回购股票。除阳光电源外其他四家企业半年业绩均承压,同时正在积极开拓海外产能,例如美国和中东等地。

7月14日,阳光电源公布了一项新的股票回购计划,这是近期行业内最为激进的回购行动。公司在完成从2023年9月至今年7月14日期间的上一轮回购后,总计回购了1151.23万股,耗资9.97亿元。

紧接着,阳光电源宣布将在未来12个月内,再次启动新一轮回购,计划动用5亿至10亿元自有资金,以不超过每股97元的价格回购A股股份。这些股份将用于后期的员工持股或股权激励计划。

整体来看,今年以来,在监管部门的鼓励和政策支持下,A股上市公司纷纷提高了回购热情。特别是在去年12月证监会修改回购规则、提升回购操作便利度后,上市公司对回购的积极性显著提升。

有媒体统计,截至7月28日,年内已有1083家A股上市公司发布了1145份回购计划,甚至超过了去年全年总量。

当然,尽管光伏企业为市值管理做了极大努力,通过回购向市场传递公司对未来发展的信心,但回购计划但并不能保证长期上涨。

由于光伏企业回购多用于员工持股计划或股权激励,市场对于回购的解读和反应各异。当公司回购股票用于上述用途时,尽管回购本身不会稀释股本,但这些股票低价售给员工反而会对股东权益造成侵害。

据光伏Time不完全统计,近期光伏主要上市公司回购情况如下:

发表评论 取消回复