业绩预告揭晓谜底,低利润时代怎么赚?

撰文 | 戏台

出品 | 光伏Time

在供需错配导致的高强度竞争压力下,企业为了获取订单,只能突破价格底线,越卖越亏成为现实。

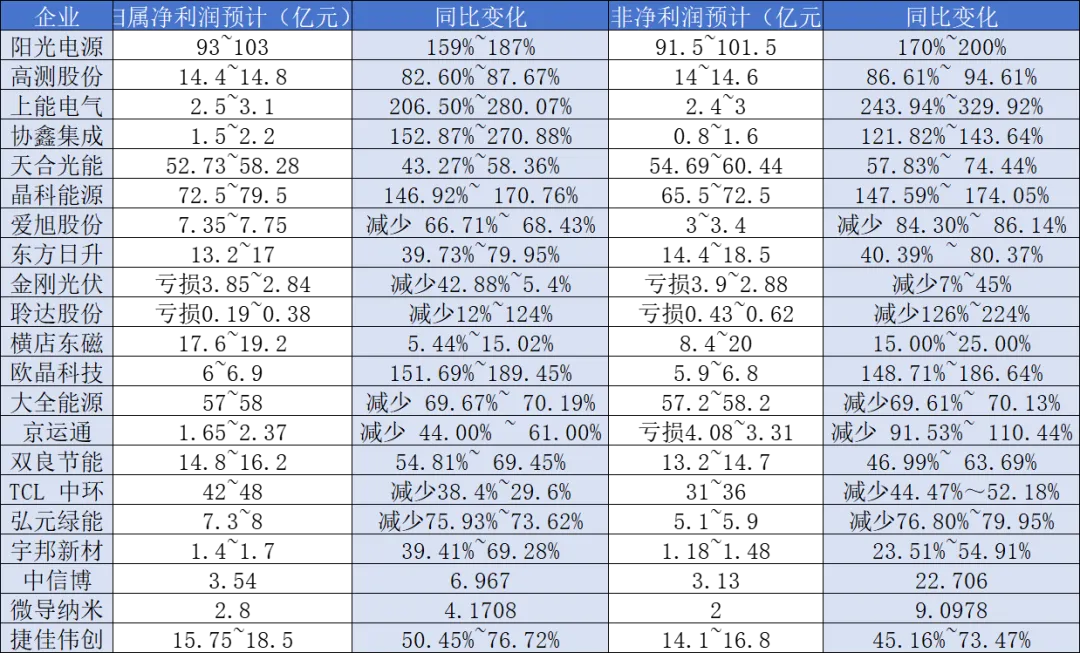

尽管从技术层面来看,价格战不会长久,但这也意味着大批量二三线企业快速出局。从2023年业绩预告中,可以观察到一线企业实现了净利润暴涨,非一线企业则再次直面业绩下滑窘境。

成本控制力、资金弹药量是拉开一、二线企业的核心要素。

一线企业凭借技术积累或者一体化优势,拥有较强的成本控制能力,在与非一线企业竞争中,可以做到少亏甚至不亏。非一线企业则常常要在订单和资金之间做抉择,在资本热度退潮时代,靠现有资金维持低价争抢市场几乎称得上奢侈。

但头部企业也并非绝对安全,回顾过去光伏行业几轮周期,从自信到出局的企业并不在少数。头部企业的激进扩张往往伴随高资产负债率,或将为头部企业间的持续竞争预留伏笔。

谁赚谁赔?

2023年末,光伏全链价格已经下跌至盈亏平衡点,即便是头部也难以在装机淡季和库存堆积的双重挤压下获取利润。

但这并不影响提前布局TOPCon产能的企业吃遍红利,在前三个季度大赚。以天合光能、晶科能源、协鑫集成为首的押注TOPCon企业均实现了巨额盈利。

其中天合光能获取归属净利润52.73亿~58.28亿元,同比大涨43.27%~58.36%;晶科能源归属净利润82.5亿~79.5亿元,同比增幅146.92%~170.76%。

以晶科能源为例,按照2023年前三季度该公司归母净利63.54亿元计算,其第四季度归母净利为8.96亿元到15.96亿元,同环比均下滑明显。不过这也说明晶科在N型产品成交均价跌至1元左右,仍然有盈利空间。

在电池组件端,东方日升的业绩增长格外受到关注。作为异质结技术路线的坚定选择者,业绩大涨侧面印证了异质结技术路线的商业价值再度提升。

东方日升给出的解释为报告期内,公司海外电池、组件产能有效释放,北美组件市场实现规模化出货,国内组件市场出货比重有所提升。受上述因素影响,公司光伏组件盈利能力较上年有所增强,对公司业绩产生积极影响。

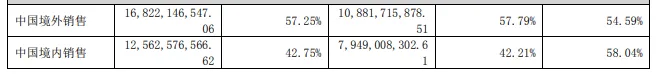

回看2022年东方日升的营收占比,中国境内销售占比仅有42.75%。对价格更为敏感的国内市场,并不十分看好价格更高的异质结产品,境内市场出货占比提升或意味着产品价格下降。

硅料、硅片企业分别由于产能急剧扩张,以及受N型产品红利影响较小,导致业绩降幅最大。以成本控制著称的大全能源、TCL中环分别获取归属净利润57亿~58亿元和42亿~48亿元,降幅分别为69.67%~70.19%和38.4%~29.6%。

硅片二线厂商弘元绿能净利润同比下跌超70%,弘元绿能给出的理由除了博弈加剧,价格下降外,还提到:公司向产业链上下游延伸,新增的硅料、电池、组件业务产能于报告期内陆续投产,新业务处于产能爬坡阶段,对公司的经营业绩产生了一定影响。

总体来看,尽管2023年,光伏产业链价格暴跌,但却在盈亏中分出了胜负。部分企业仍然具备盈利能力,无疑为资本市场展示了浓密的造血肌肉。然而,更多企业在洗牌初期亏损已在不断扩大,能否反败为胜将更加考验决策者智慧。

供需

难逢敌手,却供需失衡。我国的光伏行业正处于这一尴尬时期。短期供需失衡并不可怕,光伏已经经历过多轮周期变化,可怕的是无法再次突破的需求量。

有机构预测未来光伏需求增速将会放缓,其中集邦咨询则直接给出2024年全球光伏新增装机预期474GW的答案。

该机构预计,2023年全球光伏新增装机411GW,同比增长59%;预计2024年新增装机474GW,同比增长16%,增速将显著放缓。光伏需求的增速将回归理性。

另外,海外市场具备一定的不稳定性。

尽管随着全球气候变化问题的日益突出,双碳热潮为中国的新能源企业提供了广阔市场,但由于部分国家不断挑起的贸易摩擦,对光伏产业造成了巨大影响。欧美曾发起的双反政策至今令国内企业惴惴不安。

当然,海外并非需求唯一来源。从数据来看,我国装机量在全球装机占比极高,例如2021年,我国光伏装机55GW,占全球31%;2022年,我国装机87GW,占全球的36%。这一比例还在持续提升,2023年前三季度,我国光伏新增装机129 GW,在抢装热潮下,全年装机量或达200GW,占比已无限接近全球装机总量的50%。

国内市场的崛起,为光伏企业发展做出了重要贡献,但也遇到了瓶颈。

今年前三季度,我国光伏新增装机128.94G,其中分布式光伏新增装机67.14GW,俨然占据光伏市场半壁江山。

然而,电网容量不足和风光消纳问题已成为制约我国光伏装机的重要问题。多地出现并网难,管控更为严格的现象。

集邦咨询预计,24年中国光伏装机需求增速将大幅放缓,新增装机约为210GW,同比增长11%。从细分类别上看,随着中国电改进程的逐步深化,平均用电价格下降预期明确,叠加多地分配给户用光伏的并网容量已接近枯竭,项目经济性下降及并网管控趋严或将导致户用光伏装机需求在24年进入深度调整期。

与需求放缓、未来不确定相对应的是产能高度堆积。

隆基曾经提到,预计2023年底单晶硅片、电池和组件的产能将达到190GW、110GW和130GW;晶科能源曾表示,预计2023年底,(晶科能源)单晶硅片、高效电池和组件的产能将分别达到75GW,75GW和90GW。晶科甚至表示,2024年产能目标直指100GW;天合光能曾预计2023年底公司硅片、电池片、组件产能可分别达到50GW、75GW、95GW;晶澳科技则规划2023年底组件产能将超80GW,硅片和电池产能将达到组件产能的90%左右。

以此计算,仅头部企业产能即可满足全球80%需求。

这些数据包括大量PERC产能,但也足以说明供给失衡的严重程度。同时,N型产能也不容小觑,有媒体统计,通威、晶澳、晶科、隆基等二十余家头部企业2023年在建、投产的N型电池总产能超过500GW。

供需失衡直接造成了成本线失守。2月1日,中石油集团公司2024年n型单晶双面光伏组件集中采购项目开标,共11家企业参与投标,最低报价为0.82元/瓦,最高报价0.98元/瓦。头部企业分布在0.885元/瓦到0.92元/瓦之间。

发表评论 取消回复