全年新增装机60GW是储能企业疯狂扩张的底色,而内卷也越来越变态……

本文共计3089字,预计阅读需要6分钟

撰文 | 潮汐

出品 | 星球储能所

自从2020年之后,我国的储能市场有多疯狂?

市场层面引用国家能源局一组数据足以说明。截至2023年底,全国已建成投运新型储能项目累计装机规模达3139万千瓦/6687万千瓦时,平均储能时长2.1小时。2023年新增装机规模约2260万千瓦/4870万千瓦时,较2022年底增长超过260%,近10倍于“十三五”末装机规模。

产业层面则可以通过投资规模、企业融资规模变化以作参考。

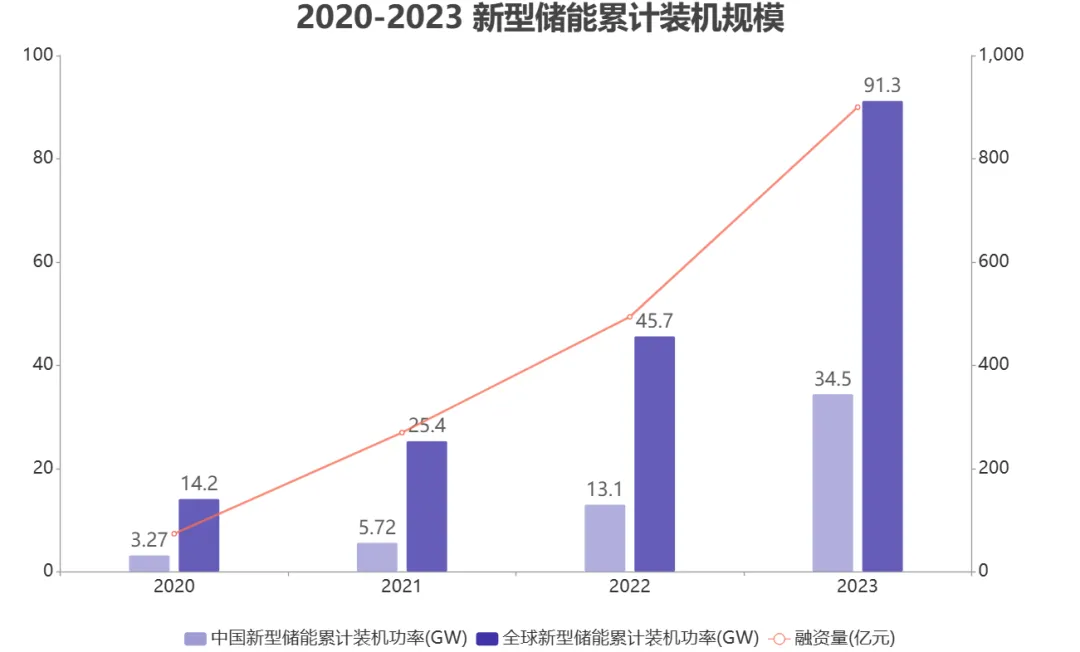

国家能源局数据显示,“十四五”至2023年末,新增新型储能装机直接推动经济投资超1千亿元。

据星球储能所不完全统计,2023年储能行业相关领域投融资事件共计387起。尽管大多未披露具体融资金额,然而仅以明确金额的投融资事件来看,保守估算规模至少接近千亿元人民币或在千亿级别以上。

其中,有53家公司在同一年内完成了多轮融资。根据相关机构推算,整个储能领域的融资总额约为900亿元。

※ 数据来源:CNESA、公开信息

根据企查查数据显示,中国目前拥有约17.4万家与储能相关的企业。2022年,储能领域的新注册企业数量是2021年同期的四倍,达到了4.1万家。到了2023年,这一数字同比增长了82.2%,新注册的储能相关企业数量升至7.4万家。

我国储能行业的火爆程度可见一斑。

狂野的市场

在多方努力下,我国储能产业的快速发展迅速与全球需求快涨发生碰撞。2022年,全球新型储能累计装机规模达45.7GW,是上年同期的近2倍,2023年新型储能累计装机规模91.3GW,又是2022年的两倍。

行业内又把2024年全球储能装机量预计上调至60GW。甚至有机构大胆预计2030年中国新型储能市场累计装机规模将超过200GW,2024—2030年复合增长率超30%。以此来看新型储能的春天似乎才刚刚开始。

不过市场广阔,不代表有钱赚。储能企业数量的暴涨可以代表行业的活跃度,也可以代表内卷程度。

巨头跨界为储能市场平添竞争热度。带着资本热钱滚滚而来的光伏企业是有力证明。

2022年才正式大规模入局的天合储能位居储能系统国内出货量、全球出货量的第四名、第六名,全球出货量增速高达15倍,排名业界第二位。

据天合光能的定期报告显示,天合截至2023年底,储能舱及系统累计出货已经高达5GWh。正如同其他老牌储能企业一样,天合同样在市场层面突破中国、欧洲、亚太、北美、中东非、拉美六大区域,即便是最有技术含量的电芯环节,天合储能也做到了独立自研天合芯,掌握电芯的开发、测试、验证等环节的技术核心。

据官网介绍,天合芯具备长寿命、高安全、宽温域和高一致性四大系统价值,拥有306Ah和314Ah多种规格。天合储能A级电芯循环寿命12000次,系统寿命能达到15年。

这已经是业内顶尖水平,2023年11月24日,老牌储能企业瑞浦兰钧发布的储能电芯产品12000次循环寿命依然是一大卖点。

天合并非孤例,晶科能源曾公开表示未来三至五年将储能业务发展成为与光伏业务同等重要的支柱,力求挺进全球储能供应商前三强。目前,晶科能源已发布了蓝鲸5MWh大型储能系统SunTera G2以及314Ah自研电芯,数据均处于行业领先地位。

跨界企业的成功更能激发行业焦虑,这意味着行业壁垒有,但不高。而面对来势汹汹的跨界者,已经在行业内摸爬滚打多年的储能企业,也祭出了“内卷”大招。

变态式内卷

面对如雨后春笋冒现的储能同行,企业要赚钱,就要做卷王。

为推动招商引资,各地出台了税收等优惠政策吸引企业建厂。在此背景下,即使储能产能已呈现过剩的趋势,部分企业为了保持规模优势,仍重复上演扩产戏码。

例如,派能科技2023年投资建设一座10GWh的锂电池研发制造基地。南都电源在拥有10GWh的储能锂电电芯年产能和同等规模的系统集成年产能的基础上,正在建设额外的4GWh储能锂电电芯产能和10GWh智慧储能系统项目。林洋能源在2023年6月启用了第二条1.5GWh全液冷柔性自动化Pack产线,使得其Pack年产能达到3GWh。此外,协鑫集团的张家港年产20GWh储能系统项目于2023年8月28日正式投产。

这些都只是储能企业扩产内卷的冰山一角。

激烈扩产的结果就是,在2024年的2月至3月期间,由于电芯企业的产能过剩严重,企业之间的价格竞争愈发激烈,电芯价格跌至历史低点,最低成交价格大约降至0.3元每瓦时。价格战对整个行业形成了巨大冲击。

除了同行的步步紧逼,储能企业还面临着上游背刺,今年一季度,锂价经历了持续的波动。从2023年第四季度至2024年第一季度,锂价显著下跌:电池级碳酸锂市场价格下降了35%,锂精矿价格更是下降了57%。藏格矿业的一季报显示其碳酸锂产品的售价在报告期内下降了77.36%。

根据SMM储能的数据,五一节后,电池级碳酸锂的价格范围为11.00万元/吨至11.35万元/吨,均价11.18万元每吨。

与2022年底相比,价格下跌了39.22万元/吨。

上游价格暴跌和终端供需失衡,让储能价格一路走低。“内卷”或许意味着低价竞争和浪费,但不可否认的是激烈的市场竞争也促进了行业发展,以及优质企业的积淀。

首先,内卷激发了企业的产品迭代热潮。

在降本增效的需求推动下,储能电芯的大型化已成为行业的显著发展趋势。自2023年起,300Ah及以上容量的储能电芯产品开始快速替代280Ah规格的电芯,并且业界正向500Ah甚至1000Ah以上的更高容量电芯迅速发展。

其次,内卷激发了企业开拓市场的决心。

在面对国内市场竞争加剧和盈利空间缩小的挑战下,部分中国储能企业开始转向海外市场扩展其业务。这种“出海”策略不仅是对当前市场环境的适应,也是寻求长期、稳定市场的战略选择。除了出口成套产品,像派能科技这样的企业甚至还在海外建立了储能工厂。

这些合作和海外投资活动显示了中国储能企业在全球市场上野望。欧洲和北美洲成为中国储能企业“出海”的主要市场,这两个地区对储能的需求由于多种因素而增长,包括极端天气的增加和新能源导致的电力系统不稳定性。据中国储能与应用协会(CNESA)发布的《储能产业研究白皮书2023》,2022年中国、欧洲和美国在新增新型储能项目数量上位居全球前列,这三个地区的增量占全球总增量的86%。

不卷就活不下去,是储能行业的痛点,也是整个制造业的痛点。

政策性市场?

实际上,2023年还未结束之时,就有企业预测2024年会开始进行行业出清。

海辰储能的联合创始人、总经理王鹏程曾表示,未来 三年行业将进入激烈淘汰的关键赛点。研究机构高工产业研究院甚至坦言,50%以上的储能系统企业将被淘汰出局。

然而现在2024年已经走过了三分之一,我们却看到整个储能行业依然处在高度疯狂的状态中。4月份举办的北京储能展也是人头攒动、摩肩接踵。

现在回看2023年,储能的一个新变化是:工商业储能收益率变得可观。

首先是用电需求。2024年全国的用电量预计要达到9万亿KWh,其中工商业的用能占比将超过80%。这导致全国范围许多省份出现电力供应紧张问题。

其次是装机成本。2023年以来,碳酸锂价格对比上高点腰斩,这使得占储能系统成本50%以上的重要零部件——储能电芯的成本下降了近10%,储能系统的初始建设成本也随之下降。当前这一趋势仍在延续。

最后,引用CNESA认定的工商业储能实现经济性的门槛价差——每度电7毛钱。天合储能战略市场与产品管理总监李秉文指出,国内22个省份的工商业储能都已经初步具备了经济性。当前全国已经有20多个省份的峰谷价差超过了7毛,甚至有些省份达到了1.4元。未来峰谷电价差可能还会进一步扩大,工商业储能的经济性也会持续提升。

有媒体报道,在广东、浙江两个省份,每天两个波峰和波谷可以做到“两充两放”,预计的投资回本周期已经在3—4年之间。

新能源大基地建设带动大储需求,价差刺激工商业储能。看起来储能市场的持续增长依然十分可观。

但我们不能忽略的是,无论是大储还是工商业储能,都表现出了极强的政策性驱动。大基地自不必说,工商业储能的价差也是来自于“行政定价”、而非“市场价格”。储能距离更为独立的市场化运作还存在一段距离。

如此疯狂的内卷,会给整个储能带来哪些后遗症?

在这场以比拼电芯容量为核心的技术大战中,有哪些被我们忽视的陷阱?

储能市场的下一个关键赛道到底在哪里?

敬请期待《疯狂储能系列》第二篇《价格失速下滑、虚火后遗症浮现》

发表评论 取消回复