能与特斯拉、比亚迪、华为掰掰手腕的沃太能源,怎么就闯不进A股大门?

撰文 | 临渊

出品 | 星球储能所

2011年3月,由9.0级大地震引发的日本有史以来最大规模海啸,冲毁了福岛第一核电站的防洪堤,让世界各国都为之一颤。

这场影响延续至今仍未断绝的“核灾”,在当时就已然扇动了蝴蝶效应的翅膀。福岛核事故发生的第三天,时任德国总理默克尔就宣布暂停延期废核的计划,并在四个月后正式将废核计划提前至2022年。

同年,后来被不少媒体评价为“江苏学霸”的袁宏亮,才刚放弃德国西门子PTD全球总部工程师的职位,转入Fire Energy S.L.担任新能源开发部总监。

敏锐地察觉到汹涌而至的新能源时代浪潮,袁宏亮果断抓住了其中的机会,于2012年毅然辞职回国,会同两位同样从德国留学归国的好友,在江苏南通创建了一家最初只有三人团队的小公司——沃太能源。

※ “江苏学霸”袁宏亮

时至今日,在全球户用储能市场上,沃太能源已经发展成有机会与特斯拉、比亚迪、华为掰掰手腕的行业龙头,不过离一帆风顺也还差得太远。

7月2日,据上交所公开信息显示,由于沃太能源及其保荐人撤回发行上市申请,交易所终止其发行上市审核。

历时一年半的上市长跑最终化为泡影,沃太能源最终还是把鸡蛋都打碎在了同一个篮子里。

储能“异军”

作为完全依靠海外市场成长起来的全球户储企业,沃太能源的发展轨迹与国内的绝大多数储能企业都较为殊异。

主攻海外市场、专注户用储能,是沃太能源身上最为显著的两大特征。

在德国加速废核计划影响下诞生的沃太能源,从一开始就剑走偏锋,看中了以高电价世界闻名且投资回报周期更短的德国、澳大利亚市场。

公司成立短短不到三年时间,就已经在德国法兰克福和澳大利亚悉尼分别成立了全资子公司,并在两地市场扩张极为迅猛。

澳洲子公司成立当年,沃太能源便占据了澳大利亚18%的市场份额;2018年,南澳政府宣布沃太能源成为南澳“家用电池计划”排他期阶段两大户用储能系统供应商之一,享受最高额度1亿澳元的项目补贴。到2022年更是以23%市占率排登顶澳大利亚储能市场占有率榜单第一。

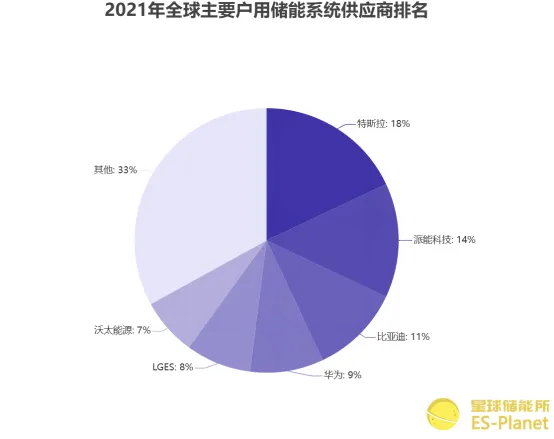

而在德国市场,公司自2021年就做到了德国排名前五的户用储能系统供应商;同年,据IHS Markit报告显示,沃太能源以7%的市占率在全球户用储能系统市场占有率榜单排名中国第四、全球第六,仅次于特斯拉(18%)、派能科技(14%)、比亚迪(11%)、华为(9%)及LGES(8%)。

※ 图表:2021年全球主要户用储能系统供应商排名

来源:IHS Markit

客观而言,尽管扩张速度不慢,沃太能源最初几年的业绩表现却并不算好。自2012年公司成立,沃太能源连续亏损六年,直到2018年还亏损了上千万元。

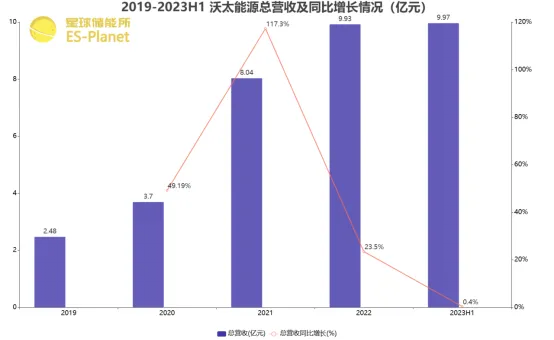

不过,从2019年至2023年1-6月,沃太能源营收分别达到2.48亿元、3.70亿元、8.04亿元、9.93亿元、9.97亿元,实现净利润1004.20万元、3013.82万元、5658.58万元、6356.96万元、2490.12万元,增长速度可谓相当之快。

※ 图表:2019-2023H1沃太能源总营收及同比增长

来源:星球储能所

在业绩突飞猛进的同时,沃太能源的身后也已然站定一众投资平台,不仅有昔日“光伏教父”施正荣、高瓴资本、淡马锡争相投资,还有亿纬锂能、汇川技术等产业龙头先后入股。据36氪创投平台信息显示,公司自2014年以来已历融资9轮之多。

袁宏亮在后来的一次采访中感慨:“2012年是一个合适的时间点,太早了,肯定撑不到这个市场真正开始的那天,太晚了,适合我们生存的空间就会被其他的企业压缩。”

这话的确不假,沃太能源能够成为德、澳市场的“过江龙”,与公司生逢其时离不开关系。尽管历经数年亏损,但能在国内近些时才到来的“储能元年”前顺利度过近十个年头,先发的海外户储市场为沃太能源提供了充分的发展土壤。

然而,成也户储、败也户储,沃太能源所专擅的海外户储业务,也不失为致其IPO折戟的根本桎梏所在。

前途多艰

“如果七八年前我们选择国内市场,选择大型储能的话,我们企业肯定活不到今天。”

以事后的眼光来看,沃太能源的专注相当具有远见。

这两年的海外户储市场有多热?受退煤、退核浪潮影响,欧洲能源成本和电价逐年攀升,带来户用光伏及储能需求持续高增,各国政府相继出台补贴及税收减免政策降低户储安装成本以支持户用光储发展。

俄乌战争叠加海外大型停电事件,则为欧洲推动全球户用储能市场超预期爆发点燃了最后一根引线。

以光储装机渗透率全球第一的德国为例,2022年德国平均批发电价达到200欧元/MWh以上,较2021年初翻了足足三倍有余。

※ 图表:2016-2030E 全球户用储能新增装机量

来源:EVTank,伊维智库整理

据EVTank统计数据,2022年全球户用储能新增装机量达到15.6GWh,同比增长136.4%。预计到2025年新增装机量达到52.6GWh,2030年新增装机量达到172.7GWh,届时全球户用储能累计装机量将达到748.9GWh。

全球市场需求持续旺盛、机构预期普遍乐观的基调下,大批先手入局海外户储的厂商也赚得盆满钵满。

几乎能够算作全球户储行业晴雨表的派能科技,在2023年第一季度就实现营业收入18.41亿元,同比增长126.07%;归母净利润4.62亿元,同比增长355.86%;扣非净利润4.56亿元,同比增长360.7%。硬生生闯出了三倍增长的逆势上扬。

过去五年,派能科技的营业收入从2018年的4.26亿元暴涨至2022年的60.13亿元,翻了14倍多,归母净利润也从2018年的4546万元激增至2022年的12.73亿元。

不过,这样的“疯狂”也就仅止于去年第一季度。到2023年下半年,海外户储势如破竹的迅猛增长转身进入戛然而止的“凝滞”状态。

适逢欧洲“暖冬”刚过,欧洲分销商为应对户储需求飙涨而发起的囤货热潮,伴随各国能源危机相继瓦解,逐渐成为新需求形势下市场难以消化的超额负担。

以户储业务闻名的派能科技再度成为业绩回落的突出典型,第二季度营收同比下滑31.09%,环比下滑61.10%;毛利率环比下滑超过8个百分点;公司存货周转天数及应收账款周转天数,均处于历史最高水平。

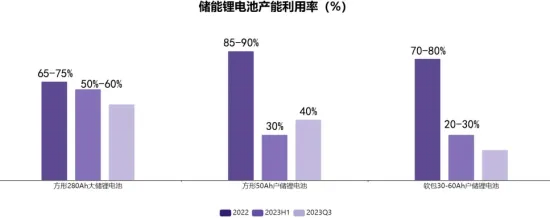

※ 图表:储能锂电池产能利用率

来源:高工产研(GGII)

参考派能科技直至今年第一季度业绩仍同比大降六成,沃太能源的处境很难称得上乐观。

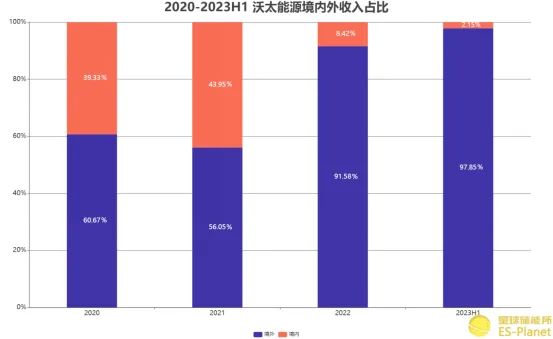

要知道,沃太能源2019至2022年上半年,户用储能系统及部件营收占比分别达到81.12%、85.43%、85.25%、91.67%;而从境内外营收占比来看,也不难看出沃太能源高度依赖海外营收且业务板块相当集中。

※ 图表:2020-2023H1沃太能源境内外收入占比

来源:星球储能所

而就招股书披露的信息来看,沃太能源2019年到2022年6月的应收账款分别为0.53亿、0.73亿、3.04亿、3.64亿;同期存货分别为0.86亿、0.89亿、2.44亿、5.65亿元,应收账款和存货在海外户储暴雷前的三年内就已激增近7倍。

更为严峻之处在于,沃太能源的核心竞争力亦有所不足。

相较前辈企业派能科技,其过去几年产品毛利率平均低到5-10个百分点,沃太能源在其回复函中反复提及——

“艾罗能源生产、销售的户用储能系统中逆变器模块系由其自身生产,而公司使用的逆变

器模块来自于外采,材料成本拉低了公司毛利率”、“公司主营业务毛利率低于派能科技,主要系派能科技生产所用电芯由其自身生产而公司来自于外采所致”等。

电芯、逆变器模块等核心零部件不具备自主生产能力,很有可能成为沃太能源未来发展的一大障碍。

值得一提的是,伴随国内工商业储能市场的兴起,沃太能源也在积极向国内转向,尤其拓展其工商业储能业务。2023年1-6月,公司已与许继电科储能技术有限公司、天津华致能源科技有限公司等客户建立合作,同期向两大客户销售金额达到1.64亿元。

本次IPO拟募10亿资金中,便包含2亿投资的年产4000套工商业储能系统智能制造产业园项目。

此次上市闯关以失败告终,能说就是沃太能源实力不足?这恐怕也未必,另择时机对沃太而言可能才是上佳之选。

只不过,沃太能源在国内市场的进一步扩张能否取得足够成效,或许要再度画上一个问号。

发表评论 取消回复