电视剧《繁花》落幕,碳中和领域的 《繁花》仍在上演。

最近,电视剧《繁花》火了,该剧以胡歌饰演的“宝总”在资本市场的沉浮为主线,重点表现了90年代上海的投资界的风云变化。

剧中以宝总、爷叔、麒麟会为代表的所谓“大户室”投资机构们在时代洪流和产业红利中翻云覆雨,拨弄着初创企业的命运轮盘。

游本昌饰演的投资界“老法师”爷叔

跨越股市、煤炭、房地产、互联网的红利期,双碳目标提出以来,碳中和赛道成为新的风口。特别是新能源补贴退出之后,以“风光储氢新能源汽车”为代表的零碳产业竞争力凸显,红杉中国、高瓴、IDG资本、中金资本等机构纷纷设立碳中和基金,“打着灯笼找投资标的”。

中国零碳产业崛起背后已经有了众多“爷叔”扶持。

例如,世界上最大的电池生产商宁德时代从名不见经传到IPO,一路有深创投、富士康科技集团、云锋基金、长安汽车、招银国际资本“众星捧月”。

季度销量超特斯拉、新晋全球最大电动汽车销售商——比亚迪,其背后的投资机构同样星光熠熠:红杉资本、高瓴资本以及巴菲特(Warren Buffett)的伯克希尔-哈撒韦公司(Berkshire Hathaway)为其凶猛发展注入了强大的现金流和信心。

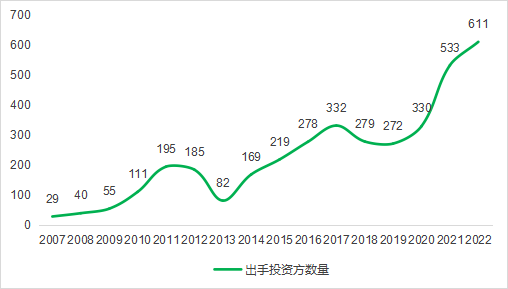

据IT桔子统计,2021 年开始,我国新能源行业投融资事件呈现直线上升,年均融资事件超过 250 起,行业投资热情持续高涨;从 2014 年之后,投资新能源的资方出现井喷的状态,2022 年高达611家。

历年中国新能源领域一级市场投资方数量

来源:IT桔子 数据截止至2022.12.06

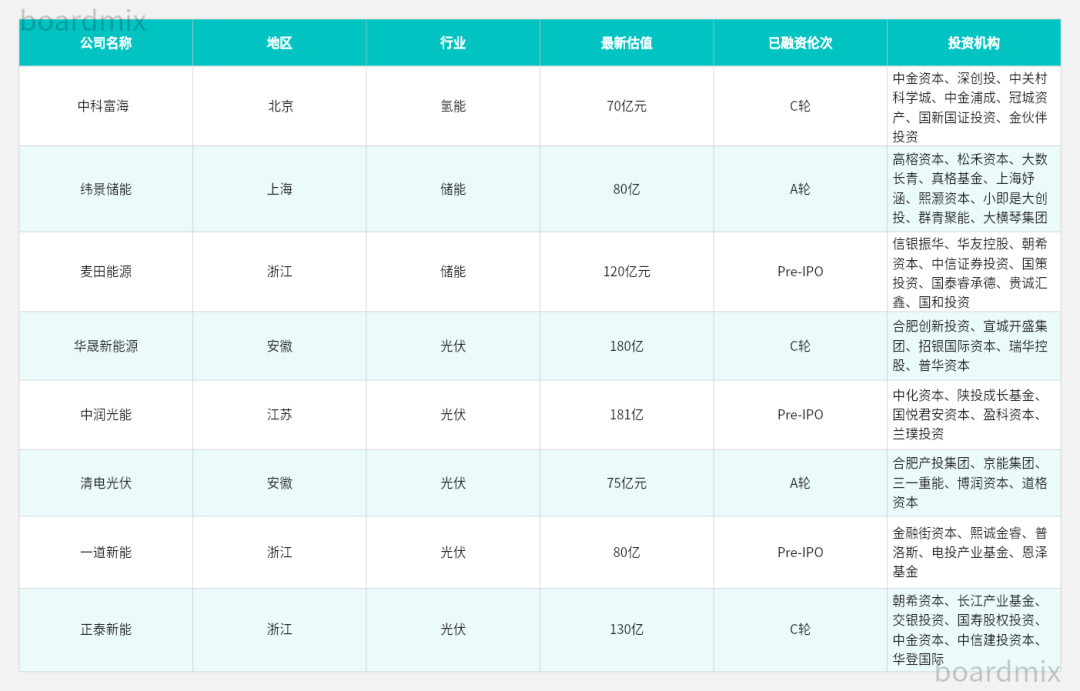

执牛耳旗下营销商业研究院数据显示,2023年中国新晋独角兽企业43家,其中与碳中和新能源相关的企业有8家,占比18%。

2023年新晋新能源独角兽企业

数据来源:营销商业研究院

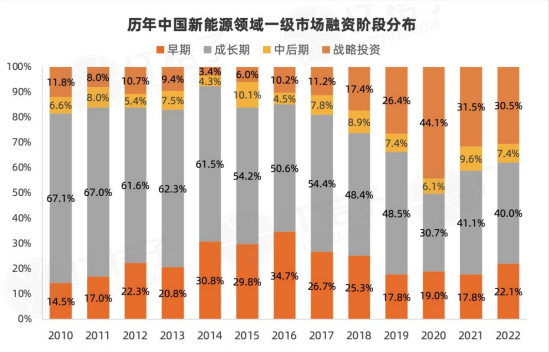

从中国新能源碳中和领域历年投融资事件轮次分布来看,行业投资集中在早期和成长型企业。“投早、投小、投科技”已成为机构们闷声发大财的诀窍。

来源:IT桔子

正如红杉中国合伙人杨云霞所说,投资机构是企业的“陪伴者”“赋能者”和“加速器”,一方面,投资机构可以积极促进科研界与工业界的成果转化,让整个社会的资本运营效率更高。

另一方面,投资机构会为初创企业发展提供整个产业需具备的资源网络,在资金、销售、产业链、品牌建设、人才等各个方面赋能,像天使或保姆一样一路扶持企业直至IPO,如此方能实现“买在无人问津处,卖在人声鼎沸时”。

“从全球来看,投在碳中和行业里的钱不是多了,而是还不够。这么多新技术,应该有更多资本进场。”投出珠海冠宇、辉能科技、小鹏、蔚来、哈啰等行业龙头的春华资本创始人汪洋预计,五年之后,碳中和行业里的资本一定会有数量级的增长。

本文带大家盘点“零碳”产业崛起背后重要的投资机构以及他们的碳中和投资版图。

01

——独爱光伏

IDG资本是一家老牌风险投资机构,其前身是由熊晓鸽及其合伙人协助麦戈文在中国创立太平洋风险技术基金,也是第一家进入中国的国际风投公司。2017年,IDG收购了美国IDG成为一家完全独立并在中国运营的投资机构。

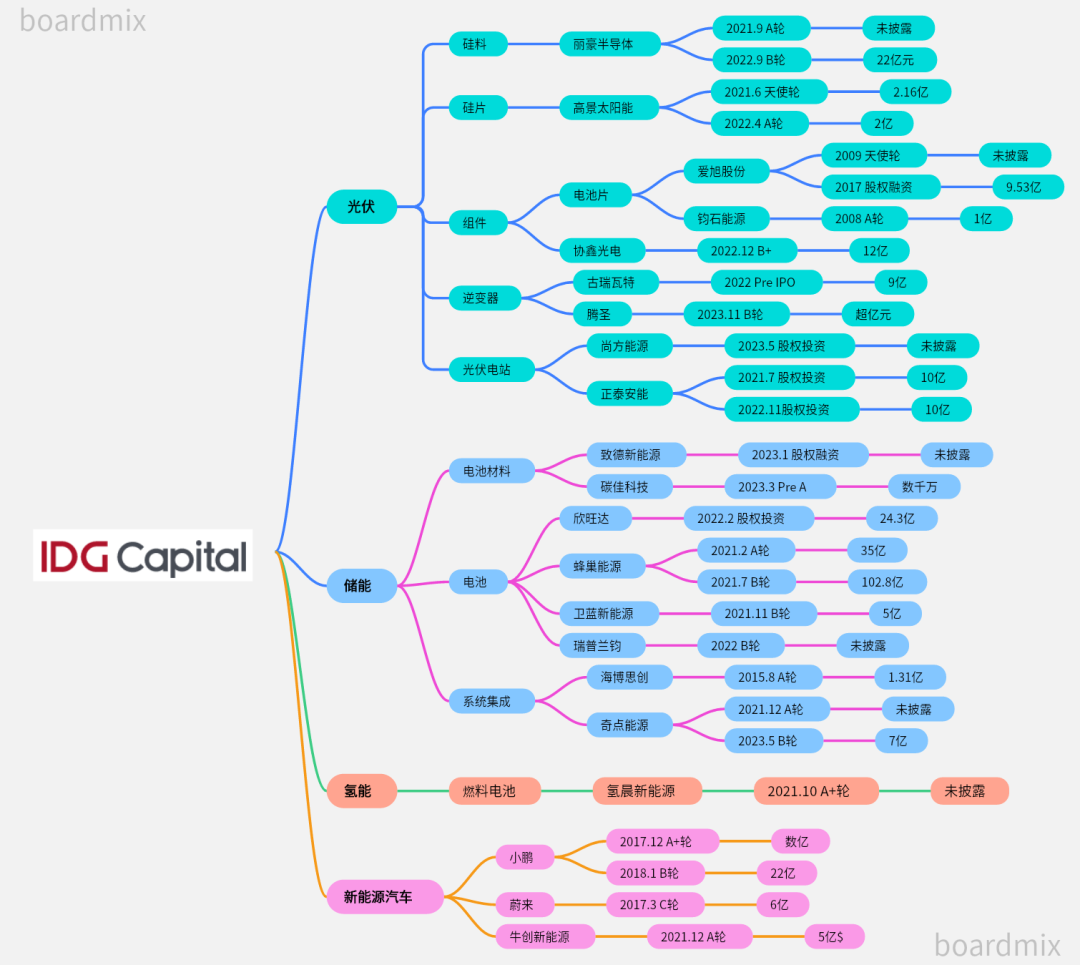

在碳中和与新能源赛道上,IDG是一个有着18年的投资经验的老玩家,涉足光伏、锂电、新能源汽车、节能环保等多个领域。

“可以说,每一家知名公司的背后,都站着多家创投。”IDG资本曾对媒体表示,其在新能源领域布局有三个特点:一是更早、更具有前瞻性;二是在全产业链进行广而深的布局;三是专业驱动型投资,不跟风。

去年5月,IDG资本与香港中华煤气联合打造国内首支零碳科技投资基金并完成50亿元人民币基金募集。该基金将重点布局投资太阳能、动力电池、储能、智能电网及充换电、氢能、碳捕捉、碳交易及管理等零碳科技相关创新领域,旨在深化绿色产业投资布局。

零碳知识局梳理近年来IDG的投资动态发现,该机构对光伏企业情有独钟,投资企业遍及硅料、硅片、电池、组件、电站全产业链。此外,IDG的打法是深度参与光伏企业的经营管理,不仅提供资本,还利用自身的产业链资源帮助被投企业之间的互惠互利和深度协同。

IDG资本碳中和赛道投资布局

数据来源:天眼查、媒体报道

其中,爱旭股份堪称IDG的代表作。

早在2009年,IDG资本便主导了珠海爱旭的天使轮融资,2017年,IDG通过“义乌奇光股权投资合伙企业”向爱旭注资9.53亿元,持股41.34%,成为最大的机构股东。值得注意的是,义乌奇光的多位LP均为地方国资。

在IDG的助力下,爱旭陆续在义乌市、天津、珠海建设电池及组件产能,2022年电池出货量实现34GWH,电池销量常年保持全球前二,真正从“烂泥路”走上了“南京路”。光伏技术路线迭代背景下,其在新型技术路线BC电池端技术储备充足,与隆基形成双寡头,未来成长空间巨大。

2016—2022年,爱旭营收从15.78亿飙升至350亿,扣非净利润从0.87亿元提升至21.65亿,虽然受行业产能过剩影响股价跌落,但IDG通过低买高卖早已实现了10倍以上的资金回报。

说到产业协同,又不得不提IDG投资的高景太阳能和青海丽豪,高景太阳能是2020年IDG资本与珠海国资“华发集团”共同创立的硅片企业。

就像《繁花》中宝总扶植“三羊牌”上市一样,IDG既当爹又当妈,一路为高景的发展链接人才和资金。期间,IDG凭借超前的眼光和产业洞察力挖来了原晶科副总裁徐志群担任高景董事长,并参与了公司规模十几亿的两轮融资,在此之后,高景疯狂扩产,成立仅四年就身居硅片产能前三甲,估值高达200亿并两度冲击IPO,发育速度猛如虎。

宝总将“三羊牌”打造为上海名牌

硅料独角兽青海丽豪的崛起和高景如出一辙,当时光伏产业链供需错配,优质硅料产能稀缺,IDG在其成立仅半年时就开始入股,并参与了两轮融资,意在培育高质量硅料公司。

之后,国资珠海华发集团和爱旭股份掌舵人陈刚控制的珠海润璟企业管理合伙企业入股丽豪。爱旭、高景与丽豪这三家IDG投资企业形成了复杂的股权与经营关系。

仅从公司招股书获得的经营信息来看,青海丽豪是爱旭股份和高景太阳能的供应商之一,而爱旭又是高景曾经的第一大客户,2021年和2022年,高景太阳能来自爱旭股份的收入分别占总营收的48.9%和21.48%。

而三家企业背后都有珠海国资的身影。由此看来,IDG与珠海国资“华发集团”联手,打造光伏一体化战略布局,生生为珠三角孵化出了一个全光伏产业集群。其实二者早在2019年就曾组团竞夺中环的控股权,但后来中环落入TCL手中。

随着碳达峰时间表临近,IDG擅长精准拿捏地方政府发展绿色产业的心态,利用自身产业资源方面的优势,为政府经济发展效犬马之劳,是该机构在资本界长袖善舞的关键。

除了光伏企业,该机构在碳中和赛道上已经投出了欣旺达、蜂巢能源、卫蓝新能源、海博思创、蔚来汽车、小鹏汽车、星星充电等优秀企业,实力不可小觑。

——重仓智慧能源

红杉中国2005年由沈南鹏与红杉资本共同创办,目前管理资金规模已超3000亿人民币,自创立以来,红杉中国已累计投资1680起,投资规模超3730亿元,投出120余家上市企业。

红杉中国是投出A股IPO数量最多的头部机构之一,创始人沈南鹏被誉为创投界“教父”,马化腾称其为中国最成功的风险投资人,没有之一。

近年来,红衫中国开始在碳中和赛道上加注筹码,特别是沈南鹏在多个场合热炒“碳中和”概念。“新能源及碳中和领域已经成为红杉中国最主要的投资方向。”前年8月,他在2022鄂尔多斯零碳产业峰会上表示。

光是炒概念还不够,红衫找到了远景集团这一实现载体。2019到2021年,红衫中国多次向远景集团注资,支持远景在动力电池方面的布局,双方携手成立了规模100亿元的碳中和技术基金并达成碳中和战略合作伙伴关系。2022年,红衫又参与了远景旗下的智慧能源企业—远景智能的A轮融资,培育碳中和新业态。

双方珠联璧合,远景努力推动“零碳”概念落地,包括建设零碳园区、参与动力电池碳足迹数据库建设、推出零碳电池等重要布局。去年年中,沈南鹏与远景CEO张雷在全球中国峰会上围绕能源革命、氢能、人工智能高谈阔论,一时风光无限。

沈南鹏与远景CEO张雷在摩根大通第十九届全球中国峰会上

实现碳中和除了利用“风光氢”实现能源替代,利用数字化手段提高能源效率也是关键。由于新型能源体系运行当中,供需的匹配、工况的匹配越来越复杂,要用新一代信息技术构建能源互联网,实现能源系统和互联网协同联动,借助数字化的手段实现系统节能,因此综合智慧能源服务、能源互联网等相关产业飞速发展。

红衫中国敏锐地抓住了这一需求,在能源互联网领域出手极多,早在2015年就在天使轮投资了智慧能源企业创维互联,该企业已成长为重要的新能源运营管理与大数据分析专家。此后,红衫中国几乎每年都会投一家智慧能源管理企业,包括博锐尚格、英臻科技、智中能源等,有力推动了能源互联网产业的发展。

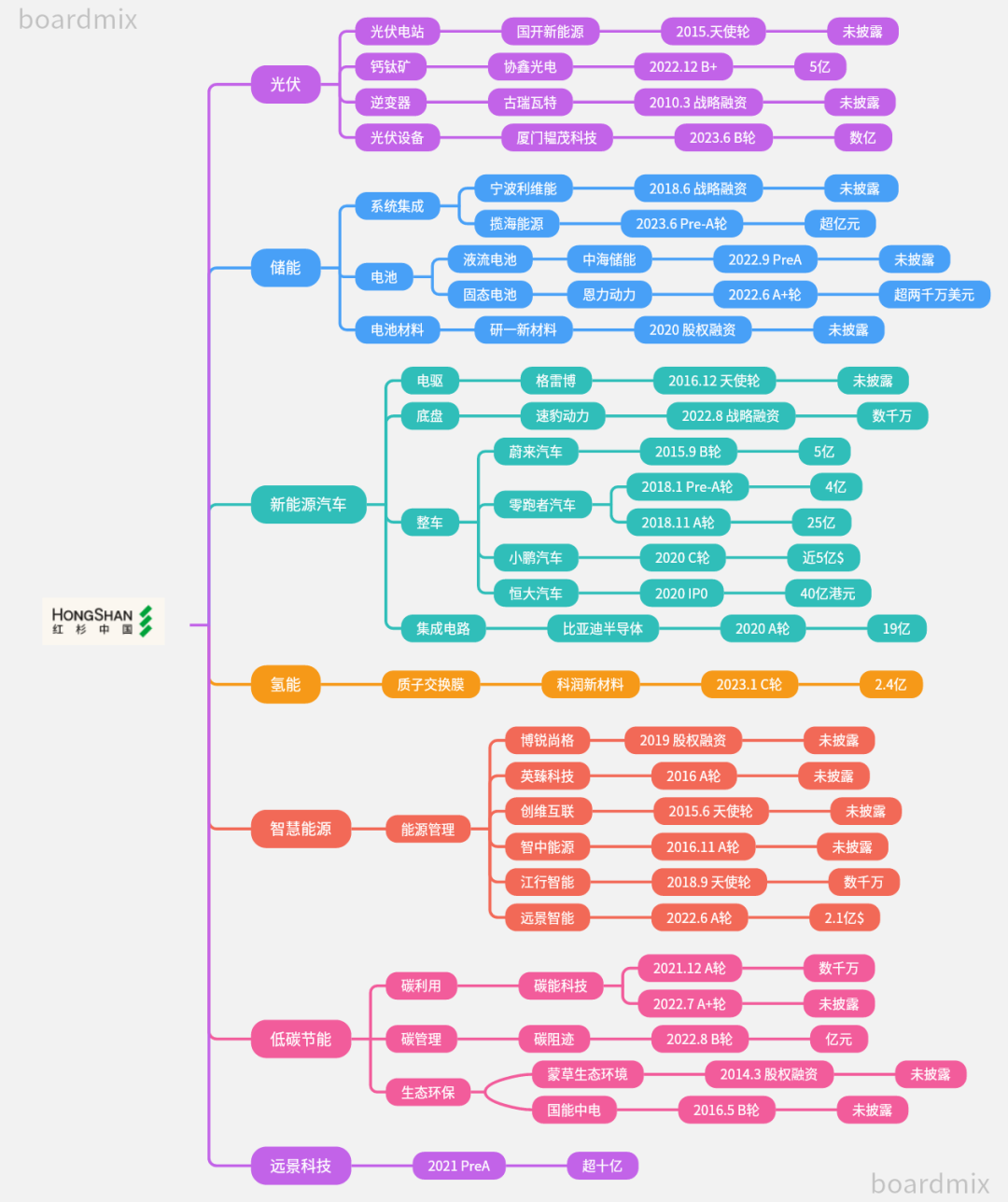

红杉中国碳中和赛道投资布局

来源:天眼查、媒体报道

细分至碳管理领域,红杉中国于2022年投资了碳管理企业碳阻迹,碳阻迹依托完善的碳排放因子数据库和碳管理软件,致力于帮助企业核算碳排放、管理碳资产,已成为数字金融领域的独角兽。

除了能源管理,红杉中国投资最多领域就是新能源汽车,几乎将整个赛道买了下来。既有新能源电驱佼佼者格雷博,又有底盘公司速豹动力,还有比亚迪半导体这一资本宠儿。整车端,红杉中国早在2017年就成为零跑汽车股东,后于2018年PreA轮和A轮中持续跟投,融资规模近30亿;小鹏近5亿美元的C+轮融资、恒大汽车40亿港元的定向增发均有红杉中国的身影。

从投资时间可以看出,坚定投早、投小、投科技,坚持做“创业者背后的创业者”,长期陪伴企业成长,是红杉中国一直以来贯彻的理念。在碳中和领域比较前沿的固态电池、钙钛矿、碳利用等领域,红杉中国也已经将恩力动力、协鑫光电、碳能科技纳入投资版图,在孵化新兴技术方面做出了贡献。

沈南鹏曾表示:“今天衡量一家投资机构的标准是有没有在帮助企业成长,有没有在其打造百年老店的过程中起到重要的作用。对于红杉而言,能够给到创业者实实在在的帮助,这是最重要的——从人力资源到客户资源到产品营销,从各方面帮助企业更快更好地成长。”

值得注意的是,除了致力于培养优秀的碳中和企业,红杉中国在人才招揽方面也有一步重要的棋,那就是2021年将能源专家李俊峰招入麾下。

李俊峰系国家应对气候变化战略研究和国际合作中心首任主任、学术委员会主任,中国能源研究会可再生能源专业委员会主任委员,第九届扎耶德未来能源终身成就奖获得者。他的加入,为红杉资本中国碳中和布局投资带来了专业性知识战略引导。

——钟爱锂电

深圳市创新投资集团有限公司(简称“深创投”)1999年由深圳市政府出资并引导社会资本出资设立,截至2023年7月31日,深创投管理各类资金总规模4466亿元,累计投资企业1420家,投资金额977亿元,最新259家已投企业分别在全球17个资本市场上市,投资企业和上市企业数量位居行业第一,是当之无愧的创投巨无霸。

深创投也是碳中和赛道上最为活跃的投资机构之一,IT桔子统计,在2022年投资出手新能源赛道的 611 家资方中,深创投出手最多,2022年投出了广汽埃安、欣旺达 EVB 两只超级独角兽。

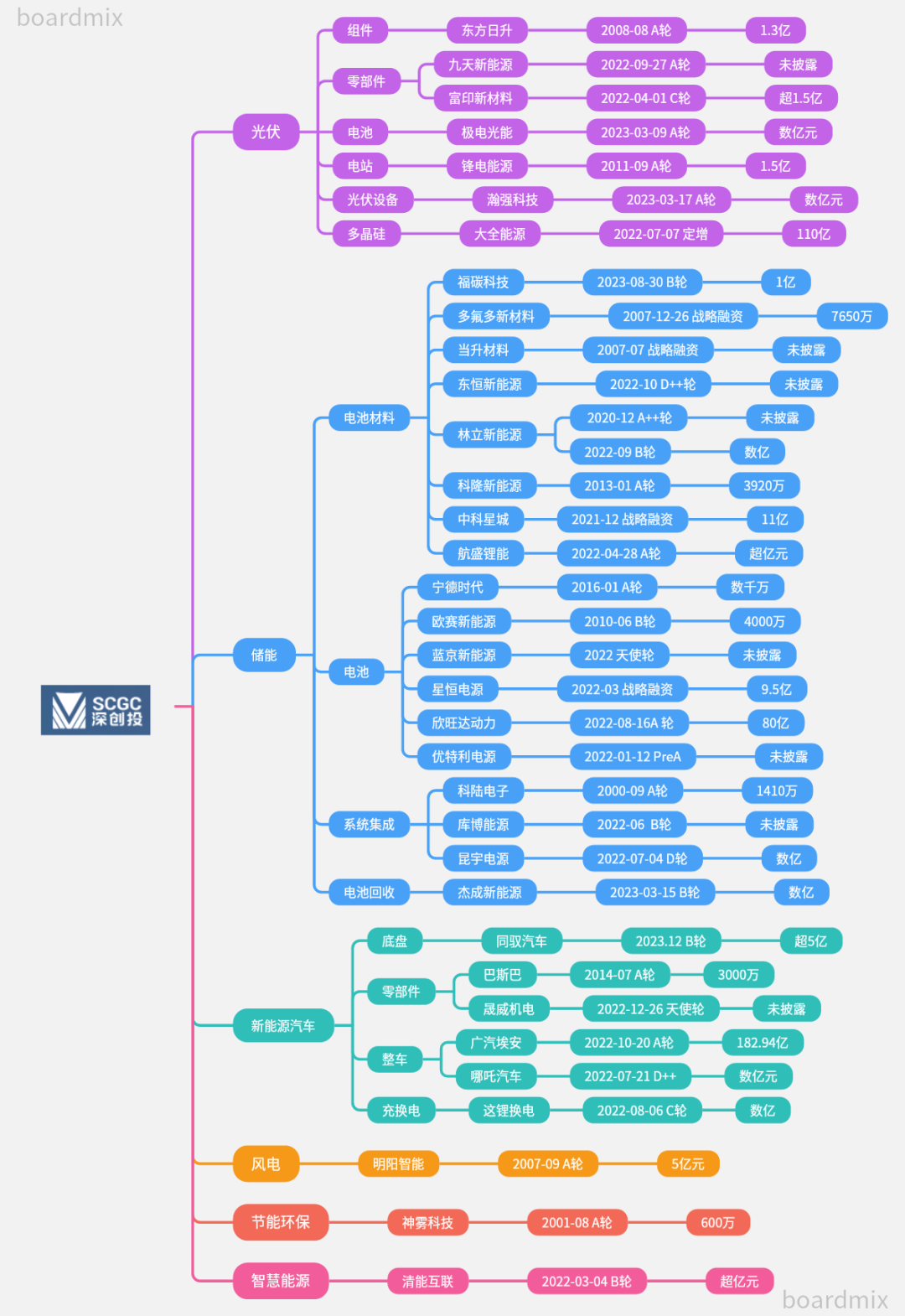

深创投碳中和赛道投资布局

来源:天眼查、媒体报道

粗略梳理发现,深创投在碳中和赛道上尤为偏爱锂电池。据行业研究统计:中国动力电池行业活跃投资方TOP10中,深创投合计投资31起位居第一,在2021—2022年动力电池和储能电池的发展期给予了企业关键资金及产业配套支持。

投资16起,排在第二的为电池超巨宁德时代也是深创投的手笔。深创投于2016年1月投资宁德时代。投资后,项目团队在企业上市申报等多方面为其提供了增值服务。2018年宁德时代在深圳证券交易所创业板挂牌,成为深创投2018年上市的第5家投资企业、深创投成立以来在资本市场公开上市的第140家投资企业。

深创投投资团队受邀出席宁德时代上市仪式

公开数据显示,投资宁德时代之前,深创投就一直在搭建涵盖材料、电池、系统集成、回收的电池产业链生态圈,特别是与电池技术迭代密切相关的材料端。

自2007年投资多氟多新材料和当升材料后,深创投又连续出手投资磷酸铁锂正极材料企业林立新能源、石墨烯材料企业中科星城、福碳科技、东恒新能源等。

除了投得早,在国资背景加持下,深创投还钟爱硬科技。例如去年3月,深创投参与了瀚强科技数亿元人民币A轮融资。作为一家射频电源研发企业,瀚强科技拥有PECVD电源、PVD电源等高端工业电源产品研发技术,广泛应用于光伏、真空镀膜等核心工艺环节,这些环节往往壁垒森严,国产化低。

产业应用端,深创投于新能源汽车大爆发的2022年大笔投资,投出了广汽埃安,哪吒汽车两家实力不俗的电动车企。

另外,在前沿技术方面,深创投还布局了钙钛矿巨头极电光能,节能环保与大气雾霾治理技术领军企业神雾科技等潜力新星。

“国家需要什么,深创投就投资什么。”深创投掌门人倪泽望曾表示,深创投坚持“投早、投小、投创新”,80%以上的项目为初创期和成长期企业,90%以上的资金投在硬科技领域,助力攻克智能制造、新材料、新能源等领域关键核心技术。

电视剧《繁花》落幕了,碳中和领域的《繁花》仍在上演。

整个碳中和行业已经度过了拓荒阶段,进入颠覆性技术突破和创新阶段,驱动因子已经从补贴驱动发展为供需双轮驱动,新技术主导的零碳时代将会滋生大量的创业机会,各环节都需要大量市场资本投入。这对投资机构和企业家来说都是一个增量市场的机会,更丰盛的资本盛宴还在后面。

发表评论 取消回复