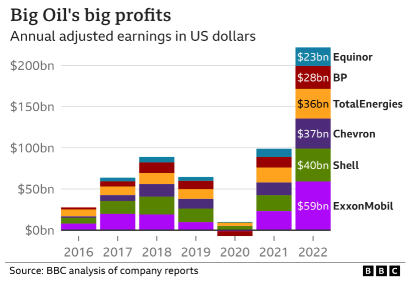

2022年,西方主要石油公司的利润达到了历史高水平——超过2000亿美元。

这主要是因为受到了全球能源需求回收和俄乌冲突的影响,全球能源市场价格暴涨,油公司们因此赚得盆满钵满。

道达尔能源宣布利润创新高,如不扣除与俄罗斯业务等相关拨备,公司去年全年净利润达362亿美元,较前一年翻番。

英国石油公司bp宣布2022年净利润为277亿美元,较前一年增长115.8%,创历史最高纪录。

壳牌(Shell)宣布去年净利润达399亿美元,也创下历史最高水平,是2021年的两倍多。

Equinor2022年的净利润达到287亿美元,高于1年前的86亿美元。

美国石油公司埃克森美孚的财报显示,2022年该公司净利润为560亿美元,远远超过其在2008年报告的创纪录的452亿美元。

另一家美国公司雪佛龙2022年全年净利润达到创纪录的365亿美元,较前一年增长134%。

喧嚣尘上的争议

油公司的巨额利润自然引发了巨大的争议。在能源价格暴涨的大背景下,政治家、民众、环保组织等,都要求对油公司征收更多的“暴利税”。

美国总统拜登在最近的国情咨文就表示:“石油巨头刚刚公布了创纪录的利润,去年,他们在全球能源危机中赚了2000亿美元,太离谱了。”

2022年9月,欧洲在能源危机的大背景下开始征收“暴利税”,英国、意大利等国先后宣布了“暴利税”的征收。预计仅英国在2022年至2029年,就将额外收取400亿英镑的税款。

相比于暴利,更让人在意的是油公司面对巨额利润时,如何正确处理转型问题。

2月初,有媒体报道称bp可能会调整能源转型的步调,引发了行业讨论。

2020年,bp宣布了实现“净零”的远景30年目标,除了可再生能源等零碳投资外,bp强调了到2030年油气产量相比于2019年下降40%。

现在,这一目标被调整为了25%。市场显然接受了bp的改变,在政策变化的48小时之内,bp的股价上涨了10%,达到了三年半以来的最高水平。

“世界的变化证明,广泛倡导的能源转型比许多人最初设想的要复杂得多。”bp首席执行官陆博纳在接受媒体采访时说。

油公司转型不简单

我们不能简单地将bp在能源转型上的变动归咎于“大公司的贪婪”。无论是bp还是埃克森美孚、壳牌或是道达尔,对投资人负责是企业亘古不变的核心所在。

积极转型是因为所有人都看到了“净零”是未来的趋势,必须抢先占据有利的制高点。但是俄乌冲突、新冠疫情、经济复苏等一系列因素也表明,许多国家、企业、甚至是民众都开始对转型产生担忧,保障能源安全、稳定是第一要务。

“过去三年使人们更清晰地认识到,世界期待并需要的能源应当是供应安全、可负担和更低碳——三者兼具,这就是‘能源三重挑战’。为了解决这个问题,一方面需要采取行动加速转型,另一方面要确保有序转型,使可负担的能源继续满足当今世界的需求。bp正在追加对能源转型的投资,同时加大对当今能源体系的投资,这样也符合世界对我们这样公司的预期。”陆博纳说。

资本市场的表现就是:不会放弃化石能源更高的投资回报。

不可预知的投资回报,是油公司投资新能源的一大障碍。在石油行业摸爬滚打了多年的油公司显然无法适应电力这种公用事业行业的游戏规则。

“我们的DNA是我们喜欢汽油、天然气等原材料的波动性 。我们知道可能有低点,但也有高点,”壳牌原首席执行官本·范伯登说。“但公用事业不是那样,这些人接受受监管和控制的回报水平。”

从油公司投资可再生能源的总体情况来看,投资回报率大约在6%~8%左右;而石油和天然气投资的回报率则普遍在10%以上。

投资银行瑞士信贷石油和天然气主管吉姆·彼得金表示,如果油公司巨头能够从开发和拥有可再生能源资产中获得“两位数的回报率”,这将有助于说服股东在未来支持更大规模的可再生能源项目收购。

公司是以资本联合为基础,以营利为目的,依照法律规定的条件和法律规定的程序设立,具有法人资格的企业组织。

不赚钱,对于公司来说都没用。

因此油公司所面临的困境是一致的:在追求向绿色能源过渡的过程中,(在保证赚钱的基础上)多快才是最合适的?

尽管调整了2030年油气产量下降的目标、继续增加油气支出,但是BP也强调会增加在清洁能源、氢气、电动汽车充电等方面的支出。

相比于一味地强调碳中和、减排,能源平衡、安全和稳定是更受欢迎的议题。

bp不是唯一选择“两手都要抓、两手都要硬”的油公司。加码新能源产业、大手笔收购新能源类资产的壳牌也没有放松石油和天然气。

在投资者询问壳牌减产石油承诺时,CEO萨万的回答是:“壳牌上游石油和天然气业务的长寿,是公司关注的核心部分。”

壳牌表示,它仍然致力于能源转型战略,正在努力解决如何在能源转型期间最大化回报的问题。

壳牌在2022年的利润翻了一番,达到近400亿美元——这是其115年历史上的最高水平——但其资本支出计划保持不变。2022年,壳牌在其可再生能源和能源解决方案部门投入了35亿美元,仅占该集团总资本支出的14%。它在2023年的支出将大致相同。

“我们不能认为低回报是合理的。”萨万说。

石油驱动世界?

事实上当我们对比来看的时候,壳牌这样的欧洲油公司们还是没有放松能源转型的。

道达尔的目标是到2030年实现100吉瓦的可再生能源总装机容量,Equnior更是在海上风电领域全力冲刺、同步布局电网储能等多个领域。

以埃克森美孚和雪佛龙为代表的的美国石油公司则表现出了另外的态度。

“现实情况是,化石能源是当今世界的动力,”雪佛龙首席执行官迈克·沃思在接受英国《金融时报》采访时表示,“它将在明天、5年、10年、20年后继续统治世界。”

雪佛龙去年获利355亿美元,并宣布计划通过股票回购向投资者返还750亿美元的巨额资金。而在140亿美元的总资本支出预算中,它到2023年将仅花费20亿美元用于低碳项目,而从现在到2028年将花费100亿美元。

石油和天然气一直是一个周期性行业,公司在高价时期提高股东回报,以弥补价格低时长期表现不佳的情况。油公司往往简单地通过在利润增长后增加资本支出来“撕毁”多年的企业战略,导致其缺乏长期视角。

2021年5月在资产管理巨头Vanguard和其他大型投资者的支持下,Engine No.1在与埃克森美孚的代理权争夺战中取得了胜利,这对于激进主义者与大型石油公司而言,具有历史意义。

不过Engine No.1入主董事会后,埃克森美孚的战略调整也只是强调依赖低碳技术解决碳排放问题,致力于消除设备中天然气和甲烷泄漏的常规燃烧,使用可再生能源为运营提供动力,并寻求部署氢气能源等。欧洲同行们的“剥离油气资产、减少油气产量、大规模投资新能源”等行为,并没有被埃克森美孚采纳。

这正是转型的“尴尬”:强硬抱着化石能源的埃克森美孚享受着最高的利润,可再生能源支撑不起能源体系的安全稳定,也撑不起油公司的财务报表。

“在不减少需求的情况下减少供应不可避免地会导致价格飙升——价格飙升会导致经济波动。”在伦敦国际能源周上,陆博纳如此说道。

发表评论 取消回复