TOPCon、BC两大阵营的新闻轮番轰炸下,躺赢不下去的HJT却在逐渐“隐身”。

撰文 | 叶均

出品 | 光伏Time

“未来十年薄膜技术必将取代多晶硅光伏电池。”

2013年,汉能控股集团董事局主席李河君曾在采访中公开评点光伏行业大势。这番言论在当时来看,其实都算不上他诸多豪言壮语之中最令行业瞠目结舌的那些。

毕竟在此后的两年时间里,先是李河君以870亿元身家登顶中国首富,汉能集团的发展随后也达到了顶峰。其麾下汉能薄膜发电市值一度超过3800亿港元,按照当时汇率计算,也已经超过3000亿人民币。

※ ”故事大王“李河君

只不过,伴随汉能商业帝国的轰然倒塌,由汉能主导的薄膜技术路线也逐渐淡出行业视野。再短短几年之后,隆基领衔的单晶硅路线以摧枯拉朽之势取代了多晶硅的市场地位。

当年李河君“煮酒论英雄”的两大主流路线,在如今的光伏舞台中央均已不见踪影。

反倒是汉能一度从研究到加工能力都领先行业,却最终也未能受到李河君足够重视及充分发展的HJT技术,如今已经重新杀回到了光伏行业赛场,在N型电池时代成为与TOPCon、BC齐名的三大技术路线之一。

兜兜转转,不太薄膜的HJT技术作为薄膜路线的“遗珠”,在过去几年成为不愿泯然TOPCon的投资者们眼中的“光伏技术路线颠覆者”,创造了无限辽阔的想象空间。却周而复始般陷入商业化困境及外部环境危机的双重拷问,于TOPCon和BC技术路线的神仙打架中,成为处境最为尴尬的“局外人”。

异质结企业渴求的光明未来,究竟还能不能来?

前狼后虎

1990年,日本三洋公司基于70年代融合非晶硅与晶硅材料的设计思路,成功开发出HIT结构的光伏电池。由于该公司抢先将之申请为注册商标,这项技术在此后岁月里便有了SHJ、HJT等多种命名缩写,也即我们熟知的异质结技术路线。

颇为讽刺的是,在光伏行业漫漫发展历程当中,越先登上历史舞台的技术路线却往往总是“慢人一步”。前有起源于20世纪80年代的PERC电池技术占据主流,后被提出不过几年的TOPCon路线所取代。

至今已有近50年历史的HJT,自2015年专利保护到期引发全面关注,却时至今日都没能完全走到光伏行业舞台的正中央,甚至面临着被自己晚诞生一年的BC电池与更加初出茅庐的TOPCon“前后夹击”的尴尬局面。

放眼如今的光伏行业,较之参与者众多的TOPCon、声势浩大的BC电池,与二者并列三大主流技术路线的HJT却冷清得像个“偏门”。

自2023年以来,N型电池正以整个行业从未设想的速度加快替代P型,成为市场主流。

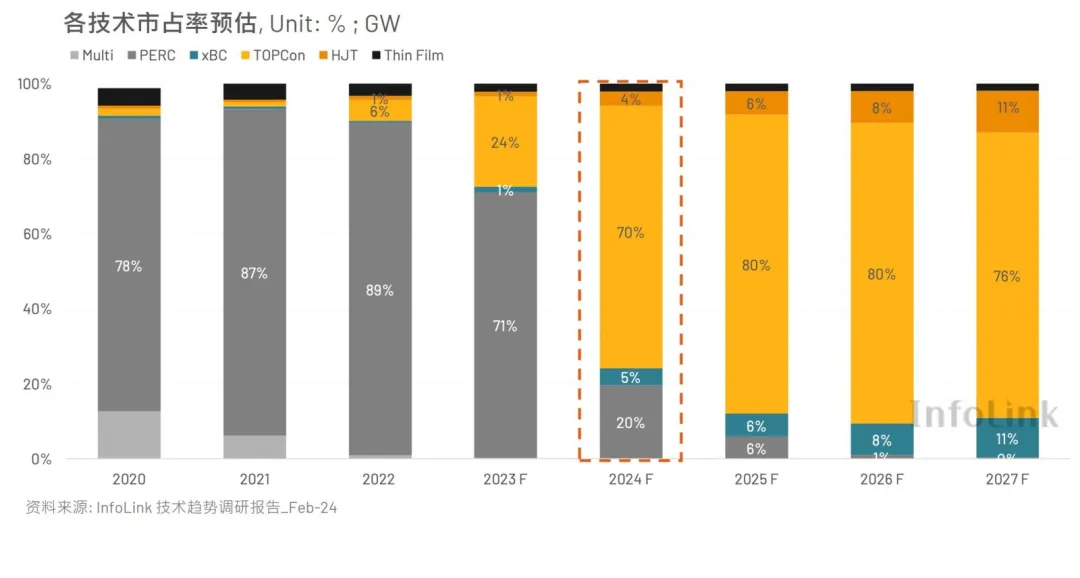

※ 图表:光伏各技术市占率预估

来源:Infolink

其中,实现量产速度最快的TOPCon不出意料地率先突围。截至去年年底,就已经有17%的P型产能计划改造升级,转向生产N型TOPCon产品。

产销双盛的TOPCon,甚至已经成为光伏“产能过剩”批评的主要标靶。

据InfoLink光伏技术趋势报告显示,目前TOPCon包括已经在建的产能有望逼近900GW,足以满足未来5年内绝大部分甚至全部市场需求。在接下来的5年内,TOPCon产能还会持续增加。其组件出货量也将持续攀升,并有望在3年后突破600GW。

同时,该报告预测在未来5年内,基于组件出货量预估的TOPCon技术市占率将在70%-80%左右,远高于其他技术路线的市场占有率。

能从数据中轻易看见的恐怖统治力,让TOPCon未来五年的绝对主流地位成为毋庸置疑的行业共识。

而此前总是“犹抱琵琶半遮面”的BC技术路线,也在以隆基、爱旭为代表的头部企业“死磕”之下一举摆脱低调发展,几乎以疾风骤雨之势引发业内频繁讨论,每隔一段时间就要在行业内扔下一道惊雷。

去年9月,隆基绿能董事长钟宝申在半年度业绩说明会上宣布,未来5—6年,BC电池将会是晶硅电池的绝对主流,接下来隆基大量产品都是BC技术路线。

而更早以ABC产品入局的爱旭股份则同样表示,预计5年左右BC技术就会成为主流,当前正是全面布局的最好时机。

在产能端,隆基、爱旭两大巨头在去年年底已分别将HPBC、ABC产品一体化产能开至30GW与25GW。

而就市占率来看,2022年时,BC电池市占率不及1%;但到2023年,BC电池出货量已达到约占3%。预计到2024年BC电池市场占比超过8%,2025年市场占比大约在15%—20%。

5年以内看TOPCon,5年以上看BC。两大阵营的相关消息“你方唱罢我登场”,为光伏行业同仁们贡献了无数谈资。

然而,前有狼、后有虎,HJT的位置又要落在何处?

自毁长城

不乏有龙头重注的HJT,近些年在业内只能算是不温不火,甚至还未及登台便已然尽显疲态。

爱康科技、嘉寓股份、金刚光伏等一系列参与企业相继跌倒,远看不到HJT行业兴盛的曙光;扛大旗的华晟新能源也才刚走到光伏行业的聚光灯下,有赛道领头羊的名声,正努力发挥“头羊”的引领作用。

如果说,去年很多异质结企业都还只是业绩不佳、股价下滑。到今年,就已经有相当数量的企业在惨淡经营当中以退市、破产的悲剧收场。

常自诩为异质结龙头企业的爱康科技,曾一度雄心勃勃地重金押注HJT,表示未来五年内将在苏州、湖州、赣州、舟山、无锡等地实现超40GW电池及组件产能布局,并直到去年依然在浙、苏、赣等地竭力扩产。

至于其最终结局也无须多言,前脚舍下可能价值百万的400平米展位仓皇撤展,后脚便将各控股子公司停工停产日期延至2024年12月31日,其总部更被亲探现场的投资者爆出已然人去楼空,“连电脑都被薅走”。

※ 网传爱康科技“人去楼空”

8月12日,爱康科技正式摘牌退市,达成了堪称行业年度事件的“大厦崩塌”。

无独有偶,昔日被称为“异质结第一股”的金刚光伏,在业绩持续下滑、利润连年亏损、外部官司缠身、内部资不抵债、高层频繁变动等一系列冲击之下,也已经于今年7月由甘肃省酒泉市中级人民法院裁定启动预重整程序。

值得玩味的是,就在文章发出前不久,8月26日,瑞士太阳能电池板制造商梅耶博格(Meyer Burger)才宣布,公司暂停了在美国科罗拉多州投建年产2GW HJT组件工厂的计划。其位于亚利桑那州古德伊尔的1.4GW组件工厂扩产计划,此前也已被搁置。

无论国内还是海外,异质结企业的日子似乎都不太好过。

这其中固然离不开外界因素的影响。当初以一己之力彻底终结薄膜与多晶硅路线之争的隆基,如今再以BC技术对垒TOPCon的主流地位,反而使异质结企业的处境变得更加微妙。

然而,细数这些年最为活跃的那部分异质结企业,大多都是跨界选手,甚至往往有着“先天不足”,却仍然希望在HJT赛道上孤注一掷。

爱康科技,这家两年前还将不尽如人意的业绩解释为“黎明前最黑暗”的上市公司,过去三年已经累计亏损超过20亿元,然而其巨额的产能投注从未停止。

直至2024年3月底最后一次披露财报信息,公司资产负债率已升至80.09%,货币资金仅剩15.69亿元,而短期有息负债则高达34.05亿元。

难兄难弟的金刚光伏财务压力甚至更为夸张,公司2023年净亏损3.62亿元,资产负债率高达99.01%,本就一只脚踏上了“资不抵债”的红线;截至2024年上半年末,公司资产负债率较上年末再度增加8.76个百分点,已经达到107.77%。

如此想来,你甚至很难将现下异质结企业的艰难处境,归咎于TOPCon与BC技术竞争的联合绞杀,反倒使其更有几分“玩火自焚”之感。

倘若反求诸己,HJT技术路线自身的许多固有缺陷仍然不容忽视。

白马非马?

战国时期,公孙龙曾经提出过著名的“白马非马”理论,即白色的马并不等同于马。

这一看似有悖于常识的辩题,实则将颜色与形体作为区分,论证包含双重属性的“白马”与只含其一属性的“马”并不能混为一谈。

不过,恰如“白马”依旧离不开“马”。以N型单晶硅片为衬底,沉淀非晶硅薄膜的特殊异质结(HJT)结构究竟算不算是薄膜电池,也都不影响其技术工艺造成的自身弊端。

最为首当其冲的,便是成本与价格问题。

就在我们开篇所提到的那次2013年的采访中,肯定了薄膜电池发展前景的李河君也曾紧接着表示:“这个行业门槛很高,需要很多的银子,没有足够的经济基础没有这个能力去做。”

延续自薄膜电池的“高贵”工艺,HJT的成本居高不下其实不难理解。

Infolink近日发布的报告便指出,随着激光辅助烧结技术的全面普及,TOPCon主流厂商的量产效率已经来到25%+的水平,得益于规模经济效应的发挥以及生产工艺的持续优化,其生产成本进一步下降,TOPCon技术持续为市场的主流选择。

“相比之下,HJT较高的生产成本仍是制约其大规模应用的主要因素。”

2021年,TOPCon电池产线投资成本在2.1-2.5亿元/GW,2022年降低至1.9亿元/GW,2023年已经低至1.1亿元/GW。

反观HJT,2021年的投资成本超过4亿元/GW,2022年约为3.64亿/GW,到2023年尽管降到了3亿元/GW以下,却仍然远高于TOPCon的建设投入。

而从生产成本来看, HJT的非硅成本(辅料成本)就占到电池总成本的32%,生产工序较之TOPCon也要更加复杂。难度较高的技术工艺,使得行业产能主要集中于几家头部企业。

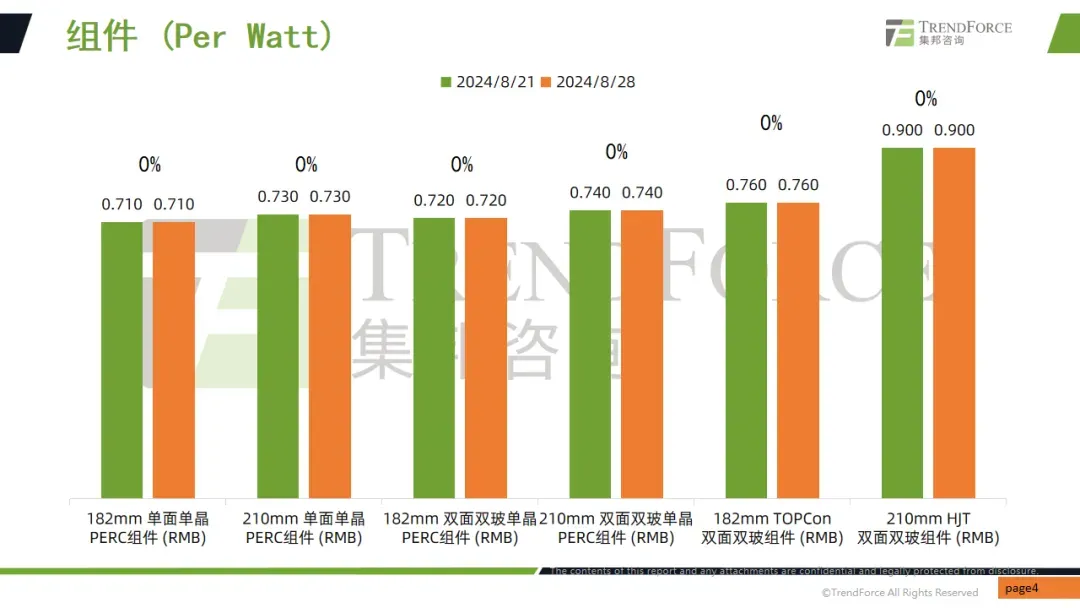

相应的,HJT组件的整体价格也因降本困难以及市场尚未打开等因素而,根据TrendForce集邦咨询数据,2024年8月21日-8月28日,210mm HJT双面双玻组件价格在0.9元/W,较TOPCon产品溢价范围在0.1-0.2元/W。

※ 图表:光伏组件价格

来源:TrendForce集邦咨询

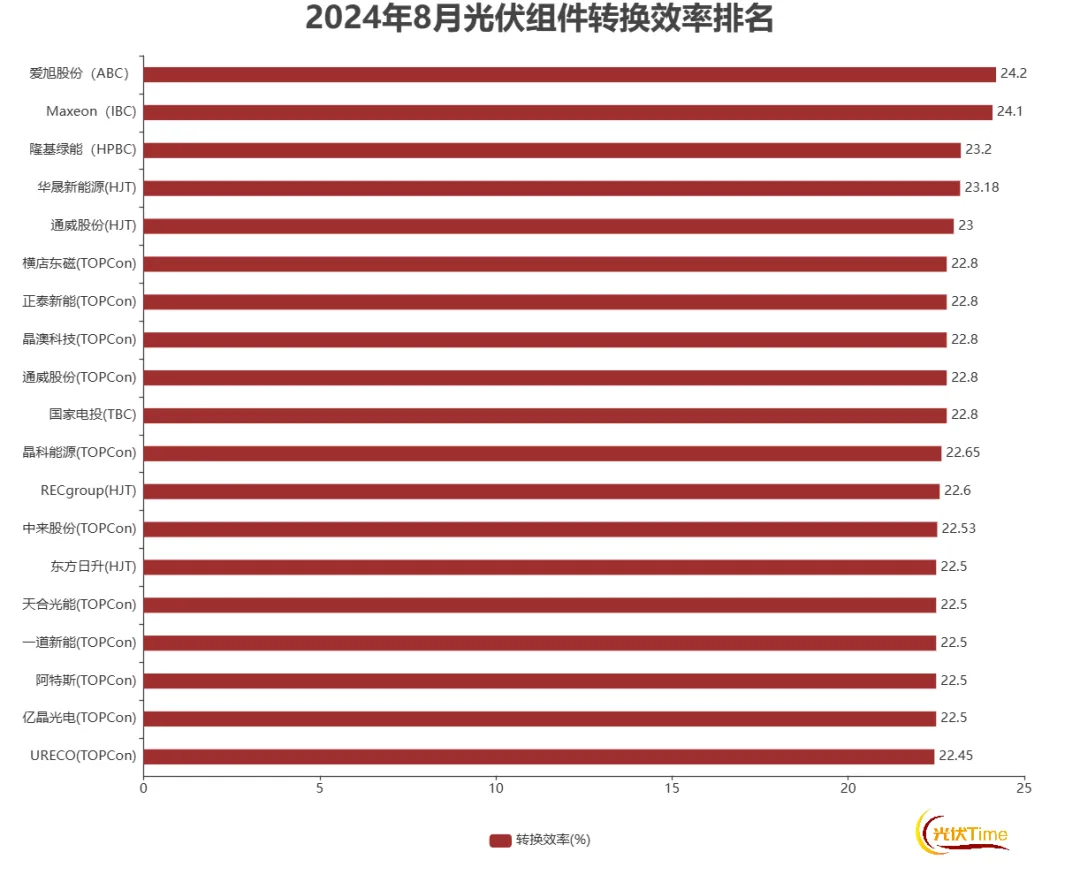

若从效率的角度来看,HJT过去一直都是实验室里的尖子生。但放在现下的光伏行业,却实在有些过于“平庸”。

根据TaiyangNews发布的2024年8月光伏组件转换效率情况,转换效率在23%上下的HJT组件,甚至只与头部企业的TOPCon产品拉开0.5%-0.2%的微小距离,反倒是被效率超过24%的BC技术路线远远甩在身后。

价格形不成绝对优势,效率也根本拉不开距离。高不成低不就的HJT被夹在成本至上的TOPCon与效率为王的BC之间,市场却不会为其留下足以“中庸”的生存空间。

※ 图表:光伏组件转换效率排名

来源:TaiyangNews

而就参与者而言,正如我们前文所述的那样,前阶段一拥而上的异质结企业大多“先天不足”,一味倾力押注很难提供实际的核心竞争力。

甚至反而因参与企业往往难成气候,产业链始终缺乏规模效应,只能等待东方日升、通威股份、华晟新能源等少数头部企业率先打开局面,然而局面又是迟迟未开……

值得一提的是,2022年以前,央国企从未单独招采HJT组件产品。到去年,由中核汇能打头阵,已有不少央国企尝试将 “HJT组件”作为一个单独的产品分类进行招标。

据国金证券分析显示,2024年内,下游HJT组件招标规模已经达到10.8GW,已经达到去年全年规模的4倍以上,市场量级相当可观。

一方面, 央国企带动的大规模单独招标显示出下游电站对HJT的市场接受度正在不断提高,也展现当前从业主层面对“优质”光伏产品的更高需求;另一方面,其中也不乏对HJT新质生产力的扶持之意。

而到今年8月,华能集团单独招标1GW的BC组件则放出了颇具标志性意义的市场信号。

等待躺赢的HJT,早就应该如履薄冰了。

发表评论 取消回复