一把锋利的“双刃剑”,一条危险的“过墙梯”。

撰文 |临渊

出品 | 光伏Time

位列国内最早的五家光伏企业之一,历史可上溯至上世纪五十年代末的中环股份,是真正意义上遍历中国光伏行业兴衰更替的“活化石”。

迈过尚德、赛维、英利、汉能等盛极一时却又率先倒下的后起之秀,自2012年有惊无险地跨越光伏产业“双反”的生死劫难,在2020年引入TCL完成国企混改并于两年后正式更名的TCL中环,已保持了将近12年的单季连续盈利,成为浩浩荡荡的光伏企业洪流中最为坚挺的一支。

不过,这一不败神话也已在2023年底走向了梦碎时分。

4月26日,TCL中环发布的2023年财报显示,公司去年实现营业收入591.46亿元,同比下降11.74%;归母净利润34.16亿元,同比下降49.9%。

就在两个月前发布的业绩预告中,这一数据还是42亿-48亿元,同比下降29.6%-38.4%,二者间有着近10亿的落差。

具体到单季度情况来看,TCL中环去年第四季度及今年第一季度分别亏损27.72亿元、8.8亿元。

这意味着,其不仅已跌落连续12年盈利的神坛,更是在半年的时间里就亏掉了36.52亿元。

“产业发展环境发生了根本性改变”,TCL中环在年报中表示,经历过去3年上升周期,自2023年第三季度开始,光伏行业已进入下行周期。

但TCL中环的问题,远不止外部环境影响这么简单。

锋利的“双刃剑”

提及TCL中环这家行业“老资历”,较之业绩或竞争优势而更为外界所熟知的,或许反倒是其频繁到令人眼花缭乱的专利诉讼纷争。

作为TCL中环手中最为锐利的一把专利武器,Maxeon在此后几年间先后以叠瓦组件专利起诉通威太阳能、阿特斯太阳能,以BC专利起诉爱旭股份。

就在上个月,Maxeon才向阿特斯发起新一轮TOPCon专利诉讼。不到十日前,就再度宣布向海外光伏巨头韩华和REC Solar公司开火。

有意思的是,前者韩华公司才刚结束了与隆基之间长达四年之久的全球专利之争。隆基仅在中美两国取得部分胜利,却在欧洲市场险些马失前蹄,直到双方最终和解。

而这次,向来对专利问题颇为强硬的韩华,也不得不在Maxeon的如潮的全球诉讼攻势下坐上了专利侵权的被告席。

出身具有40多年发展历史的Sunpower 公司,并全面承接其电池技术,作为专利武器的Maxeon对TCL中环的价值不言自明。

然而,就实打实的经济效益而言,Maxeon的业绩表现远没有想象中那么乐观。

TCL中环在财报中表示,参股公司 Maxeon 产品主要市场所在地欧美地区受光伏产品价格快速下行、光伏补贴政策调整及高利率环境等影响,自身经营转型较慢,报告期内业绩及股价均大幅下跌。

基于审慎原则,对与其相关的长期股权投资和金融资产分别确认了资产减值损失10.1 亿元和公允价值变动损失 4.4 亿元。加之公司按权益法合并确认的投资亏损3.4亿元,及收到的可转债利息收入1.08亿元。

这意味着,Maxeon仅在2023年就为TCL中环带来了合计16.9亿元的负面影响。

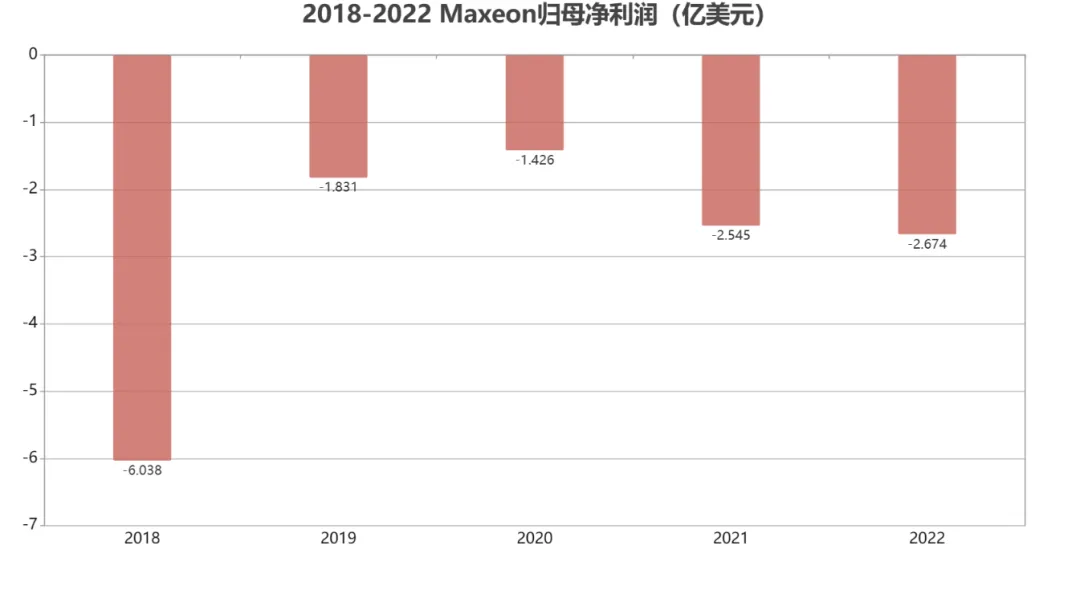

考虑到即便在过去几年国内光伏行业遍地黄金、企业个个赚得盆满钵满的大背景下,Maxeon都一直处于相当严重的大幅亏损,且仍有持续扩大的趋势。

TCL中环“有信心通过推动 Maxeon 的资本架构优化、组织变革及运营改善,逐渐走出短期经营困境,发挥其在海外壁垒市场的独特优势”的表达,都很难能令业内人士及投资者感到信服。

※ 图表:Maxeon归母净利润

制表:光伏time

当然,如果仅把Maxeon看作专利诉讼的方便道具,未免也有些大材小用到有些奢侈。

以家电巨头闻名的TCL之所以能够如此迅速地在几年时间当中,将自己的名号在光伏行业打响,无疑依靠收购中环股份得来的几十年成熟技术及渠道经验积累。

而对Maxeon的重视,很难说并非与这一思路如出一辙。

处在光伏行业从P型迈向N型的关键转型时期,头部企业对下一代技术的探索及突破已经到了迫在眉睫的程度。

而正如TCL中环所述,基于 Maxeon 公司拥有的 IBC 电池-组件系列专利、Topcon 电池工艺系列专利、叠瓦组件系列专利,叠加其全球范围较强的品牌与渠道优势,是公司国际化业务(尤其是北美地区)加速发展的重要战略布局。

不过,完整技术储备给予Maxeon的发展潜力,在短期内仍然很难兑现。以BC路线为例,Maxeon作为全球最早率先研发且规模量产BC电池的企业,的确对TCL中环的提前布局或有裨益。

然而,即使是将ABC电池路线吹上天的爱旭,也在今年3月份先后宣布拟投资27.15亿元、60亿元分别在浙江义乌、安徽滁州投建共计40GW的N型TOPCon电池产能。

尽管N型电池技术路线的争议始终存在,但TOPCon作为现阶段版本答案的现实,却很难受到动摇。

未来仍未到来。

危险的“过墙梯”

将视线重新放回到TCL中环自身,若说Maxeon还只是间接导致其业绩下滑的一块烫手山芋,公司在战略层面的决策失误才是真正的“病入肌理”。

与公司近半年36.52亿元的巨额亏损同样令人瞩目的,还有TCL中环在去年及今年第一季度新增的存货跌价准备。

两笔计提金额分别达到29.15亿元与6.06亿元,合计超过35亿元,也即已然超过公司去年全年34.16亿元的归母净利润。

而值得留意的是,在2023年期末账面价值高达81.64亿元的存货当中,分别有43.38亿元的原材料存货与27.33亿元的库存商品,二者分别占到总库存的53.14%与33.48%。

结合原材料期初账面价值25.83亿元,TCL中环在去年新累加了17.55亿元原材料库存。

而在库存商品层面,公司光伏硅片销量较去年增长 53.17%,产量较去年增长 54.10%,库存量却较去年增加 127.13%。

要知道,受供需失衡持续扩大影响,光伏组件主流价格由2023年初1.8-1.85元/W降至年底0.9-0.95元/W,降幅接近50%,严重挤压产业链各环节盈利。

硅片的价格跌幅已经相当夸张,根据Info Link数据统计,目前P型210硅片单价已经跌到2.1元/片,而去年同期这一价格还基本维持在8元上下。

即便价格一降再降,受供需关系影响,尽管今年以来硅片厂商已普遍下调开工率,然而仍然无法改变硅片供给过剩、库存降幅缓慢的窘况。

而对于大量囤货的TCL中环而言,更要命的是硅料环节。

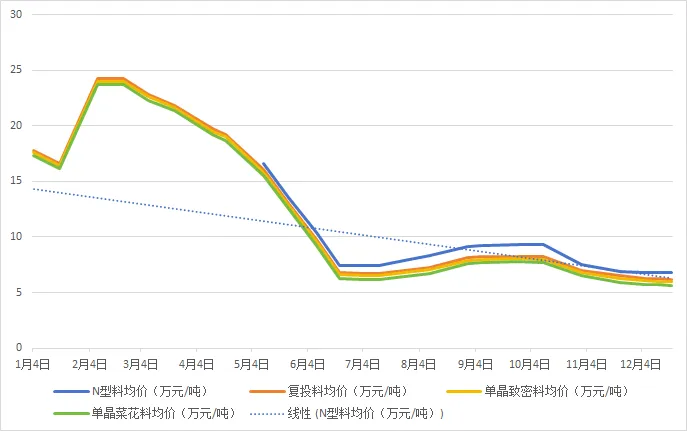

※ 图表:2023年硅料价格趋势

制表:光伏time

从硅料价格走势来看就已足够直接,在2023年年初,多晶硅致密料市场价还有19万元/吨,到年底则仅剩6.5万元/吨。

另据InfoLink分析显示,截止上周三,硅料环节整体价格水平跌破5.4万元/吨水平,棒状硅头部企业价格水平降至4.7-5.4万元/吨范围,二三线企业价格继续降至4.4-4.7万元/吨范围。

颗粒硅价格范围也在持续下探,价格降至4.1-4.4万元/吨范围。而就在年初,其主要价格范围还维持在5.5-6万元/吨

虽说在价格下行区间囤积硅料不能完全算是错误的选择,但在未见价格底部且大量库存尚难消化的情况下草率出手,TCL中环未尝没有赌的成分。

而自2023年以来硅料供需逆转,价格暴跌超6成,且目前未有止跌迹象,硅料环节甚至已然面临全面亏损。

参考公司去年一至四季度购买商品等支付现金,分别达28.88亿、31.94亿、34.16亿、56.08亿的上涨趋势,不难看到其频繁抄底、意图超车的野心。

只不过,硅料的价格还在跌跌不休,“拥硅为王”的时代业已一去不复返。

发表评论 取消回复