2023年末,光伏价格战空前激烈,招投标市场上频频出现0.8元每瓦的投、中标价格。中核汇能光伏组件集采中,出现的最低报价仅为0.862元/瓦。

然而,激烈竞争穿越年关,在2024年再度压制价格上涨因素,光伏产品价格持续下跌。

1月9日,中国电建集团(股份)公司的2024组件集采开标公告中,甚至出现了0.816元/瓦的超低价。从今年以来的光伏全链产品成交均价来看,组件价格下跌趋势仍未减退。

TOPCon组件成交均价首度跌破1元每瓦,1月11日,182mm双玻TOPCon组件价格跌落至0.98元每瓦。

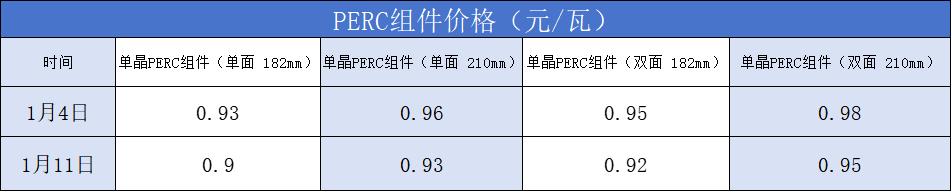

Inforlink指出,虽然供应链中游因短期供需错配,但当前受限订单数量影响,预期厂家为争抢订单价格仍然延续下降趋势。PERC组件成交均价调整至0.9元人民币。

近期新签项目较少,主要以大型项目订单执行为主。

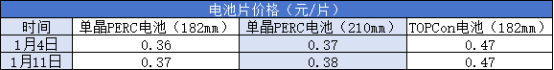

值得一提的是,HJT双玻组件价格依然较高,但由于成本问题,市场狭窄。另外,尽管组件持续降价,但电池端却实现了触底反弹,非一体化组件企业几乎难以获利。

Inforlink指出,尽管PERC电池需求在2023年快速萎缩,然而在厂家大幅减产背景下,价格呈现反弹趋势。效率的严重分化造就了N型电池的价格差异,筛选24.5%及以上的高效档位,均价价格维持在每瓦0.47元人民币左右,TOPCon与PERC电池片价差维持每瓦0.1元不等。

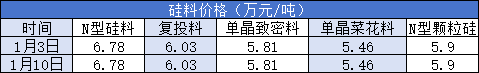

2024年1月,硅料价格暂时止跌。回看2023下半年,硅料企业延产、减产情况蔓延,新投产产能由于质量调试等因素,产能增幅并不明显,头部企业严格控制库存基本为零。

硅业分会指出,企业交付顺利,头部大厂库存保持低位,综合来看行业库存约在6万吨左右,处于正常水平。大部分企业受制于成本压力难以接受价格下调。外加近期硅片成交价格有止跌趋势,多晶硅价格有望在短期内维持稳定。

不同于组件端,硅料企业依然拥有获利能力。例如,通威股份在今年的三季度业绩交流会上展示了成本优势:截至2023年6月末,公司多晶硅生产成本已降至4万元/吨。大全能源直接用销售成本说话,今年第三季度,公司硅料销售成本为4.78万/吨,现金成本为4.16万/吨,较今年一二季度有明显下降。协鑫科技在2023年中报再次展示颗粒硅成本优势,其乐山基地颗粒硅生产成本仅有3.568万/吨。

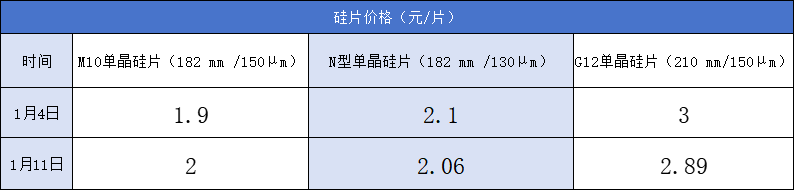

182mmPERC硅片价格上升至2元/片,N型硅片反而下降至2.06元/片。硅业分会指出,近期,由于N型替代的速度加快,企业多数P型炉台转为N型,P型M10产能略显不足,进而推动价格小幅上涨。

硅片寡头隆基在2023年12月26日给出的报价显著高于成交均价,例如单晶硅片N型M10 130μm厚度2.35元/片;单晶硅片P型M10 150μm厚度2.2元/片。中环的最后一次价格更新已停留在2023年9月。

发表评论 取消回复