出走半生,归来仍难赚钱。

撰文 | 叶均

出品 | 星球储能所

2022年,低调的“世界镍王”项光达在一场漂亮的商业自卫反击战后,以420亿身家问鼎温州首富。

也就在这一年,作为项光达第三次创业的瑞浦兰钧,迅速攀至全球第三大储能电池制造商的高位,仅次于久负盛名的宁德时代、比亚迪两大巨头,动力电池装机量也跻身全国前十。

※ 瑞浦兰钧可谓青山集团新能源帐下第一悍将

这一2017年才诞生的“锂电新贵”,在过去的几年间历经不计成本的跑马圈地,从产品到销量,在军备竞赛的道路上一路狂飙,市场位置也水涨船高。

其电池产品销量由2020年的1.55GWh激增至2022年的16.61GWh,复合年增长率达到227.4%。

去年12月18日,瑞浦兰钧上市港交所,成为“千亿镍王”青山集团麾下的第一个IPO,风头一时无两。

※ 瑞浦兰钧于去年年末港股成功上市

无可争辩的是,兵精粮足、文攻武备的瑞浦兰钧多年潜心鏖战,至今已凭借过硬的市场竞争力杀出重围,站到了行业头部的聚光灯下。

然而,在肆意狂飙的另一面,瑞浦兰钧难免要靠真金白银烧出一条坦途。

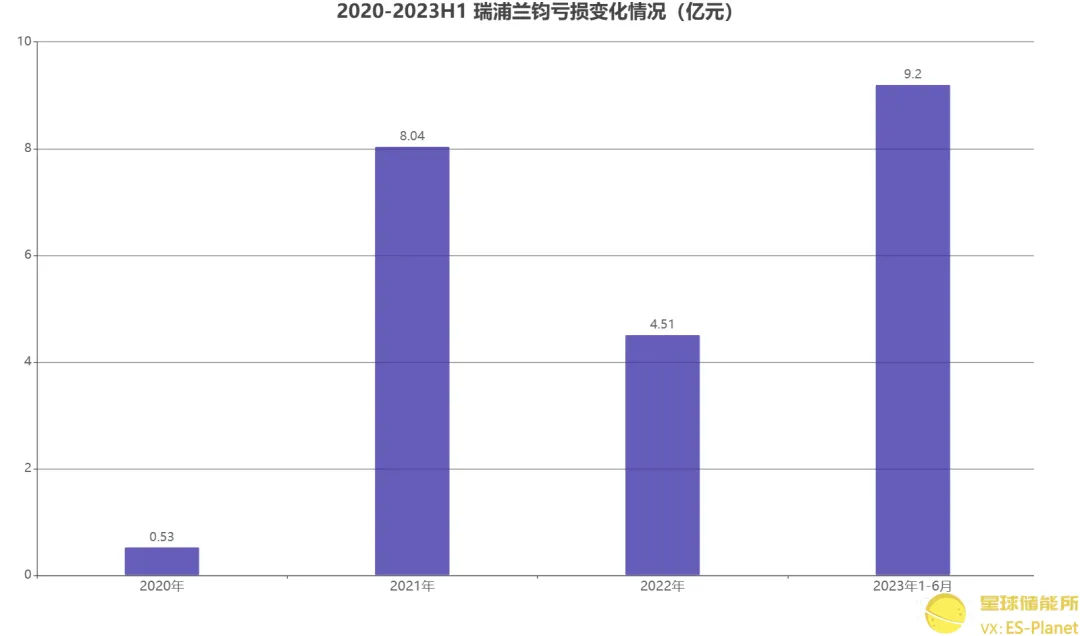

2月29日,瑞浦兰钧公布其2023年预计净亏损18亿至20亿元,而公司2022年度净亏损仅有4.5亿元,也即其上市当年亏损已达到前一年的四倍之多。

这场豪门加持、声势浩大的锂电“造神运动”,诚如想象的那般美好吗?

造神运动与“亏损王”

常被冠以“黑马”之名的瑞浦兰钧,自诞生之日起就表现出相当迫切的“上进心”,即使在市场竞争日趋白热化的当下,也实属发展最快的一波。

从2019年第一只电池交付到狂揽146亿营收,诸多同行十几二十年才趟过的路程,瑞浦兰钧只用了不到四年。

※ 瑞浦兰钧董事长曹辉是典型的“技术派”

作为“世界镍王”青山集团一手养大的锂电子公司,深知规模效益之盛的瑞浦兰钧,出生在锂电产能竞速的军备竞赛背景下,似乎打一开始就患上了“火力不足恐惧症”。

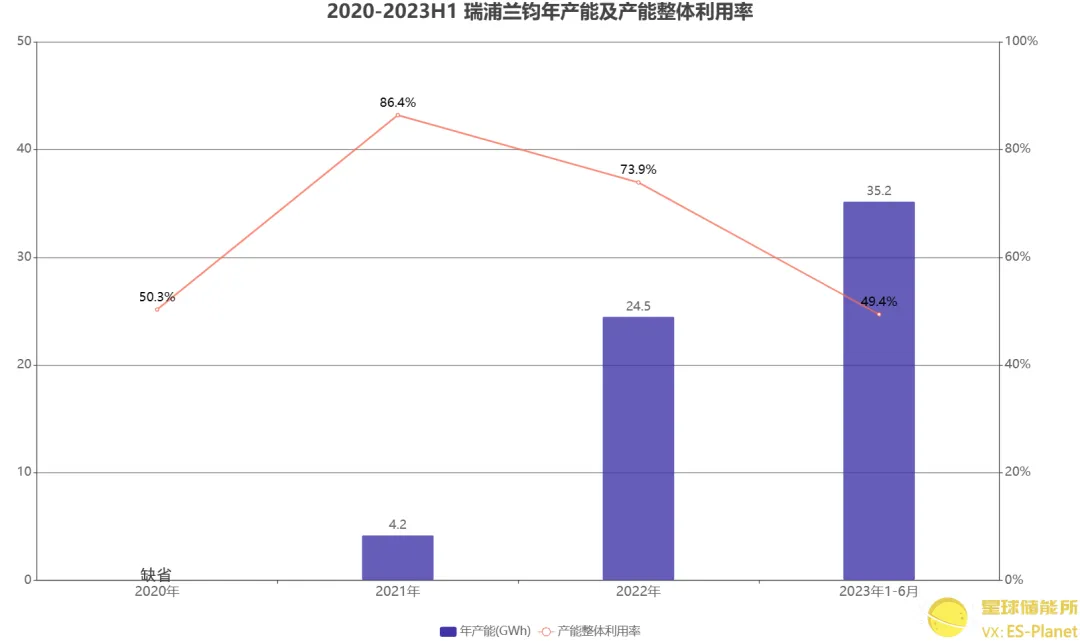

从2020年1月的2.3GWh到2023年6月的35.2GWh,瑞浦兰钧的锂电池年产能在三年半内已增长十四倍有余,并计划于2025年底前实现产能达到150GWh以上。

尽管这一数字相较许多竞争对手的现有产能而言,都还只算得上是“小打小闹”。然而对于甚至在2020年以前都只是站在新能源行业门口观望的瑞浦兰钧而言,这样的扩张速度已是相当不俗。

高歌猛进的产能与前文提及的出色销量,从营业收入层面坐实了瑞浦兰钧的强成长性。

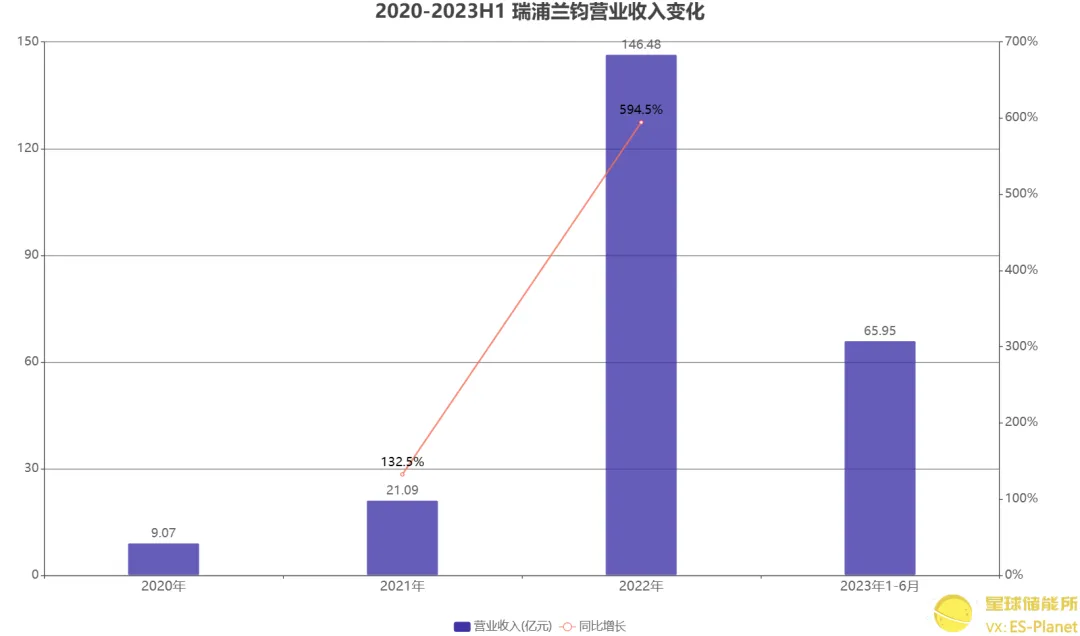

2020-2022年,瑞浦兰钧年收入从9.07亿元跃升至146.48亿元,复合年增长率达到301.9%。

公司2023年上半年营收65.95亿元,较上年同期增长64.19%。

※ 图表:2020-2023H1 瑞浦兰钧营业收入变化

来源:聆讯后资料集

值得一提的是,瑞浦兰钧是少有的在动储双驱结构下于较早阶段就选择重注储能赛道的锂电企业。

瑞浦兰钧董事长曹辉后来坦言,较之已相对拥挤的动力电池市场,瑞浦兰钧抓住了储能发展的机遇。

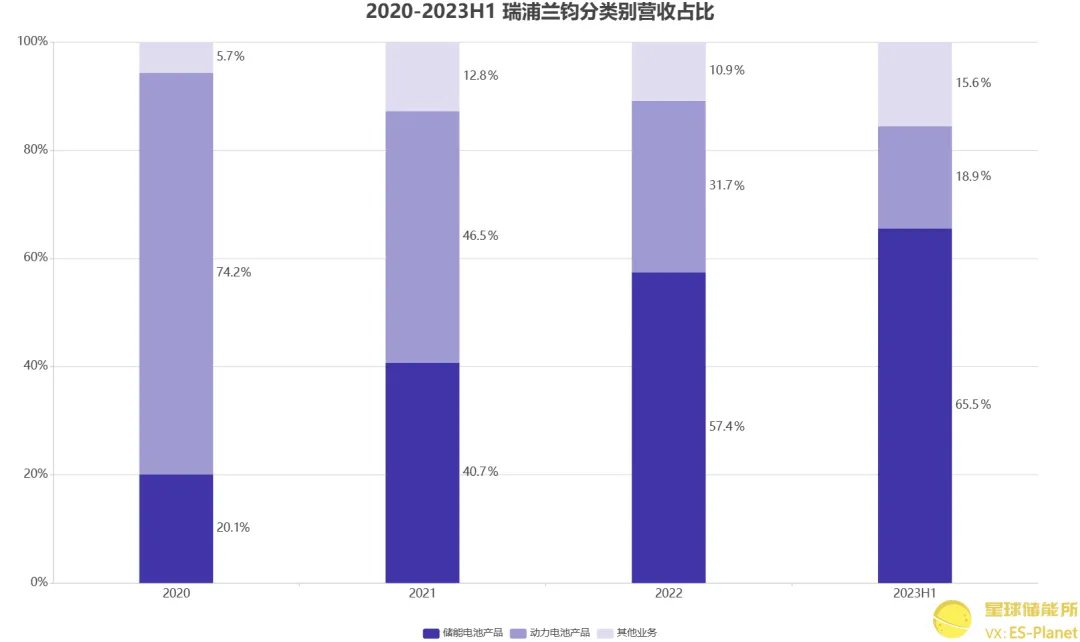

表现在业绩层面,2020-2022年瑞浦兰钧动力电池营收占比分别为74.2%、46.5%与31.7%,到2023年上半年更是仅占18.9%;同期储能电池营收则在此消彼长之下分别达到20.1%、40.7%、57.4%与65.5%。

※ 图表:2020-2023H1 瑞浦兰钧分类别营收占比

来源:聆讯后资料集

从已然“打破脑袋”的动力电池市场略微抽身,为瑞浦兰钧在储能市场赢得一定的先机。

加之“成为第一批出海的中国新能源企业”的战略方向,动力电池出货量勉强迈入国内前十名的瑞浦兰钧,得以在诸多锂电竞争对手的围剿下,于储能赛道率先搏得出位,打响了自己全球第三大储能电池供应商的名号。

如果仅就纸面上的成绩来看,瑞浦兰钧确以雷霆万钧之势在储能行业标名挂号,闯出了名堂。

不过与其超出常规的傲人成绩相对的,瑞浦兰钧迄今为止不仅未实现盈利,其2023年度的18-20亿元预亏损已远超过去三年亏损总和。

而在同期,同样位居储能电芯出货量榜单前列的主要竞争对手宁德时代、比亚迪、亿纬锂能,则分别预盈425-455亿元、290-310亿元、40.35-42.11亿元,同比增长38.31%-48.07%、74.46%-86.49%与15%-20%。

在锂电上市公司普遍盈利的大背景下,瑞浦兰钧却硬生生坐上了锂电“亏损王”。

※ 图表:2020-2023H1 瑞浦兰钧亏损变化情况

来源:聆讯后资料集

要在巨亏之下支撑起“内卷破局、出海破浪”全球战略野心,青山集团的“钞能力”仍是瑞浦兰钧最为核心的倚仗。

过去三年,尽管并不存在高依赖度的关联交易,但关联方青山集团、永青科技及其控制的青拓镍业已合计向瑞浦兰钧提供近80亿巨额借款。

截至2020-2022年各年末,公司的经营活动产生的现金流净额分别为1.77亿元、-19.57亿元和-22.30亿元;资产负债率则达到惊人的293.0%、142.5%和40.9%。

※ 图表:2020-2022年 瑞浦兰钧与关联方贷款情况

来源:聆讯后资料集

在公司经营层面,瑞浦兰钧的“蒙眼狂奔”亦不乏隐忧。

一方面,在闷头狂飙的同时,瑞浦兰钧的产能利用率已出现明显下滑。

2020年至2023年上半年,瑞浦兰钧工厂产能整体利用率分别为50.3%、86.4%、73.9%与49.4%。

尤在去年1-6月份,受国内电动汽车行业年初短暂放缓影响,公司动力电池产品销量下降,产能利用率骤降至49.4%。

然而其上市新募集的21.24亿港币资金中,有80%都将用于公司在温州、佛山、重庆工厂的建设开支。

这三个项目动力及储能电池产品设计年产能总计将达到70GWh。

※ 图表:2020-2023H1 瑞浦兰钧产能及整体利用率

来源:聆讯后资料集

另一方面,常年享受雄厚的资金扶持,瑞浦兰钧惯于以低价交换市场。公司曾在招股书中明确表示,业绩亏损的主要原因是“储能电池产品的亏本出售”。

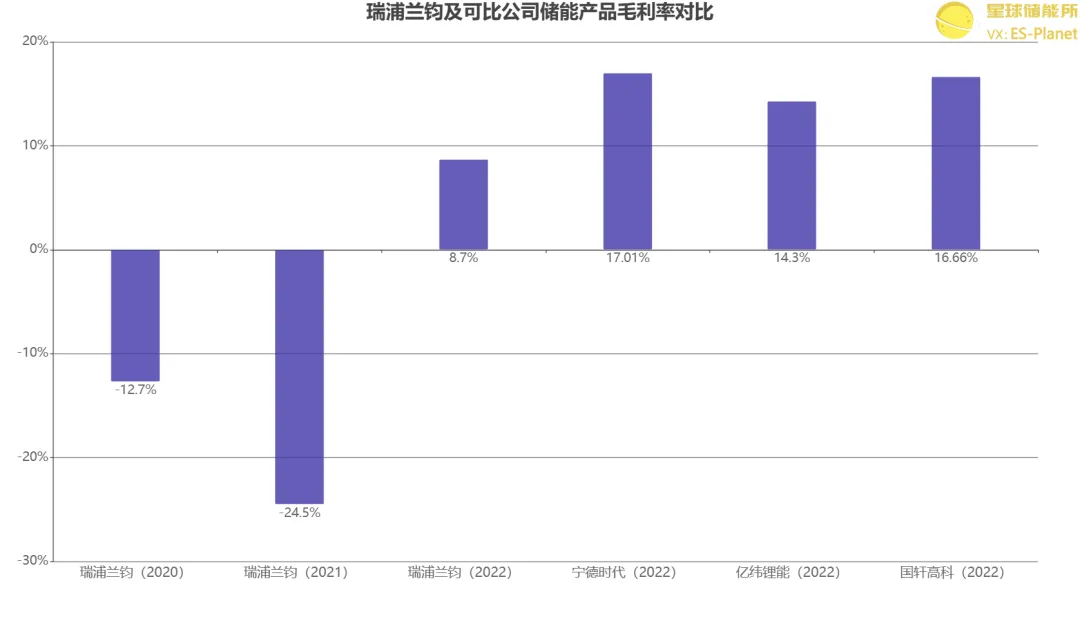

仅以公司发展倾斜的储能业务来看,2020-2022年瑞浦兰钧储能电池产品毛利率分别为-12.7%、-24.5%、8.7%,一度是挣得越多亏也得越多。

尽管储能毛利率已于2022年实现由负转正,瑞浦兰钧却以惨淡的个位数较之宁德时代(17.01%)、亿纬锂能(14.3%)、国轩高科(16.66%)等主要竞争对手仍有不小的差距。

※ 图表:瑞浦兰钧及可比公司毛利率对比

来源:星球储能所

以至于就连前段时间盛传的各大电芯厂商大规模低价抛货传闻中,瑞浦兰钧也被指将以所有厂家中最低的0.25元/Wh价格抛售40万片280Ah库存电芯,这与其长期秉持的低价优势不无关联。

此前早有分析指出,青山集团希望尽早放下这块需要靠“输血”维持高速运转的烫手山芋,把瑞浦兰钧推向二级市场以获取新的资金来源。

但这显然无法从根本上解决后者迅猛扩张、低价竞争甚至存货过多所带来的经营困境。

事实上,以“豪门”出身迅速在储能行业登峰造极的例子已不甚罕见。既有长城汽车麾下蜂巢能源一度寻求冲关上市,又有央企出身的中车株洲所近来频频刷新行业价格底线。

发展至今,青山系对瑞浦兰钧迫切的"造神计划"失败了吗?当然没有,甚至可以说能抢在储能行业“大换血”前夜踏入全球前三、并成功为集团贡献第一个IPO,瑞浦兰钧的攀登之路已然大获全胜。

只不过,当这场“造神运动”只能以持续不断地输血维持,甚至上市破发并造就锂电上市公司“亏损王”的尴尬局面,就注定现阶段的瑞浦兰钧还只能做个“叫好不叫座”的“草头神”。

不过,对于青山系的新能源大局而言,这似乎也只是个不成问题的问题。

“青山系”还有后手?

在轰动一时的“妖镍”事件之前,低调的项光达与他的青山集团都不常出现在大众视野之中。

2022年,在牵动万亿外资围剿的伦镍逼空危机中全身而退,温州首富项光达旗下价值数十亿美元的青山集团不仅完好无损,甚至还实现了进一步扩张。

※ 低调的“世界镍王”项光达

位列2023年《财富》中国500强榜单第76位、世界500强榜单第257位的青山控股集团,在全国工商联9月份发布的《2023中国民营企业500强榜单》中又以3680亿元年营收位列榜单第14位。

作为全球第一大不锈钢生产商、第一大镍生产商,巨兽青山2020年不锈钢粗钢产量就达1080万吨,约占中国市场供应量的35.8%、全球产量的21%。

到2022年,集团不锈钢粗钢产量已达到1392万吨,镍当量产量达到88万吨,预计2023年还将跃升至110万吨。

能在全球大宗商品市场搅动风云,项光达与青山集团的身上有着“专注”、“远见”与“豪赌”的几大标签,也将这种“喜押重注”鲜明的风格带上了构筑新能源商业帝国的新征途,并在瑞普兰钧之外另有一员猛将。

2019年,已在光伏与储能行业摸爬滚打十余年的朱京成决心出走创业。当年9月,伴随青山控股集团战略投资落地,打上“青山系”烙印的麦田能源正式成立。

※ 麦田能源的“85后”CEO朱京成

比锂电新秀瑞浦兰钧还要晚两年创立的麦田能源,却已是光伏逆变器及海外户储领域的独角兽企业,如今也行至上市闯关的大门前。

公司于去年7月18日同中信证券签署上市辅导协议,正式启动IPO进程。

经过三年创业,2020年营收仅有数千万元的麦田能源,2022年营收已突破20亿元, 2023年第一季度的净利润便已接近2022年全年。

以全球化战略为核心的麦田能源,抓住欧洲、北美、南美、澳洲、东南亚、非洲等海外市场客户为主,销售渠道遍及全球主要新能源市场。

凭借在全球户储领域的突出表现,麦田能源跻身福布斯2023上半年全球新晋独角兽企业榜单。

值得一提的是,镍金属在三元锂电池中的应用场景相当之广,因而“世界镍王”青山集团原就是深扎新能源产业链上下游布局的“个中翘楚”,早在2017年就携手格林美在海外合作三元前驱材料项目。

这就意味着,“青山系”不仅是瑞浦兰钧、麦田能源狂飙突进的重要基石,也是其大力扩张朋友圈的“金字招牌”。

※ 上汽集团为瑞浦兰钧最大的外部股东之一

瑞浦兰钧的重要合作伙伴、投资方中伟股份、上汽集团等就都是青山集团的“老朋友”。

前者预计将在2022-2030年与瑞浦兰钧实现80万吨-100万吨的三元前驱体、磷酸铁产品采销总量;后者则早自2020年便将瑞浦兰钧纳入其供应链配套体系,是帮助瑞浦兰钧闯入国内前十大动力电池制造商的重要推手。

此外,青山集团在海外市场的多年积累也有望为“两兄弟”的出海提供一定助力。

一手动储,一手光储,青山集团已在不声不响中将势力范围覆盖到新能源行业的几大核心领域,并向全产业链谋篇布局。提出打造“镍钴矿产资源开采-湿法冶炼-前驱体-正极材料-电池应用”的新能源全产业链。

其麾下两员悍将不仅在新能源市场攻城略地,也已然成为资本市场上的“香饽饽”。

上市以前,瑞浦兰钧便已然累计融资85亿元。其身后站着嘉兴上汽、青岛上汽、天津海河、平安投资、中伟股份、中信投资、广东嘉瑞、深创投、佛山基金、龙湾金控、青岛硅谷天堂等一众金主。

※ 图表:瑞浦兰钧前二十大股东及持股比例

来源:聆讯后资料集

截止IPO前最后一轮融资,瑞浦兰钧投后估值达到303亿元。

而成立不过短短四年时间的麦田能源,则吸引到朝希资本、上海国际资管、国泰睿承德、华能信托、中信证券和北京信银振华等资本关注。

其中,朝希资本两度投资共数亿元,已成该公司除创始股东外的第一大专业投资机构股东。

从2022年10月A轮融资数亿元,到去年5月刚完成的超10亿元Pre-IPO轮融资,麦田能源估值也已在半年多的时间里从数十亿暴涨至超百亿元。

发表评论 取消回复