多年深陷“苹果依赖症”,在艰难转型中错过动力电池崛起时代的德赛电池,也没能搭上储能爆发的快车。

撰文 | 临渊

出品 | 星球储能所

2011年对于冉冉升起的锂电行业明星欣旺达而言,是一个极为重要的年份。

在这一年,欣旺达借道ATL拿下苹果iPhone 3和iPod 20%的电池订单,并于同年4月成功上市创业板,一路攀升至其自创业以来的高光时刻。

不过也正是在这一年,苹果公司的灵魂人物史蒂夫·乔布斯溘然长逝。其生前最后的得意之作iPhone 4系列初登历史舞台,却已将欣旺达踢出供应商名单,转而投向有着惠州国资背景的德赛电池,同时改变了这对以“消费类锂电池双子星”并称的老对手此后十数年的发展命运。

※ iPhone4是乔布斯生前最后一个系列

作为全球最强供应链的缔造者,苹果多年以来对供应链上企业的影响远不止大洋彼岸的蝴蝶扇动翅膀那么简单。

不过,伴随近些年“果链”红利日渐消失,过去狂热信仰“得苹果者得天下”的供应商,在日渐微薄的利润下也不得不开始考虑如何摆脱对苹果的过度依赖。

富士康、立讯精密、领益制造等“果链”企业,先后押宝新能源汽车赛道。其中,富士康不仅早有富昱能源科技等子公司经营光伏相关业务,其自2022年以来频繁向电池领域发起布局,并于去年投资10亿成立储能子公司富士康新事业。

公司还在上个月宣布与旭智资本携手,共同投资20亿元成立绿能资产管理公司,并设立目标规模70亿元的绿能开发基金,用于规划风光储等新能源业务。

然而,循规蹈矩几十载、多年深陷“苹果依赖症”的德赛电池,却不仅与深谙多元化的老对手欣旺达走上了几乎截然相反的道路,在艰难转型中错过动力电池崛起时代,也没能搭上储能爆发的快车。

据德赛电池最新发布的2023年度财报显示,其新兴的储能电芯业务亏损达到1.68亿元。公司也收获自2008年以来的首次营收下滑,为16年来稳健的连续增长画上了句号。

苹果依赖症

多年囿于转型困境的德赛电池,并不是什么没有背景的“苦出身”。

作为惠州本土三大工业集团之一,德赛集团的发展历程基本也是一部惠州市工业发展史。

※ 集团旗下有德赛电池、德赛西威两家上市公司

1983年,正值改革开放浪潮迭起,惠阳地委直属单位抽调干部“下海”成立惠阳地区工业发展总公司,最初只有借款创业的区区5人团队。

公司发展的第一个十年,就乘“借船出海”的东风,先后与包括飞利浦、西门子、通用电气、东芝等跨国公司建立合资合作。

到1992年邓小平南巡讲话后,惠州市政府批复正式组建德赛集团。靠着引进外资、培养人才,德赛集团为在“三不要”政策(不要户口、档案、粮油本)下吸引大量全国各地名校毕业生的惠州市培养了一大批人才。

其中,TCL创始人、董事长李东生,就曾担任过负责公司招商引资的引进部主任;后来的亿纬锂能董事长刘金成也一度作为集团旗下公司副总,主持手机电池等电池组件产品的开发和生产工作。

发展至今,德赛集团已是中国制造500强企业,并为年销售收入超400亿元的大型电子信息企业集团。

而集团核心子公司德赛电池,自1985年9月成立,到2004年借壳ST万山完成A股上市,也堪称电池行业当之无愧的“活化石”企业。

就公司当前股权结构来看,其背后不仅站着德赛集团,还有惠州市国资。只不过,公司自今年2月3日起,实控人已由惠州市国资委变更为无实际控制人。

※ 德赛电池自2月3日起变更为无实际控制人

观德赛电池一路走来,很难不被评价为“顺风顺水”。

尤其自2008年靠着供应BMS成功切入苹果产业链,进而在2011年从欣旺达手中抢下苹果电池PACK供应大单,德赛电池在此后的十数年间保持着稳定的业务结构及按部就班的业绩增长。

不过,深度绑定并常年收获来自苹果50%以上营收的德赛电池,虽然端上了“铁饭碗”,但利润空间仍然相当有限,甚至可以说赚得都是“辛苦钱”。

这一点,近些年在“果链”上辛苦度日的许多企业都深有体会。

身为果链代工龙头的富士康就曾公开表示苹果压低代工价格,辛苦钱越来越难挣了;曾为苹果代工Apple Watch及iPad多年的仁宝也曾表示苹果代工不挣钱,代工长期毛利率只有3%-4%。

事实上,德赛电池虽也长期扎根锂电行业,其毛利率表现却与近些年靠着新能源大发横财的诸多同行犹有云泥之别。

※ 图表:德赛电池与可比公司毛利率对比

来源:星球储能所

2011年毛利率尚有20.45%的德赛电池,自2015年以后却长期在10%以下徘徊。截至2023年末,公司销售毛利率也仅有9.13%。

常年处于低位的毛利率形成因素有很多,尽管也有如德赛电池自述的自2014年起苹果业务结算模式变动的客观影响,但更为核心的问题在于,过去与其同处一条赛道的诸多竞争对手如今已多数不依赖消费类电池,更何况德赛电池常年未能从OEM厂商的身份中摆脱出来。

反观在当年被“替代”掉的欣旺达,不仅恰逢其时地成功搭上小米、中兴、华为等国产手机厂商强势崛起的快车,从OEM厂商升级成ODM厂商,并于日后重返“果链”。更在德赛电池毛利率一落千丈地2014年成立子公司欣旺达动力,在此后数年间于遍地黄金的动力电池赛道抢下一席之地。

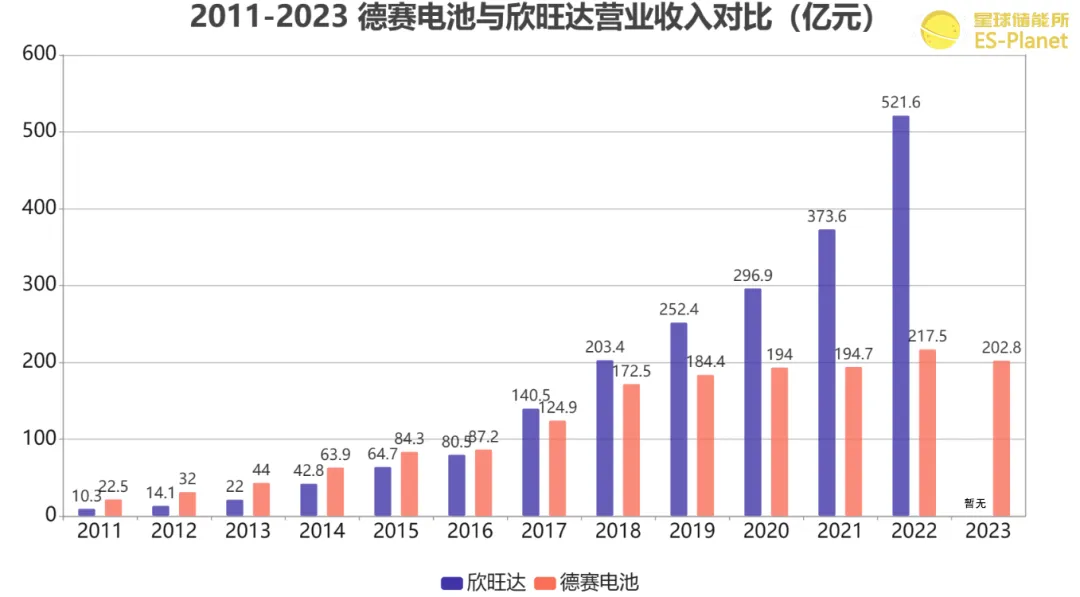

仅就营业收入来看,德赛电池在2016年以前还能压过欣旺达一头,甚至一度有着后者两倍之多。但在2016年以后,尽管德赛电池一直保持上升态势,却已经无法与高速发展的欣旺达相提并论。

就在欣旺达营收已冲上500亿元规模后,德赛电池在去年却只收获6.73%的营收下滑。

※ 图表:德赛电池与欣旺达营业收入对比

来源:星球储能所

近年来,欣旺达在动力电池市场一路节节攀升,甚至离将动力电池业务独立上市也只差临门一脚。

自去年7月公开发布一系列公告,宣布将分拆旗下欣旺达动力至创业板上市,欣旺达又于10月份传出已同中信证券签署上市辅导协议,正式启动IPO进程。

在最新一轮融资中,欣旺达动力的估值已达到355.6亿元,甚至高于母公司欣旺达的市值水平。

过去的十数年间,德赛电池与欣旺达在“果链”的分割下,走出固守与多元的两条道路。对已然被甩开许多的德赛电池而言,转型已经迫在眉睫,然而有那么简单吗?

储能转型难

德赛电池的多元化转型一直不太坚决。

已然错过入局动力电池的黄金时代,德赛电池想要弯道超车,或者至少不被行业完全落下,进军格局仍未完全稳固的储能行业当属不二之选。

自2021年以来,“储能”二字便频频出现在德赛电池的对外宣传当中,不仅取得储能领跑者联盟“2021年度最佳储能电池供应商奖”,还在与投资者互动中表示有为华为生产储能锂电池产品。

※ 德赛电池获奖现场

不过在那以前,其储能锂电池业务主要为封装集成,还并未涉及电芯领域。

当年12月,德赛电池宣布拟合资设立控股子公司开展储能电芯业务,由公司以现金出资人民币3.5亿元,持股占比70%。

次年1月,德赛电池与望城经开区管理委员会签约,计划投资75亿元,分三期布局20GWh产能的储能电芯项目总部及研发中心、生产中心,正式进军储能电芯制造。

该项目一期6GWh于2022年8月开工建设,2023年第一季度投入使用,5月开始量产。

值得一提的是,寄予厚望的储能电芯项目投产,对德赛电池而言有几重比较特殊的意义。

一方面,德赛电池终于在多年循规蹈矩的苦干中迈出沉重的转型步伐,终结了自身于储能电芯行业门外观望的历史。

但一如我们在文章开头便已然提及的那样,电芯项目量产首年并未能够为德赛电池换来业绩突破,却只收获1.68亿元亏损。

在储能巨额投入与消费锂电业务严重下行的行业背景下,公司同时终结的还有自身从2008年以来保持的16年稳健增长,在新业务时代迎来首次营收下滑。

根据德赛电池在年报业绩交流会上放出的信息,“储能电芯业务在二、三季度产能爬坡,加之行业竞争加剧,总体产能利用率不高,2023年亏损1.68亿元”,以及对“今年的目标是减少亏损”的未来预期,公司步子迈得本就不算很大的储能业务,预计今年还将继续亏损。

“洗牌”警钟敲了几轮,行业寒冬总在路上,激烈的行业竞争并不总会给企业充足的发展时间。

另一方面,面向储能业务的新布局,给一向沉稳的德赛电池带来了一定的资金压力。

2021年,公司有息负债仅15亿元左右。到2023年底,这一数额已上升至超40亿元,增长2.5倍之多。

这在去年同时终结了公司的另一历史——迫使德赛电池开启了借壳上市19年来的首次直接融资,并最终获得18.04亿元配股融资,似乎已走出缓慢前行的旧思维。

不过也有分析认为,德赛电池获得配股募资后,并未将资金用于偿还债务以及扩大生产,而是将募集资金用来理财。

在诸多同赛道前辈企业顶着严重“失血”的巨亏局面也要一路狂飙、跑马圈地的大环境下,这是否意味着,德赛电池的储能转型之路仍未下定充足的决心?

发表评论 取消回复