难,但也只会越来越难。

撰文 | 临渊

出品 | 星球储能所

作为一年一度的新能源行业盛会,今年的SNEC展会尚未开幕,就已经有光伏企业未及在展会上迎来其最终谢幕,便舍下可能价值百万的400平米展位仓皇撤展。

爱康科技,这家两年前还将不尽如人意的业绩解释为“黎明前最黑暗”的上市公司,过去三年亏损超过20亿元,上月刚刚戴帽ST,如今已经以14个交易日收盘价低于1元,提前锁定退市。

作为一家股票仍在市场上交易的上市公司,爱康各控股子公司直接将停工停产日期延至2024年12月31日,其总部更被亲探现场的投资者爆出已然人去楼空,“连电脑都被薅走”。

放眼光伏行业,爱康科技式的“大厦崩塌”已非孤例。一度被视为“被低估的光伏行业黑马”的聆达股份也几乎已然行至退市边缘,90多亿投资紧急叫停、核心子公司产线停产、账户资金遭到冻结……

就在刚刚过去的第一季度,近三成光伏上市公司面临亏损局面,七成以上企业突遭业绩“大变脸”,TCL中环、双良节能、中来股份、固德威等一众行业龙头净利转亏,产业链各环节已然进入历史性低位。

如此激烈的优胜劣汰,也算是给所有新能源从业者都带来了一份不小的“光伏震撼”。

如若此时反观储能行业就不难发现,虽“80%储能系统集成企业会倒下”之声犹在耳边,储能“鬼故事”讲了一轮又一轮,“寒冬”、“大洗牌”似乎随时在路上。

然而,储能赛道迄今为止表现出的行业竞争烈度,却远不至于对行业构成真正意义上的大换血。

一个不争的事实是——储能最黑暗的日子还远没有到来。

深不可见的底

在自去年以来几乎人人将“内卷”挂在嘴边的储能行业,价格无疑是第一敏感的话题。

如果说在2023年年初,2小时储能系统未破1.5元/Wh的最低报价尚不足以引发行业关注;到8月份,比亚迪率先在中能建2023年磷酸铁锂储能系统集采中以0.996元/Wh闯过2h储能系统中标价格1元大关,已经使不少企业在“扰乱市场”的批评声中惊觉价格战的到来。

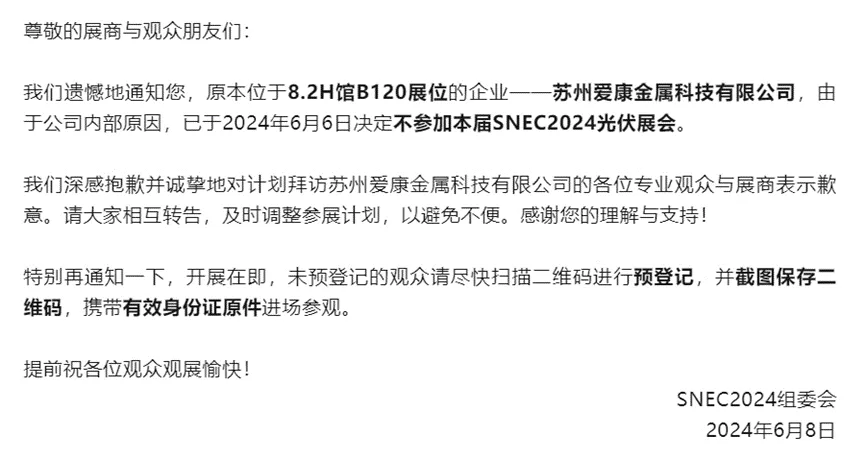

※ 图表:2023年储能系统及EPC中标均价

来源:CNESA

2023年底的0.79元/Wh中标均价,虽较年初已下降48%,却也远未触底。而在其中,还有不少央国企前来搅局。

仅今年3月份,中车株洲所便以0.648元/Wh低价拿下2h储能系统采购项目,4h储能系统底价记录则在当月被许继电气以0.564元/Wh的中标价格刷新。

在现今的储能赛道,央国企带头“杀价”已经是屡见不鲜。

一方面,各大能源央企相继入局储能产品制造、系统集成,中标态势凶猛,压价“来势汹汹”;另一方面,作为业主方,央国企在抬高质量标准及规模门槛之余,也已然开始主动压低限价。

5月29日,中国石油济柴动力发布5MWh液冷储能系统部件框采中标候选人公示。在这一项目当中,济柴动力为储能电池系统和电芯设定的最高限价分别为0.478元/Wh和0.33元/Wh,并要求采用不低于314Ah的磷酸铁锂电池。

这一号称“史上最低限价”的储能项目只有区区7家企业参与投标,且均为头部企业,位居行业前列的中创新航和赣锋锂电甚至不满足要求被踢出局。

由央国企领衔的价格战无疑会愈演愈烈。现在够难了吗?只会越来越难。

然而毋庸置疑的是,现在的价格离触底也还有相当遥远的距离。现下的系统集成企业当真就无钱可挣了?恐怕也未必。

以专注储能系统集成的海博思创为样本,其过去几年的主营业务毛利率分别为21.41%、20.49%和20.79%,到2023年进一步下降至20.02%。

虽较同行业可比公司而言并不算高,但其不仅较少涉足海外市场,且需花费大量成本用于外采电芯,能够比较形象地说明一个储能系统集成商究竟能有多少赚头。

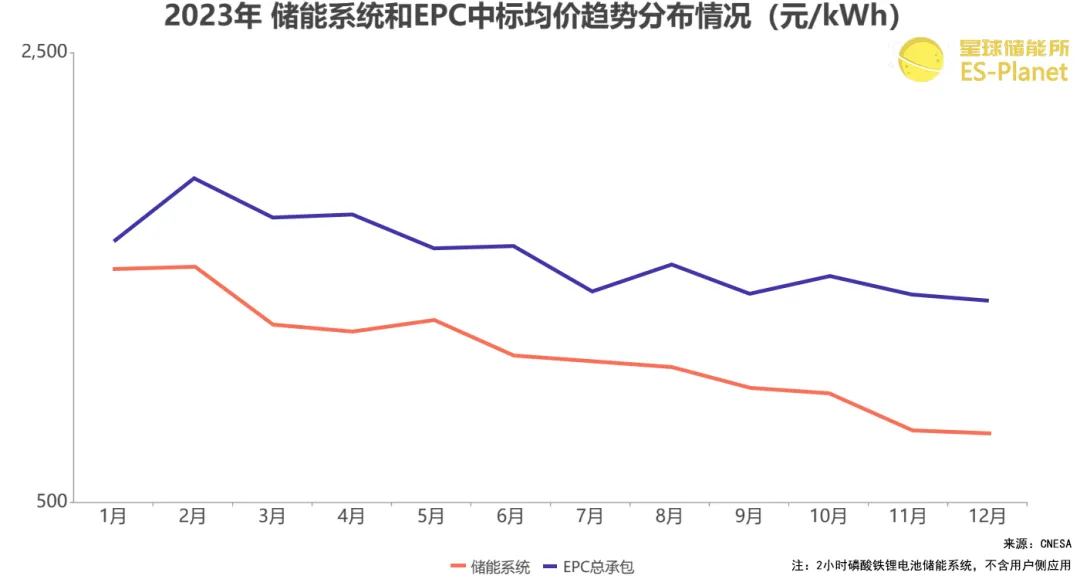

另以电芯为例,瑞浦兰钧董事长曹辉年初公开表示,以280电芯为例,它的BOM表(物料清单)是接近0.3元,占电芯售价的75%以上,已经没有利润。

这放在过去几年“赔本赚吆喝”的瑞浦兰钧身上并不奇怪,2020—2023年,瑞浦兰钧储能电池产品毛利率分别为-12.7%、-24.5%、8.7%、4.7%。

※ 图表:瑞浦兰钧及可比公司毛利率对比

来源:星球储能所

然而比较尴尬的是,其主要竞争对手宁德时代(23.79%)、亿纬锂能(17.03%)、国轩高科(18.29%)的毛利率却未必会低到几近亏本销售的程度。

成本控制是制造业永恒的话题,现在就想要画上句号也确实为时尚早。储能行业的市场空间也远比眼下已然由大储带头“卷”成红海的一亩三分地还要大的许多。

远没挣够的钱

上个月,由曾毓群发出的宁德时代2024年总裁办一号文件被不少媒体评价为“宁王的出海动员战书”。

有报道显示,曾毓群在信中表达称:国内市场越来越卷,宁德时代的海外市场份额去年追平了LG,仍有较多空间;2024年国际局势瞬息万变,但新能源大势是国际共识,暂时的不确定性反而给有能力的人更多机会。

另据坊间传闻,自去年年底,宁德时代员工的电脑桌面就被统一设置为“谁到海外,谁就是公司的英雄,走出去,到海外去”的文字标语。公司出海业务至今都由曾毓群亲自负责,足见其对海外市场用意之深。

前些时日才因为拒绝参与国内榜单排名而备受瞩目的阳光电源,更是把海外市场玩了个明白。在光储赛道企业普遍承压的第一季度,公司以超20亿元净利润一骑绝尘,用实践证明这新能源产业的钱不仅能挣,还能挣得又多又好。

公司2023年海外业务营收占比就已经达到了公司总营收的46.19%,更以41.57%的毛利率,达到国内业务毛利率(20.73%)的两倍之多。阳光电源才踩过专注国内市场的海博思创登上储能系统集成之王,转眼就又超隆基绿能成为“光伏第一股”。

仅以市场论,即便国内已经“卷”得水深火热,全球储能市场仍依凭居高不下的毛利率吸引着大批储能玩家出海,且市场仍未有饱和及过剩迹象。哪怕是去年曾因库存问题一时跌落神坛的海外户储市场,如今也已经归入正轨,未来高成长性的长期繁荣仍不容忽视。

海外市场的空间已然足够广阔,更遑论在除国内、欧洲、北美、东南亚等传统市场以外,中东、南非等新兴市场的发展潜力正得到进一步激发。

而伴随国内大储市场一统天下的局面有所松动,工商业储能赛道的兴起不仅以真金白银为更多企业提供了发展空间,也以更加注重终端客户具体需求的分布式特性丰富了储能行业的竞争思路,使企业有机会创造更加多元的新打法。

只要翻翻各大机构工商业储能系统出货量排行榜单就不难发现,过去制霸大储市场的行业龙头企业,在当前的工商业储能赛道并不具备绝对的话语权。现在如若还有哪家头部企业认为自己能够在工商业储能市场也做到赢家通吃,那也属实有些痴人说梦。

去年9月,阳光电源发布的工商业液冷储能新品PowerStack 200CS将定价给到1.4-1.56元/Wh;到10月份,天合储能新发布的工商业储能系统Potentia已将价格开到1.12-1.25元/Wh;而在短短2个月后,年初才在创业板IPO过会的明美新能源,最终以0.88-0.99元/Wh的价格为2023年工商业储能价格战画上了句号。

就在两周前,明美新能源才发布了0.74元/Wh的工商业储能新品,再度突破价格底线。而截至到目前,该公司已经超过450天尚未注册,IPO之旅走得并不轻松。

毫不夸张地讲,现今的储能行业离过去一段时期更富大争之世的特质。千军万马过独木桥的景象会出现,但远不是工商业储能市场都未得到大规模开发的现在。

从技术路线的角度而言,目前除锂离子电池以外的其他技术路线如液流、压缩空气、钠离子电池等,也都仅在商业化前夕。

无论是给锂电池储能赛道增添竞争压力,还是为锂电企业提供更多弯道超车的新思路,都远不到成熟的地步。

难经考验的路

早在“双碳”目标提出之前,就已经陆续有部分省份提出新能源配储政策。然而储能产业迈向真正繁荣的第一枪,还是在2020年才刚刚打响。

这一年,既是“双碳”目标提出之年,也是光伏、风电全面平价之前的最后一个“补贴之年”。储能产业就这样乘着新能源强装热潮的顺风车,被扯进了高速发展的快车道,一举开启此后数年的狂飙突进。

储能行业所爆发出的发展速度无疑是空前的,但这同时意味着这一产业至今也还相当年轻。

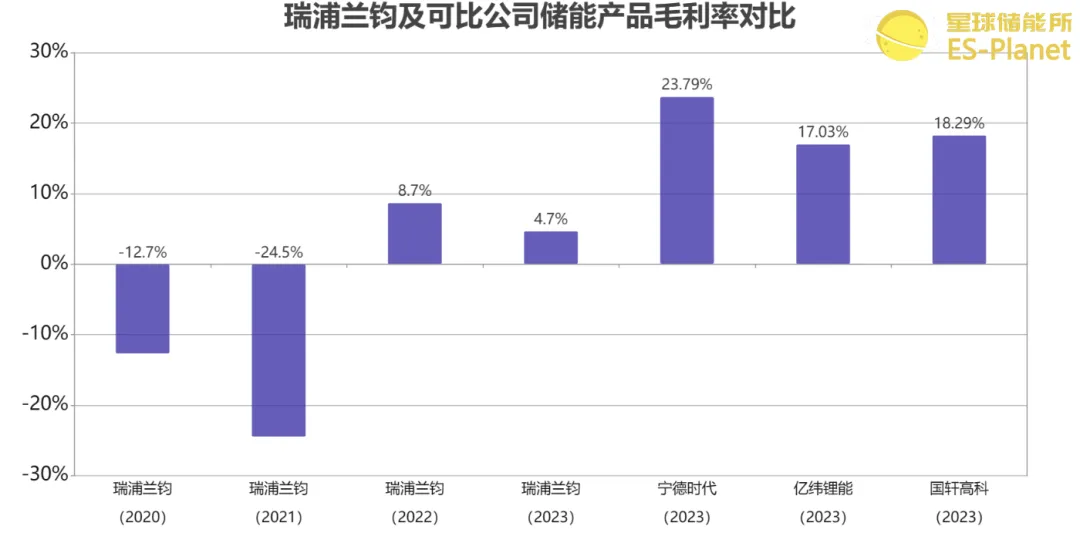

3月27日,中电联发布了《2023年度电化学储能电站安全信息统计数据》。据统计显示,2023年全国958座电化学储能电站累计非计划停运1030次,单次平均非计划停运时长29.12h,单位能量非计划停运次数26.73次/100MWh。

※ 图表:2023年 电化学储能非计划停运情况

来源:中电联报告

其中,有337次非计划停运由电池导致,占比达到32.72%。典型风险隐患在于,随着使用时间和循环次数的增加,电芯之间的不一致性也会逐步增加,由于部分电站使用梯次利用电池,则更加重安全可靠性降低。

而在《电力储能用锂离子电池》(GB/T 36276)实施前建设的部分储能电站,由于采用动力电池标准,加之部分厂家电池质量良莠不齐,部分电池运行4、5年后便已经存在鼓包漏液情况,可能导致电池热失控安全风险。

因噎废食固不可取,然而不可否认的是,国内储能装机量很高,但实际应用率较低,以至于许多安全问题还没有真正暴露出来。事实上,也并非所有储能项目都有条件应用当前最先进的产品技术。

储能系统的使用越到后期,发生事故的概率也可能会越高。当前,许多业主只是为了满足配储要求,之后便长时间闲置不用,甚至业主本身都有可能知道这样的储能系统具有很大的安全风险而不敢用。未来随着储能真正开始大规模并网应用,无论是工商业储能还是大储,这些问题都会爆发出来。

站在商业模式及经济性的角度来看,储能行业的发展也未必就能够一帆风顺。

目前,独立储能项目的经济性实在算不上可观。

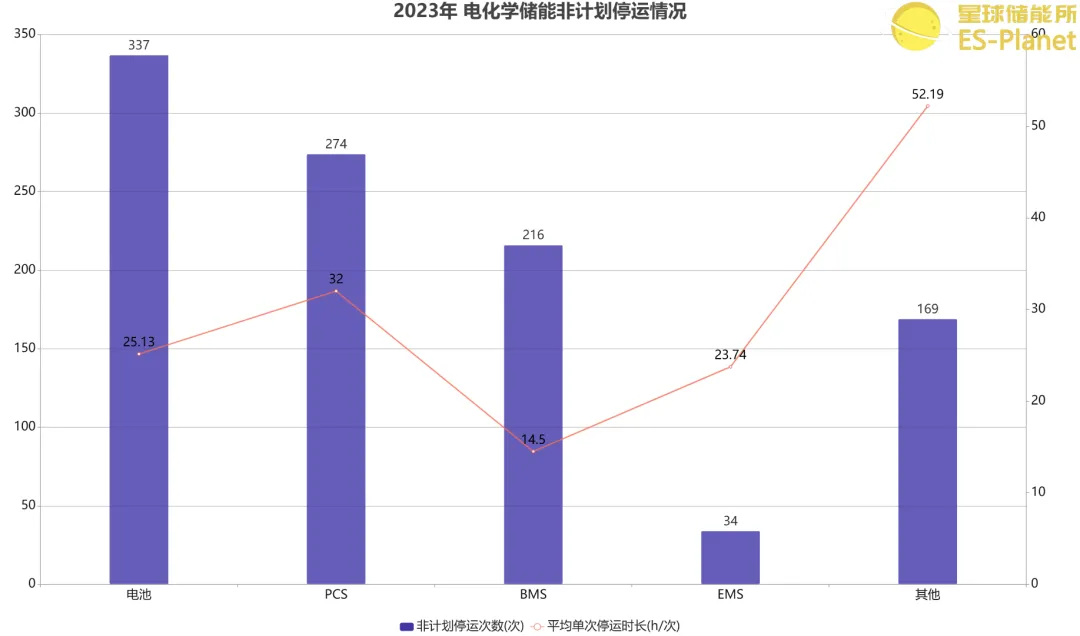

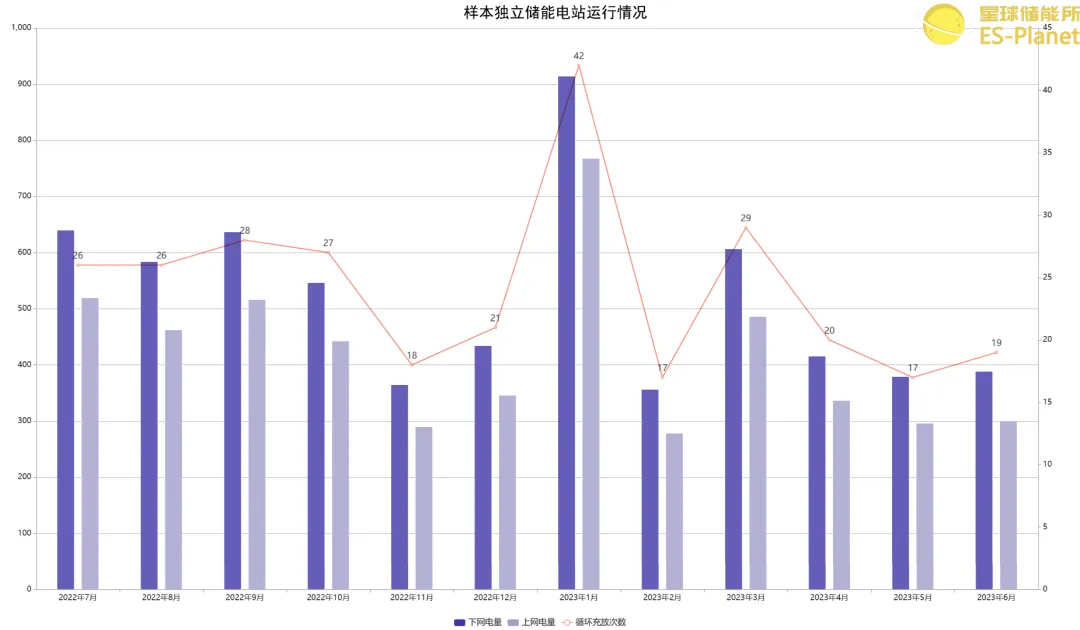

一设计充放500次/年的独立储能示范项目,曾披露在2022年7月至2023年6月这一年内,在电站运行中间设备状态总体良好、未经检修的情况下,共计满容量循环充放电290次。

※ 图表:某电化学储能项目运行情况

来源:星球储能所

这就意味着从数据上来看,别说是一天两充两放,连一天一充一放都做不到,可能是两天甚至是好几天才充放一次,整体收益并不很高。

而对当前主要依靠峰谷价差套利满足经济性的工商业储能而言,分时电价的变动都维系着业主方的投资意愿和大量储能系统集成商的饭碗。

但在一段分时电价政策扶持的工商业储能发展小高潮,乃至福建率先吃上“三充三放”的螃蟹之后,近来新调整的各省分时电价政策却并未释放出太多利好。

部分省份最新的政策调整,已经在向一充一放倾斜。如原本只有七、八月份一充一放的安徽市场,在新调整下全年有五个月的储能充放策略为一充一放。

据河南最近发布的分时电价征求意见稿,该省也即将由过去的两充两放调整至一充一放。此外,也有如广西、江西等省份已暂停或暂缓实施尖峰电价。诸多变化,令不少人高呼“投资工商业储能最害怕的事来了”。

储能行业最大的未来考验恐怕也还远远没有到来。

发表评论 取消回复