撰文 | 宋词

出品 | 光伏Time

一家经营不善的公司在连年亏损的情况下,毅然踏入火热的异质结领域,希望以此挽救自己于水火之中,这是真转型,还是蹭热点,静待时间检验。

6月以来,金刚光伏消息不断。

先是6月15日,金刚光伏董事会聘任王泽春先生为公司总经理。

第二天,金刚光伏股东欧昊集团便向浙江花社投资有限公司质押股份500万股,用于担保。

对上市公司来说,股份质押是十分正常的行为。使用合理的话,能为公司获取额外的资金,促进发展。当然,过高的比例也可能会为公司带来风险。

不过金刚光伏的这两个正常新闻,却总是会让人联想到不利的因素。

究其原因,还是作为一个转型光伏的玩家,金刚光伏发展并没有想象中的那么顺利。一方面是业绩总是惨淡,另一方面,入局异质结领域后公司也频频遭到质疑。

处于风口浪尖的金刚光伏,如何甩掉沉重的历史包袱,在光伏赛道上前行,成了资本市场十分关注的事。

破船掉头难

1994年成立的金刚光伏原名金刚玻璃,至今已走过了30余载的时光。不过这30年,对于金刚光伏来说并不都是美好的回忆。

今年一季度,金刚光伏净利润亏损4318万元,同比降低45.46%。不过这对金刚光伏来说,是常有的事。

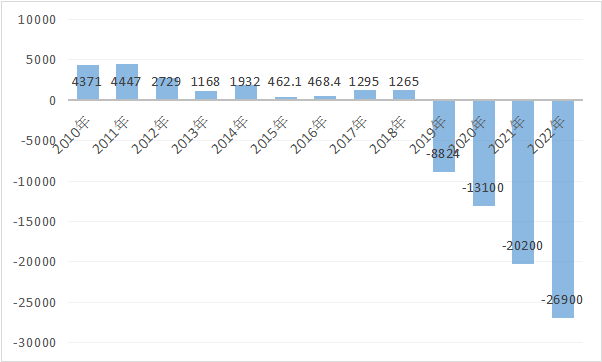

2010年,金刚光伏在深交所上市。这一年,其营收3.49亿元,同比增长18.04%,净利润4447万元,同比增长1.75%。

直到2012年上半年之前,金刚光伏不论是营收、净利润,还是增幅均取得了不错的成绩。可之后的几年,其净利润便时不时出现亏损,直到2017年才有所缓和。

2010-2022年金刚光伏净利润 (单位:万元)

甚至亏损对于金刚光伏来说都是小问题。在这期间,金刚光伏频频以财务造假形象现身。

2015、2016年,金刚光伏财务不记账、虚假记账,伪造定期存款合同,配合营业收入造假虚构销售回款等方式,虚增货币资金。

2015年,金刚光伏年度报告显示其虚增营业收入5458.76万元,虚增利息收入919.54万元,虚增利润6205.34万元,占当期披露利润总额的1072.90%。

之后两年,金刚光伏又出现未按规定披露关联方非经营性占用资金的关联交易情况。这也导致其2016、2017、2018年年报出现重大遗漏。

以“成为一家受人尊重的企业”为愿景的金刚光伏,一系列操作可谓是背道而驰,让人窒息。

近两年虽然没了财务造假等问题,但因房地产行业景气度下滑等原因,金刚光伏业绩受到较大影响,其业绩已连续四年亏损。2019至2021年,该企业合计亏损4.21亿元。

2020年,就有投资者因金刚光伏有关信息披露行为、虚假陈述等问题向广东一法院提起诉讼,要求该公司承担相应的民事赔偿责任。

今年3月,金刚光伏又收到了广东省汕头市中级人民法院有关前期公告的投资者民事诉讼索赔案件之中的部分案件的一审判决书,要求公司应于判决生效之日起十五日内赔偿各原告损失合计1668.58万元。

虽然判决尚未生效,但在业内及部分投资者看来,金刚光伏问题重重的身份怕是很难甩掉了。

也许看重光伏行业的发展前景,也许只是单纯找到当下最火的赛道转型自救,2021年,金刚光伏踏进了光伏产业中前沿的异质结赛道。

蹭到热点的金刚光伏也不负众望,股价在几个月内呈现出上升趋势,在2022年7月冲到了近几年的最高价67.27元。2022年10月,金刚玻璃正式更名为金刚光伏。

但热度却并不能转化为收益,金刚光伏业绩仍处于亏损状态。2021和2022年,净利润接连亏损。

此时的金刚光伏主业为特种安防玻璃产品,主要客户群体是房地产客户,这已然是夕阳产业,而新项目又需投入大量资金,连年亏损在所难免。

去年,金刚光伏净利润亏损2.69亿元,同比下降33.3%,创下历史之最。直到今年一季度,其净利润一直处于亏损状态。

金刚光伏的资产负债率也从2020年年底的48.78升至今年一季度的99.03。截至2023年一季度末,公司总负债28.19亿元,流动负债达16.46亿元,净资产亏损1557.13万元。

2020年年报显示,金刚光伏现金流是-1.15亿元,现金流严重不足。

本就问题重重的金刚光伏感受到了跨界转型的艰难。而偏偏金刚光伏选择的赛道优势押注未来的异质结。回头来看,这或许是雪上加霜的重要因素。

没实力转型,红利一闪而过

2021年6月,金刚光伏正式布局HJT电池领域,宣告拟投资8.32亿元用于建设1.2GW大尺寸半片超高效异质结太阳能电池及组件项目。

而这时的金刚光伏,主营业务还是特种安防玻璃产品,账上只有7000万现金。

一年后,金刚光伏又对外披露拟投资41.91亿元建设4.8GW高效异质结电池片及组件项目。

这也让金刚光伏的股价出现了短暂飙升。2022年6月21日-6月28日一周的时间,金刚光伏股价从36.46元涨至66.88元,累计涨幅83.43%。

然而这却只像一针兴奋剂,让金刚光伏短暂地“雄起”。面对长期积累的历史包袱,转型红利并没有太多作用。更何况异质结并不是一个简单的蓝海。

进入光伏行业后,新建生产线、购买设备都需要大量的现金支撑,这对于资金状况本就紧绷的金刚光伏来说,无疑是雪上加霜。

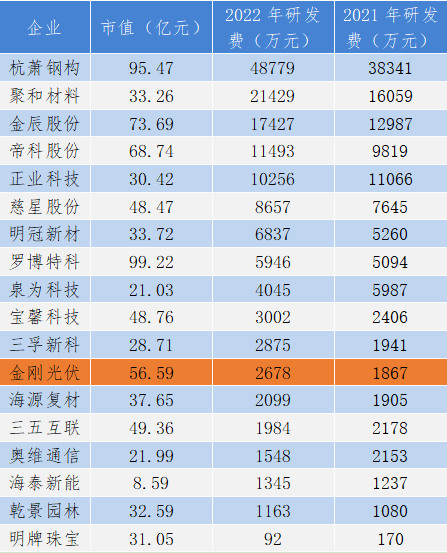

从研发费用来看,2021年,金刚光伏异质结研发费用为1800万元,去年虽然增加了800万元,但在同类市值的异质结电池概念公司中并不算高。

2021-2022年部分上市公司异质结研发费用

相比于很多长期专注做异质结电池的企业来说,金刚光伏进入该领域只有一年多的时间,再加上投入研发费用少,落后似乎也成了预料之中的事。

为了维持光伏业务,资不抵债的金刚光伏,全靠借款谋生。2021年7月,金刚光伏向大股东欧昊集团借款总额不超过人民币3亿元,借款期限不超过2年,借款利率不超过5.39%。

让人疑惑的是,身为大股东,欧昊集团并没有选择对金刚光伏进行直接投资,而是利率不低的借款,其中缘由不得而知。不过,金刚光伏顶着巨大的压力做项目是个不争的事实。

4月,金刚光伏与欧昊集团合资设立的金刚羿德4.8GW高效异质结电池片及组件生产项目顺利实现首线全线贯通,首批210半片双面微晶异质结电池片已于酒泉生产基地成功下线。

这也标志着光伏行业第一个GW级210半片双面微晶异质结电池生产基地正式进入量产阶段。

但此前庞大的投入并未给金刚光伏带来相应的产出与收益,产能利用率却只有两成,这遭到了投资者的质疑。

数据显示,2022年,金刚光伏电池生产线实际产能为1000MW/年,产量为208.16MW,约占实际产能的20.82%,计划产能1.2GW/年;组件产线实际产能为500MW/年,产量为109.93MW,约占实际产能的 21.99%。

可见,斥巨资跨入异质结领域,并未给金刚光伏带来实质性的业绩,而没有实质性的业务和盈利,转型带给金刚光伏的刺激也只是短期的。

“三无”转型

一直以来,业内十分看好异质结电池技术。有观点表示,除去叠代实力,异质结是未来降本潜力最大的电池技术。

随着HJT产业化加速,宝馨科技、爱康集团等异质结技术公司纷纷加速异质结产能落地、扩产。与此同时,华润、三峡、华电等央企也纷纷进军异质结领域。

2022年HJT电池主要企业扩产情况

资料来源:中商产业研究院

今年以来,异质结电池的占比开始快速增长,异质结电池技术正在迎来加速爆发的新阶段。

安徽光势能总投资75亿元的10.8GW异质结电池及组件智能制造项目开工;罗博特科拟投资10亿元在南通打造异质结铜电镀设备的研发与制造中心,作为其新的业绩增长点;三五互联投资8GW异质结电池项目,总投资金额达40亿元。

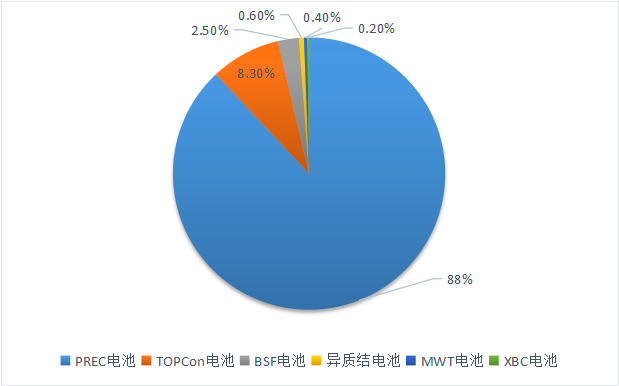

从目前情况来看,HJT实际落地的规模较小。CPIA数据显示,2022年,新投产的量产产线仍以PREC电池产线为主,但下半年半部分N型电池片产能继续释放,占比合计达到9.1%,其中异质结电池片市场占比约0.6%。

2022年不同电池技术路线市场占比情况

资料来源:中商产业研究院

如果异质结不能迅速扩大市场,产能只会严重过剩。这对寄希望于通过异质结改变现状的金刚光伏来说,更是巨大挑战。

截止到2022年上半年,金刚光伏营业收入1.91亿元,其中光伏业务营业收入1.47亿元,占比77%。虽然毛利不高,但光伏业务成了金刚光伏的主要收入来源。

已经完成转型的金刚光伏对深交所问询函回复的信息显示,其光伏业务的第一大客户是欧昊电力,销售内容是光伏组件,收入金额高达1.45亿元。也就是说,金刚光伏所产98%的光伏产品是卖给内部关联方公司的。

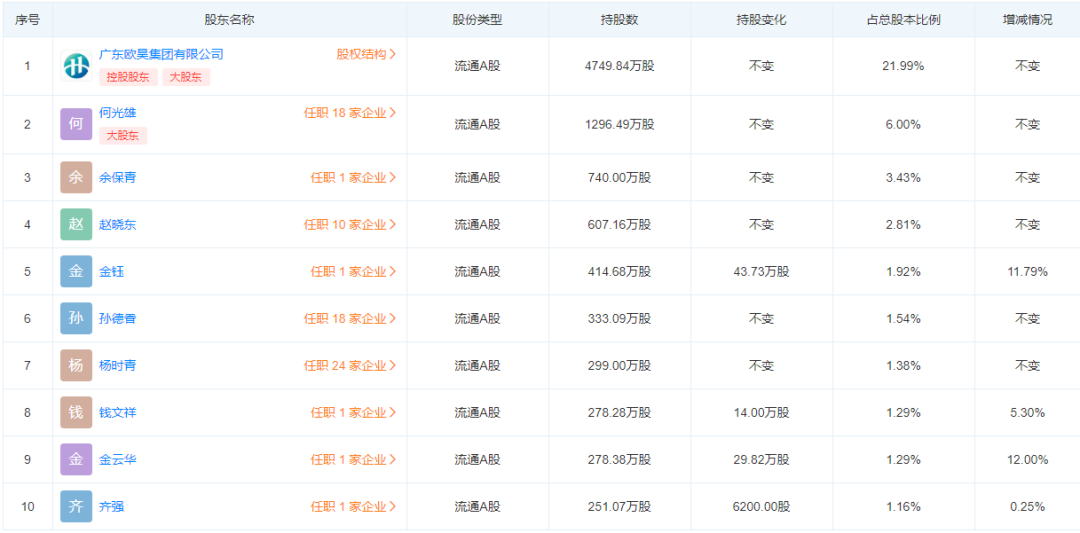

金刚光伏主要股东情况

图片来源:天眼查

对单一大客户的高度依赖,或许是金刚光伏业绩不稳定的因素之一。反观同样专注异质结、而且成立不久的华晟新能源,其客户遍布全球近30个国家,且订单量还在持续增加。

CPIA预计,到2030年异质结产能占比有望超过40%。这也给了金刚光伏一丝希望。金刚光伏上半年的HJT电池片总产能预计为2.4-3.6GW,下半年预计为4.8-6GW。

2022-2030年不同技术路线市场占比变化趋势

图片来源:CPIA

金刚光伏提到,目前的生产经营目标是达成扩产产能释放,推动生产降本等不断推动HJT市场发展。未来2-3年的战略目标是在光伏电池片领域成为一家优秀的HJT电池片生产企业,向市场提供高品质、高效能异质结电池片,并逐步培养自己的HJT组件品牌。

在行业利润大增的大好形势下,金刚光伏仍持续亏损,负债率持续上升,这不禁让人质疑其发展路径。

再加上其过低的产能利用率和研发投入,充分说明金刚光伏的转型非常脆弱。

一个既没有产业积累、也没有技术创新、更没有市场开拓的光伏企业,何谈成功?

HJT也许是光伏的未来,但一定不是金刚光伏现在可以依赖的。

根据创业板财务类强制退市情形的相关规定,如果再继续亏损,金刚光伏可能面临退市的危险。

发表评论 取消回复