依靠规模化打天下的光伏玻璃产业,正在向着更加庞大的规模狂飙突进。

文 | 郑威廉

时隔两年,光伏玻璃领域再现百亿订单。

4月14日晚,福莱特发布公告称,公司与晶科能源签订光伏玻璃销售合作协议,预计将于2024-2025年销售光伏玻璃约48950万平方米,可满足约77GW光伏组件需求,具体订单价格随行就市。按当前市场价格测算,本次销售总额可达约105.24亿元。

而就在几天前,福莱特才刚与正泰新能签订了约80.51亿元的销售战略框架合同。也就是说,在短短不到十天的时间里,这一光伏玻璃巨头便狂揽将近两百亿的长单。

从2020年的“一玻难求”,到现如今的狂飙突进,光伏玻璃行业的规模扩张堪称凶猛。

长单频现,产能狂飙

去年年底以来,光伏玻璃行业可谓长单频出。

10月11日,凯盛新能(原洛阳玻璃)公告与一道新能源签订2亿平方米的大单,季度平均采购数量2000万平方米。10月24日,又宣布将向天合光能及其8家子公司累计供应约30GW的单玻、双玻光伏用钢化镀膜玻璃产品。12月20日晚间,亚玛顿和安彩高科同期宣布,分别与天津环睿、晶科能源签订战略合作协议,一天之内拿下合计90亿的光伏玻璃采购单。

长单“锁料”、提前布局以保障长期稳定供应,这在竞争异常激烈的光伏赛道,已成一大惯例。然而,各厂商密集斩获大单,却并不意味着光伏玻璃有供应短缺的迹象。恰恰相反,伴随着光伏产业的持续超预期增长,组件制造环节加速投产,光伏玻璃的市场需求水涨船高,现阶段的光伏玻璃行业正迎来前所未有的产能扩张。

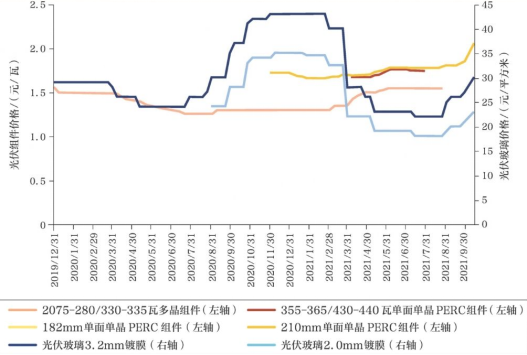

监管与政策的调整,为光伏玻璃走向大举扩张提供了土壤。2017年12月31日,由工信部发布的《水泥玻璃行业产能置换实施办法》提出对水泥、玻璃行业实施产能置换。相关政策的逐步实行,使得光伏玻璃的产能受到严格限制,最终在2020年底抢装潮的大势之下,供需严重失衡,价格急剧攀升。

光伏玻璃价格于当年11月中旬达到顶峰,3.2mm镀膜光伏玻璃的报价在41-48元/平方米,平均报价达42元/平方米,2.0mm镀膜光伏玻璃的平均报价也达到了34元/平方米。相较于7月中的24.0元/平方米,价格涨幅超过80%,动荡波及全产业链,一时形成了下游“集体放假”的局面。

2021年,修订后的《水泥玻璃行业产能置换实施办法》发布,对光伏玻璃新建项目不再要求产能置换,光伏玻璃价格才逐渐回归低位,行业产能快速增长。近年来,从取消产能置换,到建立新项目听证会制度,光伏玻璃迎来产能结构性释放,呈现“产能产量大幅增长、价格低位运行”的总体态势,进入新一轮产能扩张期。

根据工信部发布的2022年光伏压延玻璃行业运行情况,全国光伏压延玻璃在产企业40家,共计128窑442条生产线,产能8.4万t/d。全年光伏压延玻璃累计产量1606.2万吨,同比增加53.6%。而根据2022年各省召开的百余次在建及拟建光伏玻璃生产线项目听证会,2023年规划投产的产线日熔量合计已达9.60万t/d。

密集的听证会、超高的增长率,产能实现“井喷”式爆发,2022-2023年已俨然成为光伏玻璃行业的规模扩张高峰。

壁垒高筑,双雄抢跑

生产成本相对刚性、产品差异度较小、具备一定的大宗商品属性,使得光伏玻璃行业格外追求建立规模壁垒。

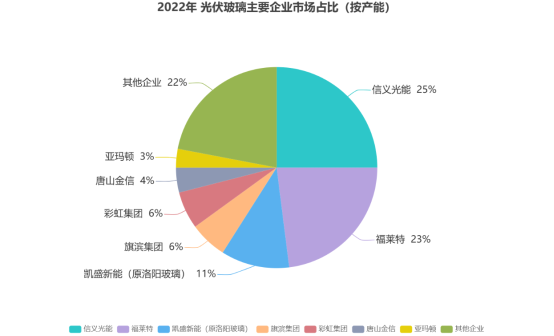

光伏玻璃行业具有显著的马太效应,行业格局较为集中,前七名企业占据了78%的光伏玻璃市场。从产能来看,双寡头的市场格局仍然显著,信义光能、福莱特以25%和23%的市场份额占据了半壁江山,与后五名企业差距悬殊。

双寡头依靠自身规模,在行业内形成了绝对的领先优势。去年,尽管因平均销售价格下降及原材料、能源成本的不断攀升,光伏玻璃行业的毛利率出现大幅下滑,行业首位的信义光能毛利率仅29.98%,同比减少17.01%,福莱特毛利率22.07%,同比减少13.43%,但仍普遍超其他企业10个百分点以上。规模效应使得即使在行业整体利润下滑的不利条件下,龙头仍可保证相当的盈利空间。

其余各光伏玻璃企业也正乘着政策与市场的东风,高歌猛进。行业内的老玩家如凯盛新能(原洛阳玻璃)、彩虹集团、唐山金信、亚玛顿等均有所行动,加速产线布局,进一步扩大产能规模。而旗滨集团、福耀玻璃等玻璃巨头的入局投产,也使得光伏行业一片“拥挤”景象。

其中,老牌浮法玻璃龙头旗滨集团作为闯入光伏玻璃赛道的黑马,在短短几年时间里便坐拥2条在产生产线,日熔化量达2200吨,冲上与彩虹集团市场占比并列第四的高位,预计在2023年末还将形成8条光伏玻璃生产线,产能可达9400t/d,意图迅速形成规模优势,剑锋直指行业龙头。

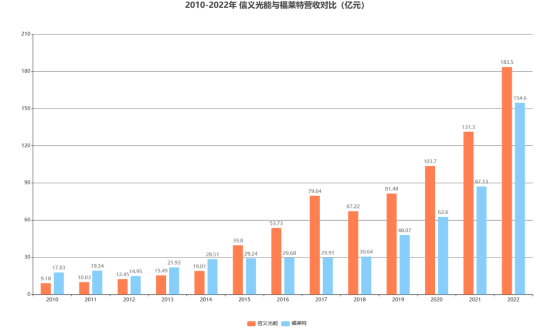

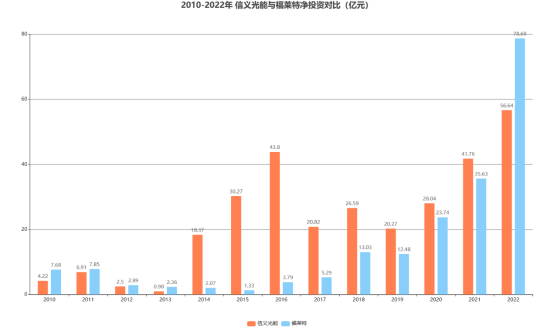

在“双雄”的较量之间,规模也是制胜的法宝。从营收上看,2015年以前,福莱特一直作为光伏玻璃领域的头号玩家,多年领先信义光能。然而就在2015年,信义光能拿下39.8亿元的营收,以同比增长109.36%的超高增速,将仅营收29.24亿元并在此后几年维持个位数增长率的福莱特狠狠甩在身后。其中的一个重要原因在于,信义光能在2013年底成功从母公司分拆,单独上市港股,而福莱特却在同一年被叫停IPO,直到2015年才在港股上市。

融资能力深刻影响了两家企业的产能扩张,迅速拉开了两家企业之间的实力差距。2013年以前福莱特还能在净投资上略高于信义光能,而自2014年起,两家企业的投资规模、营业收入已然不可同日而语。

直到福莱特继2015年港股上市后,又于2019年在A股上市,充分打开融资渠道,一向相对稳健的福莱特也在近几年进入了产能的快速扩张期,甚至在去年搞出了拟投资60亿建设两期日熔量7200吨项目的大新闻,靠着接连斩获百亿长单,业绩迎来爆发式增长。

在原片玻璃生产环节中,重质纯碱和石英砂是主要的生产原材料,高能耗也使得燃料成为行业重要的成本来源。由于原材料、燃料行业的集中度较高,大型供应商掌握话语权。因而光伏玻璃企业的规模、体量越大,议价能力就越强,也就可以形成显著的成本优势,提高利润空间。

在光伏玻璃这一竞争已然相当成熟的赛道,尽管后来者众,但各家企业之间已形成了极为显著的成本梯队,想要寻求突破便只能依赖于规模的持续扩张。此外,规模也意味着更加稳定的客户群体、更加领先的技术研发、更加充分的提前布局,能够从容应对行业所将面临的种种新变。

两大寡头已然为同业者探明了前路:光伏玻璃行业壁垒的高筑,均系于规模一身。

供需失衡,端倪初现

光伏产业的旺盛需求,仍将支撑光伏玻璃产能的短期高速扩张,然而行业即将面临产能过剩,已是不争的事实。

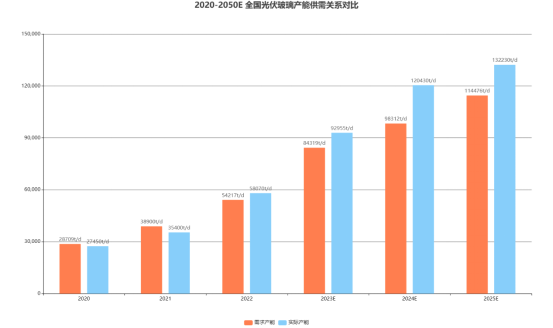

根据中邮证券最新发布的行业研究报告,预计2023年全球光伏新增装机量350.6GW,对应光伏组件需求量421GW,推算全球光伏玻璃需求量为2323万吨,折算日熔量约7.17万t/d。

而从供给端的表现看,考虑到原片成品率及深加工成品率,预测在供需平衡情况下,2023年我国光伏玻璃的供给量约为2732万吨,对应的光伏玻璃日熔量为8.43万t/d。进一步考虑行业龙头企业扩产规划,2023年全国光伏玻璃实际在产产能将达到9.30万t/d,高于供需平衡时理想产能的10.2%。更有其他估算,预计2023年光伏玻璃产能将达11-12万t/d,已远远超出7.17万t/d的全球需求,产能过剩已现端倪。

客观来说,光伏玻璃行业远未到达无意义扩张的“内卷”状态,产能有较大的优化空间,窑炉大型化趋势明显。早期主流的光伏玻璃产线日熔量仅有250t/d或300t/d,其后陆续出现了500、650、900t/d的产线。当前国内主要的光伏玻璃产线在650t/d,2016年11月由信义光能首投的1000t/d光伏玻璃产线,正有逐渐成为未来市场主流的趋势。而随着福莱特于2021年在安徽凤阳、浙江嘉兴的两条1200t/d产线顺利点火投产,新老玩家陆续跟进,将行业平均设计产能推上了一个新台阶。

大窑炉产线能够摊薄生产中的成本,显著降低生产能耗,节约能源成本,从而提高企业毛利率。以1200t/d产线为例,其天然气和石油类燃料总热值需求相比500t/d产线存在接近40%的下降。

此外,光伏硅片大尺寸化和组件的轻量化要求,使得大尺寸、薄型化的光伏玻璃需求增长,部分原有小型窑炉无法实现生产要求。道理也非常简单,当光伏玻璃需求尺寸超过炉口的1/2,小型窑炉将无法实现一切两片,只有更大型的窑炉才能适应最佳经济切片宽度,并实现更高的工艺要求。光伏玻璃企业的规模持续走高,也在推动行业总体技术改进,逐步淘汰落后产能,客观实现良币驱逐劣币。

然而,从供需结构平衡到无序扩张,光伏玻璃离产能过剩或许仅一步之遥。集中扩产很可能引发价格进一步走低,代价将由全行业共同承担。2022年的行业发展情况,便提供了一则有力的实证:硅料供给一时吃紧,价格暴涨,导致组件企业扩产步调放缓,开工率偏低,需求支撑不足,光伏玻璃价格持续走低。

据工信部统计,去年全年2毫米、3.2毫米光伏压延玻璃平均价格为20.8元/平方米、27元/平方米,同比下降11.9%、6.1%。加之原材、燃料成本居高不下,各光伏玻璃企业利润均大幅减少。

随着规模进一步扩张,在供给端产能长期充裕甚至过剩的情况下,光伏玻璃价格或将维持低位波动,对于毛利率一降再降的光伏玻璃企业(尤其是中小厂商)会是极大的生存考验。

投产、停窑成本高等玻璃行业的固有弊端,也使得光伏玻璃在其窑炉寿命内需连续生产。在未来需求饱和、产能过剩的背景下,产业一旦发生剧烈变动,尾大不掉的企业将承受极为沉重的打击。

达摩克利斯之剑将在何时落下,犹未可知。

发表评论 取消回复