撰文 |燕双鹦

出品 | 零碳知识局

在中欧贸易紧张局势加剧的情况下,中国风力制造商竟然在欧洲市场取得了一系列突破。

路透社数据显示,今年到7月19日为止,欧洲对中国制造的风机的订单已达到546兆瓦(MW)。值得注意的是,去年全年中国只向欧洲出口了85MW风机,如此迅猛的攻势让欧洲人胆寒。

德媒《世界报》报道:“中国风电产业正准备征服欧洲市场,而德国本土的风机制造商对此几乎无能为力。德国的能源转型本应为德国带来‘经济奇迹’,但现在看来不会发生了。”

故事的主角之一是明阳智能。先是7月2日,明阳智能与德国可再生能源开发商Luxcara签署首选供应商协议,为其位于德国北海的Waterkant 270MW海上风电项目提供16台单机容量最大18.5MW海上风电机组,这是欧洲最大经济体采购的第一笔订单中国风机订单,就在去年,明阳智能还完成中国对日本海上风电机组的首次交付。

一个月后,明阳智能又与意大利政府以及 Renexia 达成谅解备忘录,将在意大利为大型海上风电项目提供 18.8 MW单机容量海上风力发电机组,项目容量高达2.8吉瓦。

意大利是第一个与中国签署风电机组生产谅解备忘录的欧盟国家。此事引发了欧盟内部的震动和担忧:泛欧行业组织Wind Europe指出,这显然与欧盟委员会主席冯德莱恩在最近的《盟情咨文》中所说的“未来的风力涡轮机必须在欧洲制造”不相符。

Wind Europe的通讯主管克里斯托夫·齐普夫(Christoph Zipf)对媒体表示:“要把这份谅解备忘录与欧盟保持风能技术领导地位和加强欧洲风能供应链的目标相匹配,确实很困难。”

中国在大风机技术和降本方面取得了显著成效,Luxcara表示,明阳是唯一一家保证到2028年交付18.5兆瓦型号的公司;上个月,世界上最大的海上风电开发商之一——莱茵集团RWE参观了明阳集团在中国的工厂,包括工厂、研究中心和OEM即将在海上安装的OceanX浮式原型机,表现出对中国风机技术浓厚的兴趣。

据FT报道,在英国,瑞典清洁技术集团Hexicon也选择明阳作为其计划中的浮式海上风电项目的首选供应商。

欧洲对中国风电的态度正在巧妙发生变化,全球最大的海上风电场开发商Ørsted周四表示,其目前的项目计划中没有中国风机,但不排除未来从中国购买风机或技术的可能性。

8月8日,德国公用事业公司EnBW表示,正在考虑是否将中国风力用于未来的项目,西方整机供应商的数量相当少,与中国制造商打交道将是一种理论上的可能性,当然必须这样做,因为要考虑经济因素。

全球秀肌肉

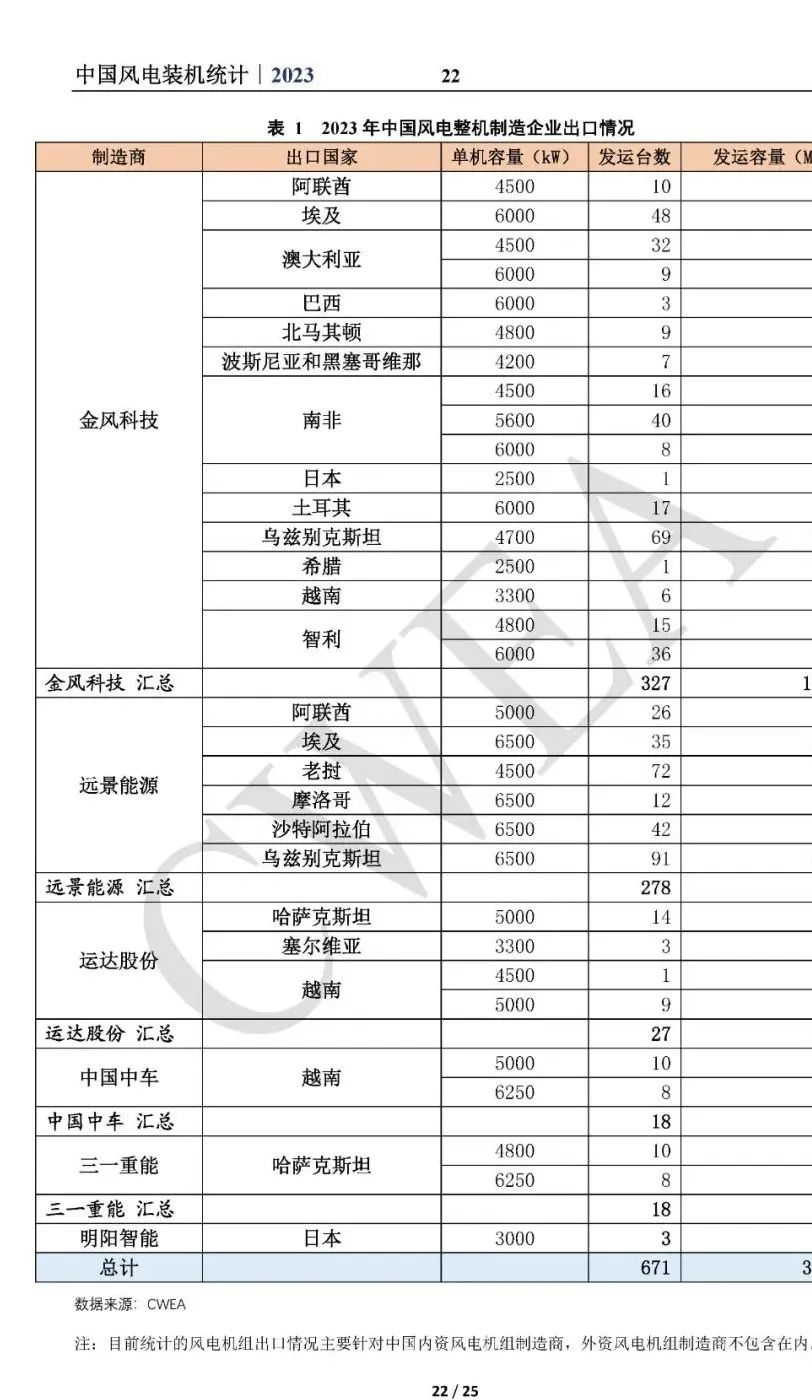

其实通过去年的出口数据也可以看出,中国风电企业在国际市场上的表现越来越亮眼亮眼,2023年,中国风电机组新增出口671台,容量3665.1MW,同比增长60.2%。

其中:金风科技出口到13个国家,共327台,总容最为1704.7MW,远景能源出口到5个国家,共278台,总容量为1624MW;运达股份出口到3个国家,其27台,总容量为129.4MW。

从历史数据来看,截至去年年底金风科技累计出口2298台风电机组,总装机容量达7312万千瓦,而远景能源则累计出口1222台,总装机容量为455.4万千瓦。两家公司合计占全球风电机组累计出口容量的76.1%,彰显了它们在全球风电市场中的领导地位。

海上风电方面,截至2023年底,明阳智能累计出口59台海上风电机组,总装机容量为254MW,居于首位,紧随其后的是金风科技,累计出口42台,总装机容量为181.8MW。

除了出口数量,中国风电的国际疆域也在不断扩大。截至2023年底,中国风电机组已出口至五大洲的55个国家,去年相较2022年新增了6个出口国,分别为埃及、老挝、沙特阿拉伯、北马其顿、波斯尼亚和黑塞哥维那及日本,反映了中国风电技术在全球范围内的渗透。

可以看出,近年来中国风电设备主要在西亚、非洲以及东南亚等新兴经济体中的需求相对旺盛:2023年排名前五的市场分别为乌兹别克斯坦(25%)、埃及(14.1%)、南非(9.4%)、老挝(8.8%)和智利(7.9%)。

海上风电机组共出口至3个国家,分别为越南、意大利和日本。

越南以18.9%的市场份额成我国风机的累计最大出口国,澳大利亚(11.3%)、乌兹别克斯坦(6.6%)、印度(5.7%)和南非(5.1%)紧随其后。

欧美遇险阻

中国风机在亚非拉市场如鱼得水,却难以啃下欧美市场这块硬骨头。

历史上美国商务部和国际贸易委员会(U.S. International Trade Commission,ITC)多次对中国制造的风电塔和其他风电设备进行了反倾销和反补贴调查,征收高额关税。

除了通过经济手段,美国还通过法律和技术手段,限制中国风机制造商的市场扩张和技术获取。例如2018年中美贸易战期间,美国司法部判定华锐风电窃取商业机密,涉诉金额超两千万。

此外,在《通胀消减法案》的支持下,美国本土的整机商如通用电气得到更多的政策支持,并且这些公司在当地具有深厚的根基和客户关系网络,形成了一堵无形的围墙,中国企业在这样的环境中很难获得突破。

梳理cwea近三年发布的风机出口数据,2021年到2023年,中国向美国的新增风机出口量为零。

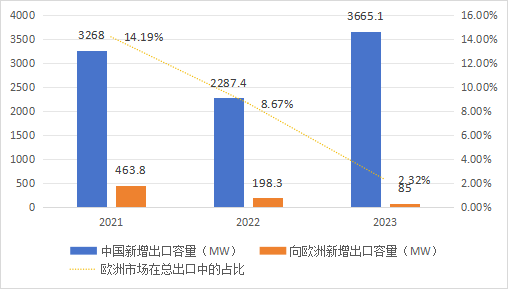

话分两头,中国向欧洲的风机出口量在欧盟三番五次的贸易制裁下也在逐年下滑。

2021年,中国向欧洲(主要是塞尔维亚)出口了463.8MW风机,而到了去年,这个数字下降到了85MW,欧洲市场在总出口中的占比下降到了2.32%。

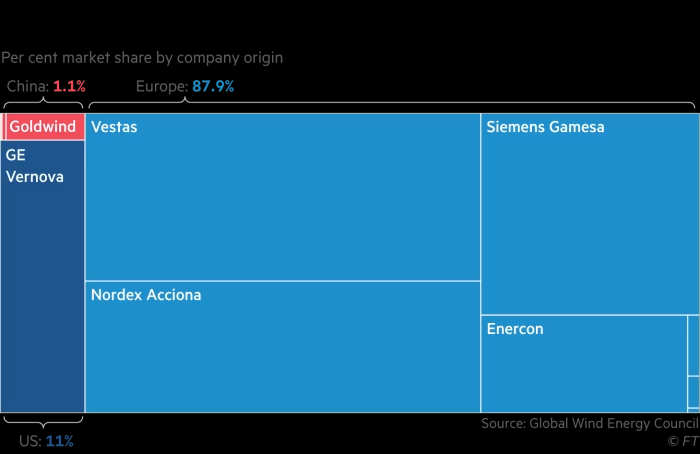

虽然欧洲人口口声声表示受到了中国风电的威胁,但欧盟发布的《欧洲风电行动计划》指出,欧洲风电设备制造覆盖了从风力涡轮机制造到包括叶片和风机基础在内的零部件生产,本土化率高达85%,在离岸市场甚至达94%,几乎所有在欧洲建造的风机都是欧洲制造的,由欧洲制造商生产并在欧洲组装。2022 年,欧盟还是风机的净出口国,出口额(13 亿欧元)远高于相应的进口额(8亿欧元)。

全球整机企业在欧洲市场份额对比

来源:ft

虽然市场堡垒森严,但欧洲风能供应链并非密不透风,反而面临着来自多方面的压力,包括通货膨胀、获取原材料的困难,将中国企业从全球供应链中排除出去将严重阻碍脱碳目标的实现。

全球风能理事会发布的《全球风能报告2023》分析认为:欧洲面临着一个巨大的挑战。为了实现欧洲新能源安全战略REPowerEU的目标,到2030年需要平均每年新增30GW的风能装机容量。然而,2022年欧盟各国只安装了16GW的新风能装机容量。而且,风机订单同比下降了47%。

2023年,欧洲新增风电装机量达18.3GW,其中欧盟27国的装机量为16.2GW,创历史新高,但这一数据仅为实现2030年气候和能源目标所需装机量的一半。

本土制造、供应充足、质高价廉,欧洲想要风机同时满足这三个条件不得不看向中国。

发表评论 取消回复