在政治和监管高压下,ESG投资正在走向地下,大公司的气候承诺不再高调,绿色沉默(green hushing)成为主流。

撰文 |饮马流花河

出品 | 零碳知识局

路透社2月15日消息,全球最大的两家资产管理公司摩根大通(JPM.N)和道富环球投资管理公司(STT.N)于上周四退出了气候投资联盟“Climate Action 100+”,另一家资产管理巨头——黑石(blackrock)也宣布减少与该组织的联系,并将其会员资格转移至国际实体。

这些举动震惊了ESG投资界和美国政界。

三大资管巨头在美国金融界有着举足轻重的地位,他们的退出意味着Climate Action 100+ 的资金池中凭空少了14万亿美元。

全球五大资产管理公司中已经没有一家支持Climate Action 100+ 的气候雄心。该联盟希望利用华尔街股东的影响力应对气候问题的计划就此落空。

据悉,Climate Action 100+ 联盟成立于2017年12月,旨在推动“全球100家最大的温室气体排放公司”的气候行动与《巴黎协定》保持一致,促进航空公司、石油巨头和其他高污染、高排放公司减少碳足迹。黑石、摩根大通和道富环球投资者都于2020年加入。

此前,Climate Action 100+有700多位成员,管理着68万亿美元的资产,是全球应对气候变化和ESG领域最大的投资者团体,倡议发起五年来,Climate Action 100+从一开始仅有五家重点关注公司,发展到目前170多家重点关注公司,其中有75%的公司已承诺实现净零排放。

该联盟的参与规则是:成员必须通过与重点公司接触,促使它们实施强有力的治理框架,采取行动减少价值链上的温室气体排放,提供增强的公司披露,并实施过渡计划,以实现强有力的净零目标。

就在几年前,成为Climate Action 100+的成员还被视为一种潮流风尚,在新闻稿和公司ESG报告中热烈宣传,如今风云突变,成员资格被视为一种负担和风险。

2023年以来,欧美出现ESG投资撤退潮,英国基金服务机构Calastone 数据统计,2023年前三季度,欧美投资者已经连续五个月从ESG领域撤出4.58亿英镑,遭撤资的基金一半来自北美。

资管巨头对ESG投资避之不及,背后到底发生了什么?

新阶段与政治高压

一种观点认为,一些大型投资者仅在加入Climate Action 100+ 这样的倡议明显具有宣传作用时才会加入,而当气候倡议组织要求大公司真刀真枪的“减碳”时,资产巨头们便开始退缩。

Climate Action 100+ 于2023年10月发布了最新一轮公司评估,结果显示,大多数关注公司未能以足够快的速度与《巴黎协议》的目标对齐,并减少投资者的风险,公司采取的战略与国际能源署设定的2050年零排放场景中提出的1.5°C路径不一致。

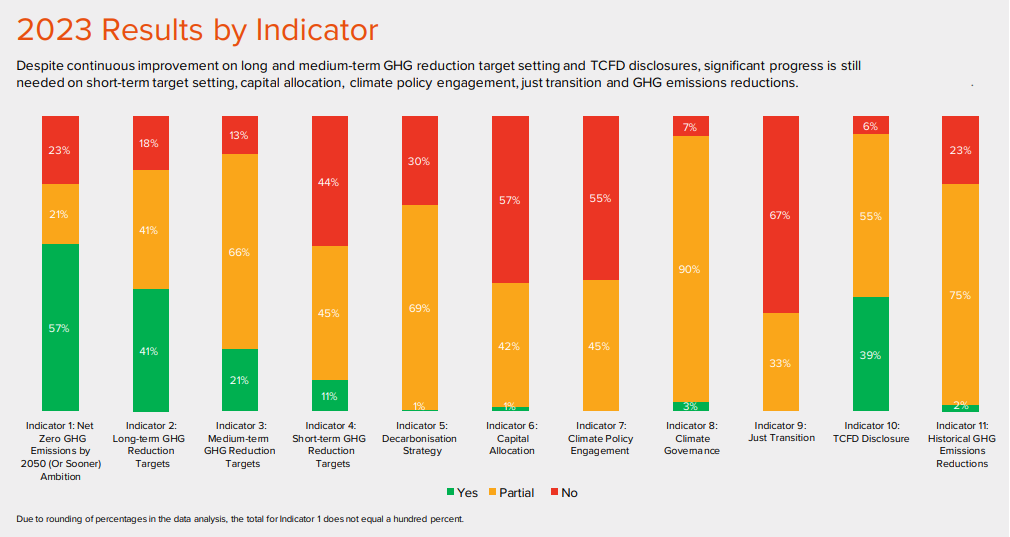

Climate Action 100+ 2023年重点关注公司气候进展评估报告

评估指出:尽管公司在设定长期和中期减排目标以及按照《气候相关金融披露工作组》(TCFD)指南披露信息方面取得了持续进展,但在短期目标设定、资本配置、气候政策参与特别是“减排”方面仍然不够。

为推动大公司实现真正的减排,Climate Action 100+ 在2023年公布了第二阶段(2023-2030)的优先事项,改进和扩大投资者的参与方式,重点从迫使公司披露其零净进展转移到督促它们“减少排放”。

换句话说,Climate Action 100+的成员仅仅让大公司完成信息披露和气候承诺是不够的,必须迫使它们采取实际行动减碳。

例如,据路透社报道:Climate Action 100+要求组织成员必须与政策制定者进行接触,并公布与大公司进行谈判的详细信息,以实现到2050年将公司排放量净降至零的目标。

这成为整个事件的导火索。

道富环球投资者表示,“第二阶段”要求组织成员采取更直接的方式,通过要求高排放公司“从言辞转向行动”,这与其代理投票和公司参与方面的立场不一致。

摩根大通的基金部门表示,在建立了自己的投资监管能力之后,决定不再续订CA100+的会员资格,在投资事务上,它不与其他投资者合作,而是对投资公司进行独立决策。

黑石在一份声明中表示正在放弃该组织的成员身份,因为它认为将于6月生效的第二阶段战略与美国法律相冲突,该法律要求资产管理公司只能为客户的长期经济利益行事,第二阶段的优先事项与其优先考虑客户经济利益的职责相冲突。

另一种观点认为,与气候变化和能源转型相关的政治高压或许是资管巨头们退出的真正原因。

大型资产管理公司面临着来自共和党政客的巨大压力,共和党要求他们退出此类团体,并称:组成ESG投资集团可能违反“反垄断法”。

由于资产管理公司受益于ESG投资的全球繁荣,他们受到了与石油和天然气行业穿一条裤子的共和党人的制裁,共和党议员对资产管理公司在气候变化问题上的行动持高度怀疑态度,经常发起调查或直接禁止它们与州级政府合作。

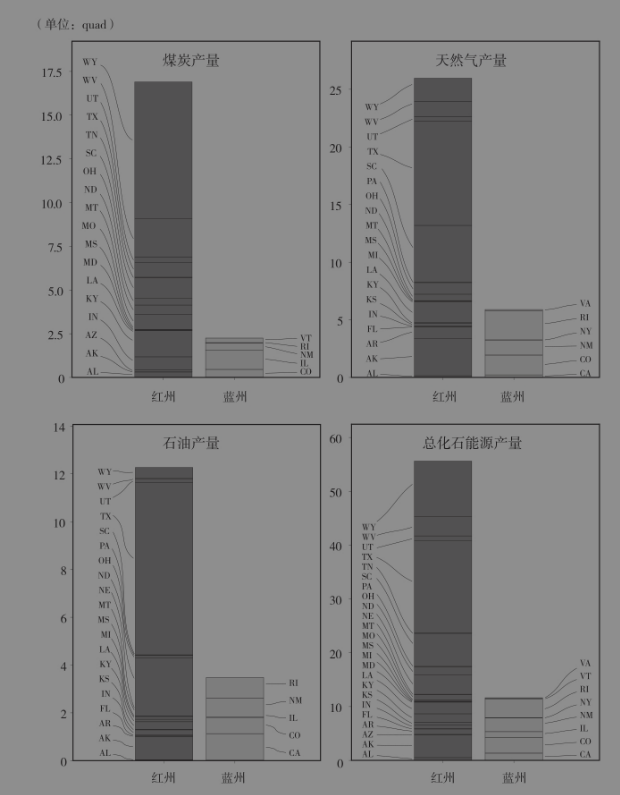

共和党之所以反对ESG,是因为美国的红州拥有大多数的传统能源岗位,占一次能源产量的85%。ESG投资集团矛头所指的大型石化和电力公司正是共和党选民的核心利益所在。

2015年全美化石能源产量与2016年选举偏好

注:2015年美国各州化石能源产量,包括煤炭、天然气、石油和总产量,按2016年选举偏好排序。图中英文为美国各州州名缩写。

来源:《零碳未来》

俄亥俄州的共和党众议员、众议院司法委员会主席吉姆·乔丹(Jim Jordan)将Climate Action 100+ 联盟比作“卡特尔”(通过协议合作来控制市场的垄断组织)。

据《金融时报》报道,该委员会此前曾传唤过黑石集团和道富环球投资者,就ESG投资问题进行听证会。

2022年12月,先锋集团退出了“零净资产管理人倡议”,该公司的代表原定要在德克萨斯州立法听证会上就可持续投资问题与黑石和道富环球投资者一起作证。最终,先锋集团被免于出席听证会。

同年,西弗吉尼亚州带头禁止了五家资管公司,包括摩根大通、黑石和高盛,参与新的州业务,原因是:他们“抵制”化石燃料行业。

美国主要的石油生产州德克萨斯州,已宣布Climate Action 100+ 是反石油的,并阻止包括黑石在内的公司与政府做生意。

另一个石油生产州俄克拉荷马州在2023年禁止摩根大通、黑石和其他公司与该州做生意。

2023年5月,美国佛罗里达州签署法案禁止州和地方官员投资公共资金推动ESG目标。

可见,美国的ESG投资已经被政治裹挟,气候“麦卡锡主义”盛行,党派争斗下,环保组织想借投资者之力推动气候进程,这条路已经陷入死胡同。

三大资管巨头退出后,吉姆·乔丹在社交媒体平台X上庆祝这一消息,称这些决定是“自由和美国经济的重大胜利”。

来源:X

Climate Action 100+ 拒绝就此事发表评论,但表示自从2023年6月第二阶段目标宣布以来,已有60多名成员加入,其总成员超过700人。“自成立以来,Climate Action 100+ 经历了显著增长——而且这种增长仅仅还在继续,”该团体表示。

仍在联盟中的其他美国大型资产管理公司包括高盛、英威腾和Pimco。

退出的几家公司均表示将继续在投资组合中考虑可持续性因素,因为气候危机是一个真正的风险,但他们不会再大声宣扬。

从green washing到 green hushing

在政治和监管高压下,ESG投资正在走向地下,大公司的气候承诺不再高调。

许多公司在环境、社会和治理(ESG)问题上也选择了闭嘴,那些大公司争当气候行动领头羊的日子已经一去不复返了。

这一现象被称为green hushing(绿色沉默)。即公司对其气候战略保持沉默,他们通过避免或拒绝进行信息披露来做到这一点,如果有人询问他们的气候目标,他们就拒绝回答。如果没有人问,他们就什么也不做。

绿色沉默的主要原因有两个:

1.公司不希望被指责未能达到其声明的目标。

2.公司不希望因为洗绿而被指责。

之前,大公司的洗绿行为(green washing)一直是个问题,他们被媒体和环保组织质疑利用误导性标签或广告来营造不应得的环境责任形象、赢得消费者信任或谋求绿色溢价。

不过,全世界关于洗绿的监管和处罚规定越来越完善,在媒体和法律监督下,“洗绿”行为无所遁形。

在西方,对夸大绿色认证的品牌的诉讼堆积如山,监管机构开始对洗绿的公司加大压力。欧盟采取措施禁止使用“碳中和”这一术语,并禁止仅基于碳抵消的气候声明。

日本、澳大利亚、香港和新加坡等亚洲国家也相继发布了金融部门如何避免在环境、社会和治理(ESG)披露中洗绿的指南。

环保媒体Eco-Business报道称,2023年,苹果、YouTube、CityEnergy、Prism+、未来煤炭、汉莎航空等23个著名品牌因洗绿行为遭受指责。

被贴上“洗绿”的标签会带来声誉损害、财务损失,以及日益严格的监管审查。一旦受到这样的污名化,公司可能很难挽回声誉。

但现在,情况正好反了过来,许多公司高管们会不惜一切避免被指责,从夸大气候行动(green washing)走向了沉默不语(green hushing),最绿色的公司现在也不例外。

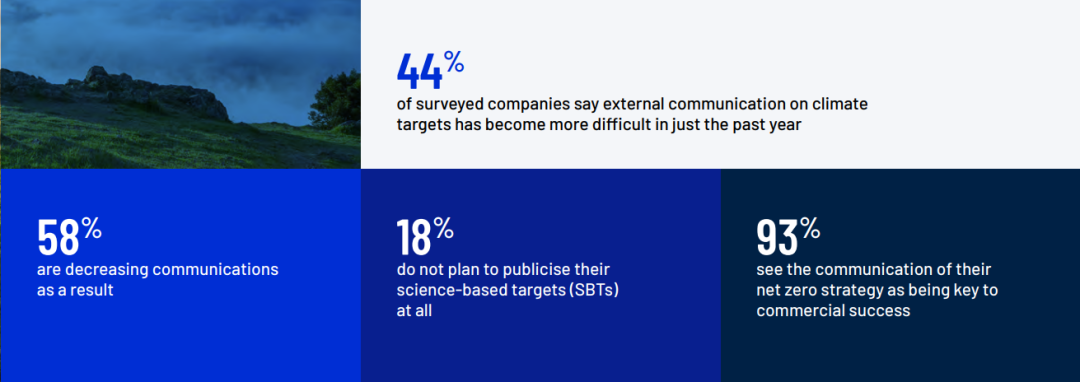

根据气候咨询和碳抵消开发商南极点(South Pole)发布的《2023|2024 Destination Zero》调查,许多公司不愿意公开自己应对气候变化方面取得的成果,试图让其气候承诺远离公众监督。

报告称:全球上市公司中有92%没有公开表态的净零承诺——这是一个真正令人震惊的数字。

在受访的1400家公司中,58%的公司正在减少气候宣传和沟通,44%受访公司表示,在过去的一年中,气候目标的外部沟通变得更加困难。

来源:《2023|2024 Destination Zero》

18%的受访公司没有计划公开他们的基于科学的气候行动目标(SBTs),这些公司基本上都设定了净零目标,他们只是不公开这些目标,也不打算这样做。

那green hushing对应对气候变化来说是一件好事吗?

当然不是,南极点表示,绿色沉默也是有代价的。

首先,绿色沉默侵犯了投资者的利益。公司通过绿色沉默隐藏了有关碳足迹或可持续性倡议的信息,伤害了投资者的知情权。

绿色沉默的也可能破坏环境保护措施和可持续性规定,使监管机构更难评估合规性并追究公司责任。

此外,因害怕遭到媒体攻击或政府监管而不愿意传达气候行动,为气候落后者继续拖延提供了掩护,也阻碍了先进经验的传播。

南极的首席执行官兼联合创始人雷纳特·豪伯格说:“我们比以往任何时候都需要那些在可持续发展方面取得进展的公司来激励他们的同行开始行动。”

“如果进展是在沉默中进行的,这是不可能的。”

发表评论 取消回复