老玩家没落,新玩家崛起。

撰文 |饮马流花河

出品 | 零碳知识局

随着双碳目标的推进,碳管理行业风起云涌。

碳管理的需求一方面来自企业,另一方面来自政府。其中企业碳管理的核心诉求主要包括响应政策号召进行低碳转型、构建品牌形象以及进行碳交易,不同类型的企业侧重点有所不同。

例如被强制纳入碳市场的控排企业获得了免费的碳配额,控排企业可以低买高卖通过碳交易获利,碳资产管理的需求自然产生。

此外,水泥、电解铝等高排放企业也需要在能源供给侧进行碳排放控制,这需要专业的碳管理机构为其制定能源管理方案,安装风、光、储等新能源设备进行绿电替代。

同时,控排企业也是光热、海上风电等大型发电项目的业主,CCER重启后,这些项目开发潜力巨大,需要专业的碳管理服务商帮助他们进行开发,收入可观。

目前国家能源集团、国电投、中国石化等央国企均成立了专业的碳资产管理公司打理公司碳资产。

另外,大型民营企业比如苹果、宁德时代、微软虽然没有碳市场履约责任,但是他们基于上市要求或者为满足国际供应链标准、绿色法规(cbam、电池法)的要求,必须定期披露环境信息,打造绿色的品牌形象,因此必须搭建碳管理体系。

政府碳管理的核心诉求则多集中于完成上级政府的碳达峰、碳中和任务发包。各级政府需要挖掘本地绿色经济、促进产业升级,也要进行区域碳排放核算以及碳汇测算,同时还要响应相关政策进行区域碳达峰、碳中和发展规划的编制以及碳管理人才体系的培养。

中国的碳管理服务以专业的第三方“碳管理软件和咨询服务”商为主,例如中创碳投、碳足迹、碳索未来等。

它们的业务主要包括三类:一是于信息披露相关,包括进行组织范围或区域范围内的碳排放核查核算、产品碳足迹核算、供应链碳排放计算、碳中和目标制定、国际标准如RE100、SBTI申请注册等;二是提供碳管理软件、能源管理软件或者搭建碳SAAS平台,帮助企业运用信息化手段实现多种碳排放管理需求,比如远景的方舟能碳管理系统。三是为客户提供碳交易、碳资产运营、碳资产开发等咨询服务。

除此之外,大型民企也在以自身业务为基础进军碳管理行业。它们的优势是什么?

01

中国碳资产第一股“汉能碳”

中国前首富李河君执掌的汉能集团曾是中国光伏行业的领头羊,然而因其押注的薄膜太阳能电池技术路线因投入巨大、商业化困难,集团在残酷的产业竞争中被淘汰,去年汉能系9家经营主体统一破产清算,汉能系正式覆灭。

汉能碳资产管理 (北京) 股份有限公司(以下简称“汉能碳资产”)成立于2006年,是汉能系布局新能源产业的重要棋子之一,也是中国最早的一批碳资产管理公司。公司前期主要产品和服务项目为清洁发展机制(简称CDM)开发,后期主要从事国家核证自愿减排量(CCER)开发与销售、碳资产管理。

公开资料显示:公司通过直销模式开拓业务,直接面向客户提供服务,收入来源主要包括:减排碳资产管理服务,根据碳减排项目复杂和难易程度、减排量规模等因素与客户合理约定咨询服务费用;配额碳资产管理服务以收取服务佣金的模式实现收益。

2005年《京都议定书》正式生效,议定书下的清洁发展机制(CDM)允许发展中国家将碳减排量即CERs卖给发达国家,全球兴起了一股CDM开发热潮,在政府大力支持下,中国成为CERs的全球最大供给国。

汉能碳资产正是千万淘金者之一。当时公司参与开发了国家发改委批准的第八个项目——如东风电CDM 项目,并开创了项目业主自行开发CDM项目、小项目打捆开发的先例。

但CDM的辉煌期极为短暂,2011年后,由于国际碳市场持续低迷,欧盟不再接受中国CER,CER价格持续走低,从20美元的高价跌至1美元不到,公司传统的CDM业务逐渐无法开展,汉能碳资产随之转向国内业务。

2013年国内碳交易试点市场陆续启动,汉能集团经营主体“汉能控股”在深圳碳市场完成“中国第一笔强制碳交易”。

中国第一笔碳交易完成后,汉能控股碳交易负责人吴宏杰畅谈碳市场未来

CDM进入冷期后,我国在2012年开始建设ccer体系,2015年ccer交易平台正式上线,CCER交易和开发逐渐成为公司主营业务。

2015年1月23日,汉能碳资产以“汉能碳”的名称正式在新三板挂牌,成为中国碳资产管理行业首家挂牌公众公司,被称为中国碳资产管理第一股。

但相关政策配套和商业模式并不成熟,交易活跃度低,廉价碳配额和ccer没能为汉能碳资产的业务带来多少助力。

特别是自2017年3月起,国家发改委暂停了CCER项目备案和减排量备案,导致汉能碳可销售的CCER数量大减。据悉,在2017年年中时,公司CCER项目签约总数已经高达131个。

但由于项目无法备案签发,公司后来只能销售CCER存货,难以从根本上改变亏损现状。2017年外部投资人王正华收购汉能碳总股份数量的47.58%,成为汉能碳的第一大股东和实际控制人,之后汉能集团董事长李河君减持退出。

汉能碳股权结构

来源:天眼查

目前,汉能系原高管史国松、代明芳等仍在汉能碳担任高管。

由于业务结构单一,公司业绩早已一蹶不振,出现了连续亏损,2022年和2021年的净利润分别为-1,259,606.38元和382,156.44元。截至2022年12月31日,经审计的净资产为-10,759,969.44元。

特别是2022年居然一项咨询服务都没有开展。

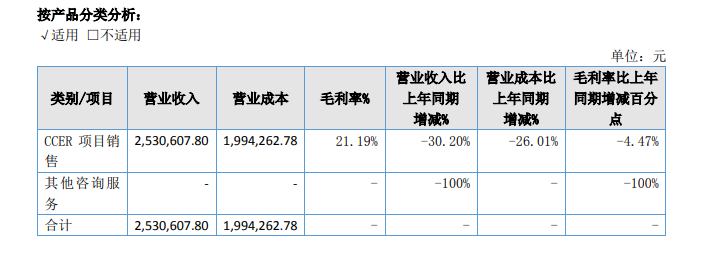

2022年汉能碳主要产品营收情况

2023年,因公司最近三个会计年度经审计的期末净资产均为负值,根据《全国中小企业股份转让系统挂牌公司股票终止挂牌实施细则》第十七条的规定,全国股转公司决定终止公司股票挂牌,汉能碳资产正式摘牌退市。

02

天合优碳

天合优碳科技(上海)有限公司成立于2024年2月17日,法定代表人为天合光能零碳业务负责人韩亚西,注册资本1000万元人民币,经营范围包含碳减排、碳转化、碳捕捉、碳封存技术研发;节能管理服务;信息技术咨询服务;资产评估等。

该公司由江苏天合太阳能电力投资发展有限公司全资持股,后者为天合光能股份有限公司全资持股。

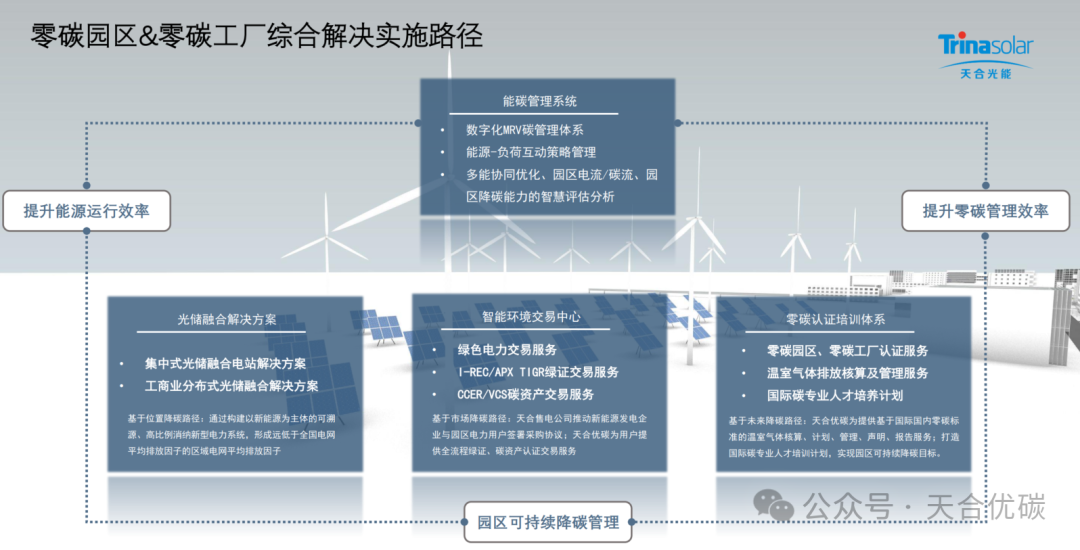

公开资料显示,天合优碳的主要业务包括:为地方政府工业园区和企业工厂提供整体零碳解决方案,打造零碳园区、零碳工厂。

具体涵盖了为客户制定零碳发展规划、温室气体核查、搭建碳管理体系、开发数字化能源碳排放管理系统,绿证、绿电、ccer等绿色权益的运营和交易服务等。

天合优碳零碳解决方案

来源:天合优碳公众号

对于天合光能来说,零碳业务是其光储业务的一种自然延伸。打造零碳园区、零碳工厂必须在用能端进行可再生能源电力替代并配套储能设备。天合光能从能源端切入零碳服务,可以充分发挥公司在光伏组件、光伏电站投建、储能设备的全栈技术和产品供给能力,形成业务闭环的同时打造新的业务增长点。

03

储能新星“金风零碳”

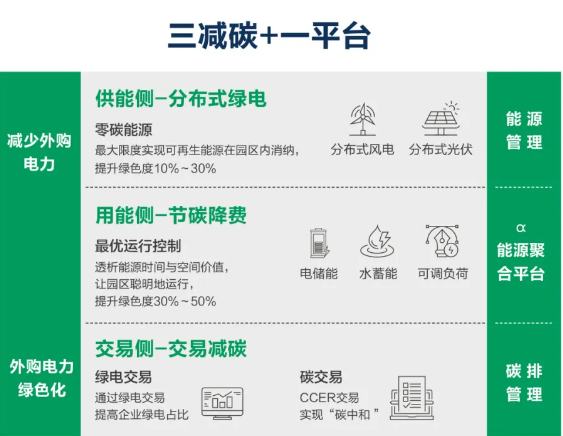

金风零碳是风电巨头金风科技旗下的零碳服务商,该公司以储能产品和双碳能源服务为核心,主要方案是:通过“三减碳+一平台”,实现贯穿全过程的能源管理和碳排管理,为企业打造碳减排提供最佳经济性路径。

三减碳指的是:一是从用能侧,可以借助于节能生态,依托能效提升和行业节能,降低能耗5%—15%;二是从供能侧,依赖金风所擅长的分散式风电、分布式光伏等零碳电源和储能、蓄能等可调节资源;三是从交易侧,同时借助绿电交易和碳交易等交易侧的减碳,实现碳排管理。

一平台指的是:α综合能碳管理系统。该系统可以实现风光等可再生能源发电设备与用能负荷的精准匹配,为客户实现用电度电成本最低,绿电消纳最大。每年可为客户增加绿电消纳120万度。

能源运营和碳排放管理需要强大的智能化和数字化能力,公开资料显示,“三减碳+一平台”是金风零碳利用亚马逊云科技的物联网、数据分析和人工智能与机器学习等服务开发而成。

在设备端,除了母公司金风科技在风机设备上优势明显,金风零碳的储能业务也十分强劲。2023年,金风零碳储能产品突破重围,出货量近3GWh,以3.4GWh的成绩跃居储能系统中标规模企业排行榜第四名,并在国内市场储能系统出货量排名中冲入前十。

来源:华夏储能

此外,在交易侧,金风零碳区别于其他碳管理服务商的特点是瞄准绿电绿证交易、辅助服务等电力市场代理服务。原因是金风持有大量优质发电资产和绿电交易资源,在绿电交易品种和交易时段的选择极为专业。

目前,金风零碳已打造了多个优秀的零碳案例,比如为世界500强海螺集团打造了水泥行业首个“零外购电”标杆工厂,为天津港打造全球首个“零碳码头”;碳交易方面,ccer履约累计1.14亿吨。

04

时代碳资产经营管理有限公司

2月2日,时代碳资产经营管理(宁德)有限公司注册成立,标志着宁德时代正式布局“碳市场”。

天眼查显示,时代碳资产公司注册资本1000万元,由宁德时代全资孙公司时代绿色能源有限公司100%控股,法定代表人为时代绿能董事长蒋安奕。

时代碳资产经营管理(宁德)有限公司经营范围包括碳减排、碳转化、碳捕捉、碳封存技术研发等。

发表评论 取消回复