挣钱难,想挣光伏这份钱难上加难。

撰文 | 临渊

图表 | 舟行

出品 | 光伏Time

如今要对整条光伏产业链上的企业现状做个总结,“一片哀嚎”是不少媒体都会给出的相同评价。

事实上,光伏上市公司惨淡的业绩表现自今年第一季度就已初露端倪。

伴随部分企业上半年业绩预报的陆续发布,一路延续至第二季度的艰难处境,得以在倍增的业绩亏损中再度呈现。

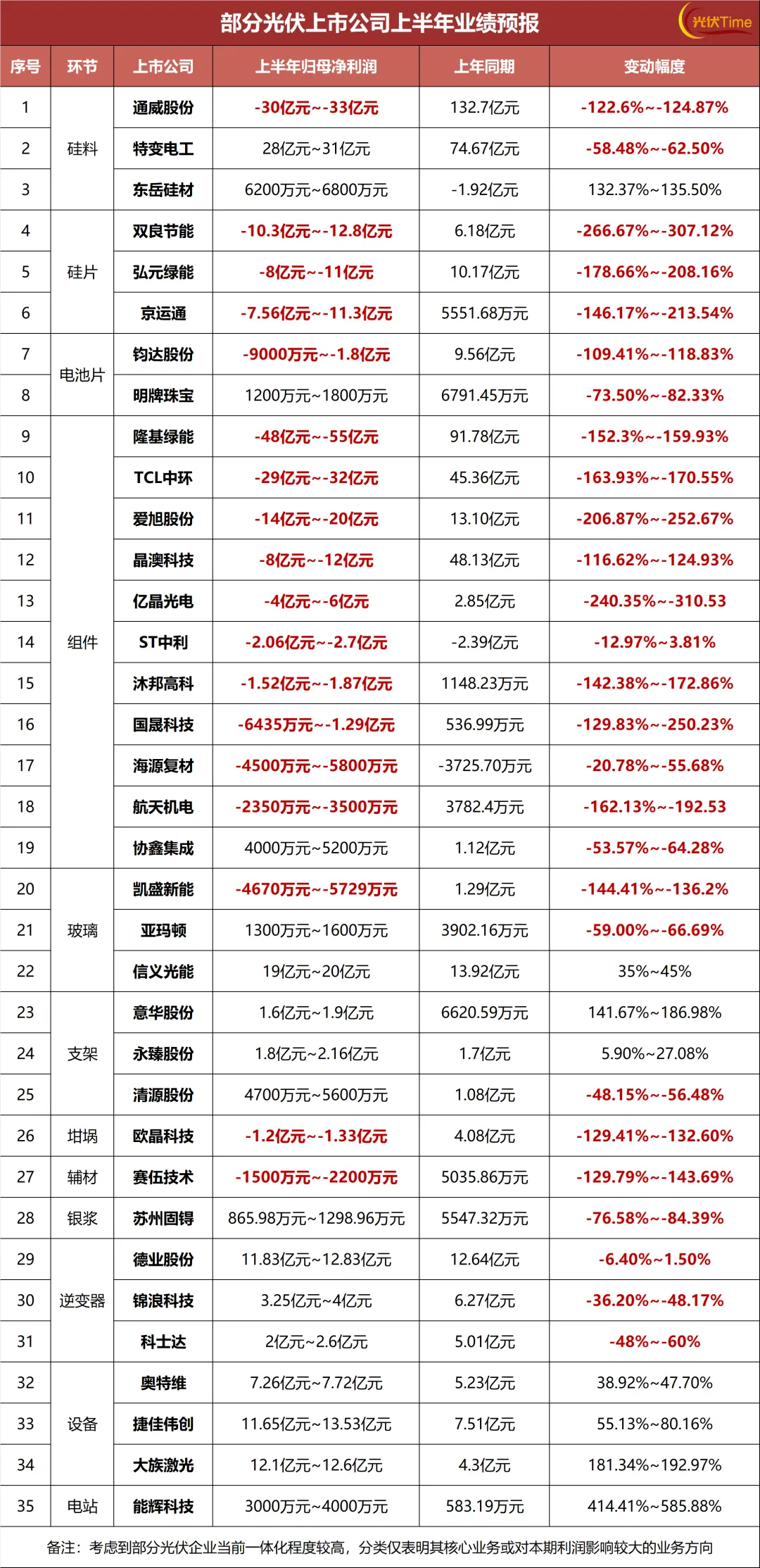

※ 图表:部分光伏企业上半年净利润预报

来源:光伏time

据光伏Time不完全统计,在近期披露上半年预报的光伏产业链各环节上市公司中,尚能做到业绩增长的企业屈指可数。

35家企业中,足有近半数面临业绩由盈转亏,预计亏损总额足达200亿元之多。

相当令人玩味却丝毫不让人感到意外的是,过去在硅片、电池片、组件等核心环节上赚得盆满钵满的光伏大厂,如今个个创下令人胆寒的天价亏损。

其中,双良节能、弘元绿能、京运通、亿晶光电等企业归母净利润同比骤降200%以上。

正如双良节能在其预报中所表述的那样:光伏行业市场竞争加剧,光伏全产业链产品价格持续下行,使得单晶硅业务毛利大幅下降及存货跌价准备大幅上升,导致报告期内公司净利润转为负值。

诸如通威股份、TCL中环这样的一体化厂商,则受到冲击更为显著。

通威股份一度从上年同期的132.7亿元超高盈利,到今年上半年发生惊天逆转,预计亏损达到30亿元~33亿元,业绩下滑122.6%~124.87%。

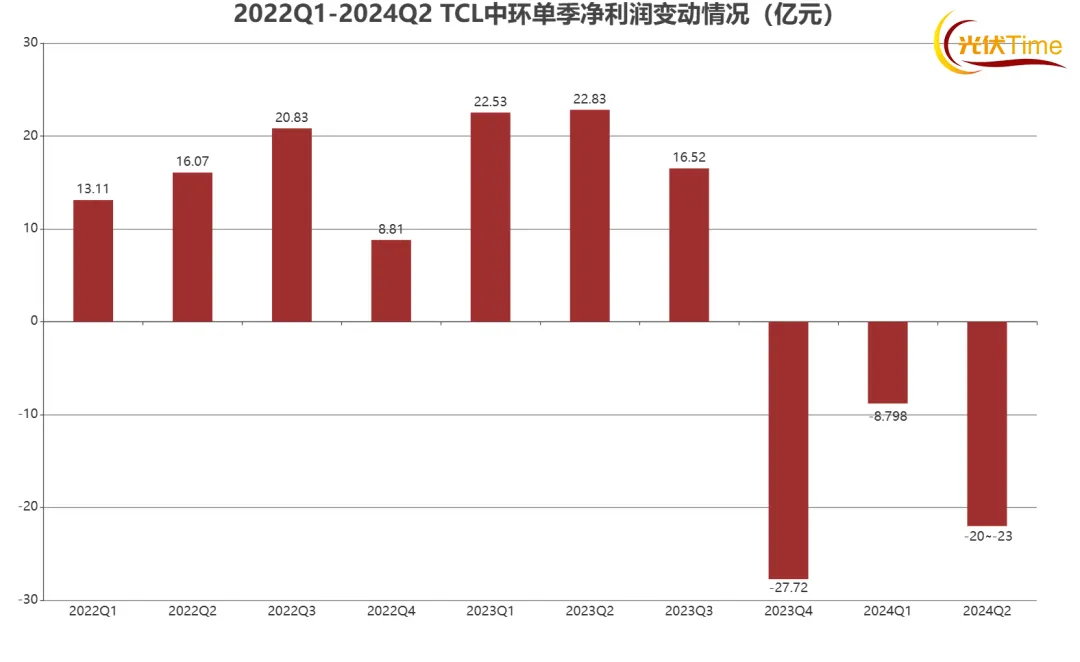

TCL中环对通威去年的盈利水平可以说望尘莫及,却也从同期的45.36亿元净利润,一举跌落至亏损29亿元~32亿元,几乎与前者持平,同比下降163.93%~170.55%。

※ 图表:TCL中环单季盈利情况

来源:光伏time

值得注意的是,与尽皆亏损的核心环节光伏“寡头”截然相反,逆变器、支架、玻璃、设备等赛道上的企业却大多维持盈利,尤以设备厂商展现出逆市增长。

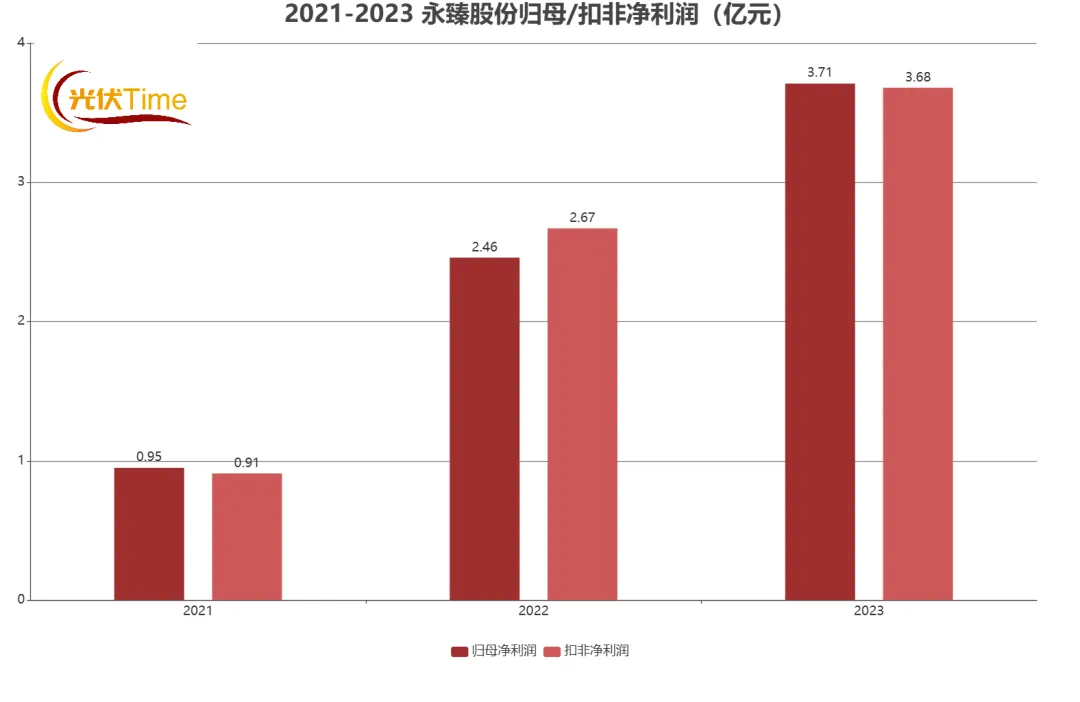

上个月才顶着诸多光伏企业退市压力闯入A股大门的永臻股份,就主要经营光伏边框、支架业务。

其上半年预计营收36亿元-43.2亿元,同比增长44.03%~72.84%;预计归母净利润为1.8亿元~2.16亿元,同比增长5.90%~27.08%。

可以说,已经基本跑赢了整个光伏行业。

而据永臻股份在招股书中的解释,我们也不难读懂为何在行业寒冬下,部分辅材厂商却能够“屹立不倒”——

本轮光伏组件企业的业绩下滑,主要由于硅料在过往年度的发展中,价格经历了多轮次的快速飙升,高利润刺激了硅料企业的大量扩产,在规划产能逐步释放后影响了供需平衡,导致了本轮的硅料价格暴跌。其影响的主要是光伏主产业链,即硅料-硅片-电池片-一体化组件厂商。

而光伏边框等辅材行业,在长期的发展过程中并未经历过价格的‘大起大落’,均系在‘降本增效’的发展趋势下赚取相对合理的产业利润,辅材产业链盈利能力相对较为平稳、合理。

“相较于硅料等主产业链,光伏辅材行业扩产程度更为温和,价格变动幅度相对较小。”

※ 图表:2021-2023 永臻股份盈利状况

来源:光伏time

以锦浪科技、德业股份为代表的逆变器厂商,则近来相当逆行业风向而动。

一方面,组件价格的持续下行一定程度上客观驱动电站开发的及逆变器产品出货,厂商接单量持续向好。

另一方面,逆变器厂商普遍横跨光储两条赛道,毛利率水平较高,且涉足海外市场,抗风险能力较强。

至于逆市上扬的设备厂商,上半年充沛的订单量及特殊的结算方式,保障其于行业产能过剩的强烈冲击下,暂将负面影响滞后表现。

而至于这部分企业到下半年及此后的命运如何,详细分析可参见光伏Time此前发布的文章《光伏鬼故事:产业链过剩,设备商大卖?》。

发表评论 取消回复