在整个行业争相展示700W+产品时,有几家企业并不急躁。

他们分别是隆基绿能、晶科能源和晶澳科技。从2023年出货量来看,三家企业代表了行业的尖端力量,当年出货67.52GW、78.52GW和57.094GW。

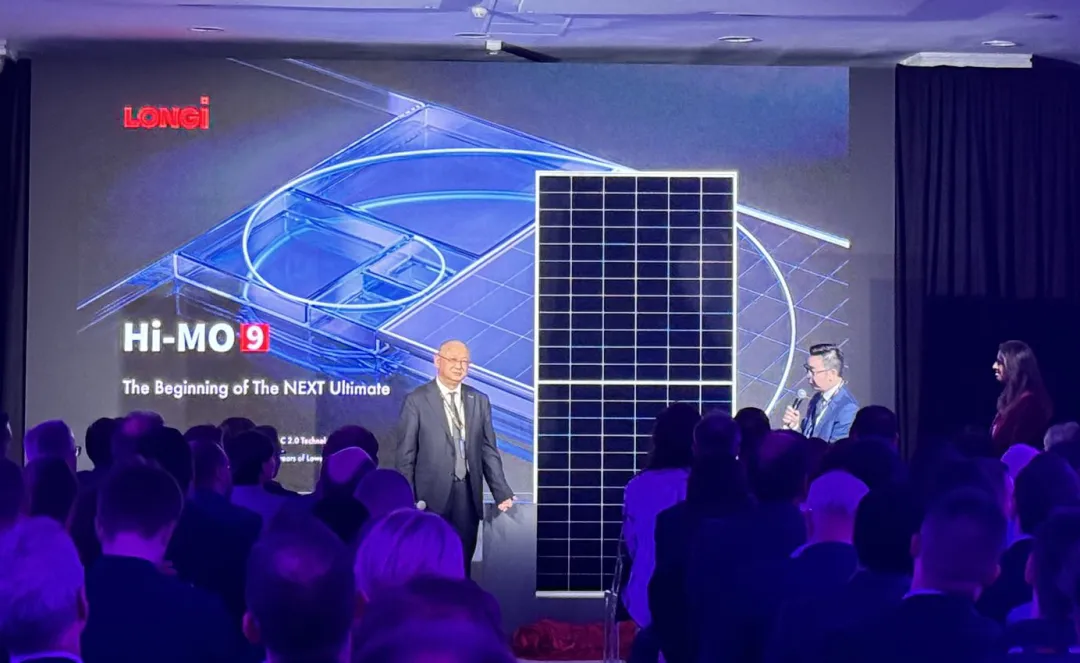

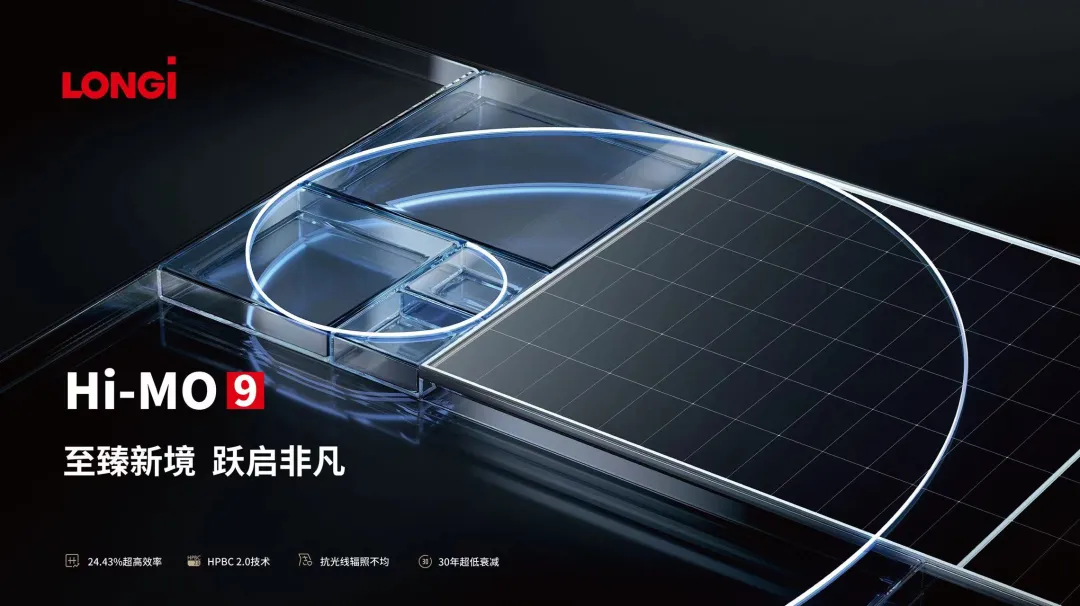

支撑三家企业不跟风的底气除了牢固的市场地位,还在于转换效率。以隆基为例,其最新推出的隆基绿能Hi-MO 9最高功率为660W,最高转换效率高达24.43%,并对24.43%的新品量产做了十分明确的预估——今年四季度。

从实际数据来看,头部厂商并非不具备开卷理论效率的能力,隆基绿能屡次刷新晶硅单结电池、晶硅—钙钛矿叠层电池的转换效率纪录,现已分别突破至27.3%、34.6%。

从实际数据来看,头部厂商并非不具备开卷理论效率的能力,隆基绿能屡次刷新晶硅单结电池、晶硅—钙钛矿叠层电池的转换效率纪录,现已分别突破至27.3%、34.6%。

对头部厂商来说,转换效率、功率代表着技术实力,而不再是简单的获客噱头。

对头部厂商来说,转换效率、功率代表着技术实力,而不再是简单的获客噱头。

事关内卷

尽管头部企业转换效率都处于第一梯队,但选择押注的技术路线各有不同。

2023年以来,HJT、TOPCon、BC技术路线齐头并进,业内对未来技术路线将会是哪条争议颇深。如果回顾光伏发展历史,不难发现技术路线总是多线并举,市场从来择优敲定最终的主流。从历史的角度看,PERC曾由于更高效率和更低单瓦成本,赢得了长达多年的市场。

未来市场也依然会以此逻辑演进。正因如此,隆基绿能钟宝申才会在2023年半年度业绩说明会上郑重表示,“在未来的5—6年,BC电池会是晶硅电池的绝对主流”。

也正因此,偏爱TOPCon的声音才会如此嘹亮。2023年以来,TOPCon技术由于难度不高、成本降速更快等优势成为2023年的N型主流技术。根据InfoLink的统计显示,截至2023年底,TOPCon电池的名义产能已达到560GW,HJT和BC电池的产能则分别为45GW和48GW。

但TOPCon并非“稳赢”。首先是老生常谈的过剩问题,TOPCon产能重复建设态势已相当严重,大量同质化产品令许多厂商失去了活力。今年以来,已有大量厂商传出停产消息。对这些厂商来说,停产意味着市场几乎不会再为其打开。560GW的有效产能正在持续缩水。

TOPCon还面临着转换效率上限难题。多家企业都宣布自己的TOPCon电池效率突破26%,已经逼近理论上限,未来提升空间已然不大。企业继续提高效率与量产需要付出的代价难成正比。

2023年,光伏行业的几大龙头企业发布的新品组件标配几乎全部为600W+的光伏组件,央国企的招投标功率要求还普遍在550W左右的时候,部分一线厂商依靠组件面积红利已经推出了700W组件。

到了今年,新品发布700W依然是其宣传重点,但随着700W+旗号被更多厂商打出,营销带来的红利期即将过去。

BC、HJT技术由于转换效率上限高于TOPCon,这些问题都将迎刃而解。

BC、HJT技术由于转换效率上限高于TOPCon,这些问题都将迎刃而解。

HJT技术的降本始终在路上,目前产品主要销往对价格不十分敏感的海外,短期内能否对TOPCon或BC发起挑战,还需要进一步观察。

而关于BC技术路线的当前状况,隆基绿能副总裁佘海峰表示,隆基HPBC技术从实验到量产花费共七年时间,但花了4年时间来确定BC是未来单晶硅的一个理论终结方案。目前,隆基已经解决了由于工艺复杂导致的成本高、量产良率低的问题,而且隆基BC一代产品成本可以和PERC持平。

要知道,2023年底,隆基绿能创始人、总裁李振国曾经表示,BC技术成本已经和同类技术非常接近,略高于传统PERC技术。这说明隆基绿能降本速度十分可观,BC技术路线优势正在凸显。

目前技术路线赛跑的三条技术路线各有长短,TOPCon缺的是未来,HJT缺的是速度,而BC缺的是信任。

行业变局

光伏行业的底层逻辑是降本增效。

隆基HPBC发展至今,已经进入到了2.0时代。钟宝申表示:“在HPBC一代的基础上,HPBC二代在效率上和性能上都有了大幅度的提升。所以说,它不是基于一代的持续精进、不是一些小的创新,而是有了一些大的结构上的变化,同时性能上也有了大幅度提升。所以,我们把它命名为HPBC二代。”隆基HPBC 2.0相比当前的TOPCon产品,全生命周期综合发电效率提升6%至8%。

隆基HPBC 2.0产品大幅度降低了光伏电池的衰减,高温环境中可靠性表现更优,在弱光环境中发电更佳。在与光伏组件可靠性相关的隐裂问题上,隆基HPBC 2.0产品全面改善了脱层等最常见的失效问题。同时,全面改善了光伏组件辐照不均或局部被遮挡情况下的发电与可靠性表现。

光伏行业的运行逻辑还面临着新变化。光伏电站收益正在变得不稳定,国家能源局数据显示,2023年中国可再生能源发电装机容量14.5亿千瓦,消纳难题已无法回避。

有数据显示,2023年,新能源项目参与市场化交易比例约44%,参加现货市场比例约10%,2024年这一比例会持续提升。

今年4月1日已生效的《全额保障性收购可再生能源电量监管办法》明确了电网企业无需再全额收购可再生能源并网发电项目的上网电量。该办法适用于风力发电、太阳能发电、生物质能发电、海洋能发电、地热能发电等非水可再生能源发电。

今年以来,由于电站收益变化,电站开发商对投资的态度变得更加谨慎,电站投资厂商等待组件降价的理由更为充分。组件厂商陷入了出货不利的困境,出现这种情况的核心逻辑为组件厂商能打动客户的只有价格。

在行业面临瓶颈时,组件厂商开始重新思考用户需要什么。随着电站终端的单瓦成本越来越低,电站收益出现波荡,用户的需求也开始发生了微妙变化,单瓦成本在未来不会是用户唯一诉求。

隆基最早提到了深度满足客户需求。

2023年10月以来,隆基连续发布Hi-MO X6防积灰和耐湿热组件、Hi-MO 9等,凭借外表美观、转换率高、安全可靠等优势,满足不同客户、不同应用场景的需求。

2023年10月以来,隆基连续发布Hi-MO X6防积灰和耐湿热组件、Hi-MO 9等,凭借外表美观、转换率高、安全可靠等优势,满足不同客户、不同应用场景的需求。

2024年6月13日,隆基又在第十七届(2024)国际太阳能光伏展(SNEC)上正式发布Hi-MO X6 别墅款光伏组件。

该款组件没有栅线,通过HPBC至黑电池和结构玻璃等工艺,让照在玻璃上的光线均匀地多次反射至不同方向,从而确保在不同安装角度下,组件在视觉上呈现统一的无眩光黑色效果,确保光伏与建筑的美感融合。

隆基之后,越来越多的企业意识到了细分市场满足用户需求的重要性。只有满足用户需求,才有资格拼渠道。

渠道方面,隆基已经打通海外,储备5GW订单。隆基绿能副总裁佘海峰透露,隆基绿能从5月7日发布Hi-MO 9组件距今,在手订单已经接近1GW,客户订单储备已经超过5GW。其中,5GW都是明年的订单储备,海外占多数,核心区域欧洲市场占到70%左右。由于订单超预期,隆基正在规划是否加大10GW的原规划产能的投放力度。

发表评论 取消回复