背靠国内八成锂资源,盐湖提锂强在哪?

撰文 | 临渊

出品 | 星球储能所

2024年以来,碳酸锂价格一路下跌,在过去短短数月内接连突破每吨10万元、9万元、8万元几道大关。

截至10月11日,据SMM锂电数据统计,电池级碳酸锂价格已低至7.55-7.74万元/吨,均价7.645万元/吨,环比上一工作日下跌500元/吨。

在锂价日趋下滑的大背景下,近来国内锂行业的几起新闻却颇显“两极分化”。

一面,是位于江西宜春的云母提锂龙头志存锂业、宁德时代旗下江西锂矿、九岭锂业,在近期相继宣告停产减产。

据瑞银研报显示,仅宁德时代江西锂业务的暂停就将导致中国碳酸锂月产量减少8%,相当于每月减少5000-6000吨碳酸锂当量(LCE)。

另一面,则是聚能永拓年产5000吨卤水提锂专用锂离子吸附剂项目投产。该项目总投资约5亿元人民币,满产运行将达到年产量5000吨规模。公司未来三年还计划扩产至25000吨吸附剂生产线。

技术面,有南京大学教授朱嘉、中国科学院院士陈骏等开发太阳能“盐湖提锂”新技术,通过模仿盐土植物的蒸腾过程从卤水中提取高纯度锂盐,Science期刊在9月27日发表了相关成果。

而就在上月月初,坐拥世界最大盐湖之一察尔汗盐湖开采权的盐湖股份刚刚官宣表示,将由中国五矿与青海省国资联手,共同成立中国盐湖集团。

新成立的集团将出资约136亿元收购盐湖股份12.54%股份,成为盐湖股份控股股东,中国五矿则为公司实控人。

这意味着一个央地联手打造的世界级盐湖产业集团即将诞生。

※ 世界三大锂盐湖之一 扎布耶茶卡

事实上,今年以来盐湖提锂项目进展的相关新闻层出不穷。

时间较近的便有西藏矿业的西藏扎布耶盐湖绿色综合开发利用万吨电池级碳酸锂项目(扎布耶二期项目)于6月30日开始试生产。

该项目设计年产电池级碳酸锂9600吨,工业级碳酸锂2400吨,副产氯化钾15.6万吨,铷铯混盐200吨。

7月份,青山实业与法国Eramet集团的百年盐湖一期提锂项目(位于阿根廷萨尔塔省)举办投产启动仪式,该项目将于11月开始生产碳酸锂。

公开信息显示,Centenario项目总投资预计约为8.7亿美元,一期设计满负荷状态下每年可开采和生产24000吨电池级碳酸锂。

另有盐湖股份新建4万吨锂盐一体化项目,计划将在2024年底核心装置建成。

诚然,锂资源开发及形成产能受其时间所限。前些年才开始“时兴”的盐湖提锂产能布局于现阶段开始显现是客观情况,但盐湖提锂大发展的自身趋势依旧不容忽视。

此前在新能源汽车等题材的几轮炒作下,盐湖提锂的概念也曾多次引发市场热议,一度被视作投资风口与下一块“香饽饽”。

然而,看似“钱途”一片光明的盐湖提锂却因资源品位低、前期投资高、技术难度大、基础建设落后、订单支撑不足、开发牵扯自然条件/环保保护/民族文化等诸多问题而迟迟未能得到真正的大规模发展,直至在几轮热炒概念的影响下被打上“智商税”的标签。

客观而言,背靠国内八成锂资源的盐湖提锂确实常年处在“理想很丰满,现实很骨感”的尴尬位置,在过去的十几年里更多作为行业的备选方案。我们前文提及的西藏矿业,便曾一度面临募资12亿元,项目却十年未能完工的窘迫局面。

以“锂业双雄”赣锋锂业、天齐锂业为代表,资源丰富且品位更高的锂辉石提锂则因工艺成熟、易于控制、产品质量稳定可靠,以较之盐湖提锂限制更少的客观条件,在效率及经济性上更具竞争力,成为国内锂提取的主流技术路线。

不过,伴随一路由4万元/吨冲高至逼近60万元/吨又再度跌下神坛的锂价“过山车”,盐湖提锂较为边缘的行业身位也有望发生改变。

※ 中国最大的察尔汗盐湖

起到决定性作用的,仍是成本问题。

全球锂矿生产成本差异颇大,以本轮周期性下行受冲击最为严重的云母提锂为例,碳酸锂现货价格跌破8万元/吨,基本就已经落到了国内云母提锂企业的成本线之下。

国联证券分析显示,根据对全球主要锂盐项目的成本梳理,南美及中国的盐湖项目位于成本曲线底部,完全成本约为3-5万元/吨;其次为澳洲的锂辉石项目,完全成本约为5-7万元/吨;部分中国锂云母、非洲锂辉石项目位于成本曲线边际,成本约8-12万元/吨。

事实上,20世纪80年代及以前,硬岩矿石的确是全球碳酸锂的最主要来源。

但伴随90年代中期,海外一些公司开始尝试从卤水中提取锂,将锂资源开采价格大幅降低,拉开盐湖提锂的序幕,矿石提锂一统天下的行业格局也逐渐发生改变。盐湖提锂日益成为碳酸锂的最主要来源,智利和澳大利亚成为锂资源的最大生产国。

盐湖提锂的资金压力多在于建设成本,因而对参与企业的自身体量要求很高,在国内早期发展并不理想。就其自身的现金成本来看,则要远低于锂辉石及云母提锂,这在锂价不断下行的环境下优势愈加明显。

目前,参与盐湖提锂的企业数量与日俱增,以锂辉石发家的“锂业双雄”也不例外。

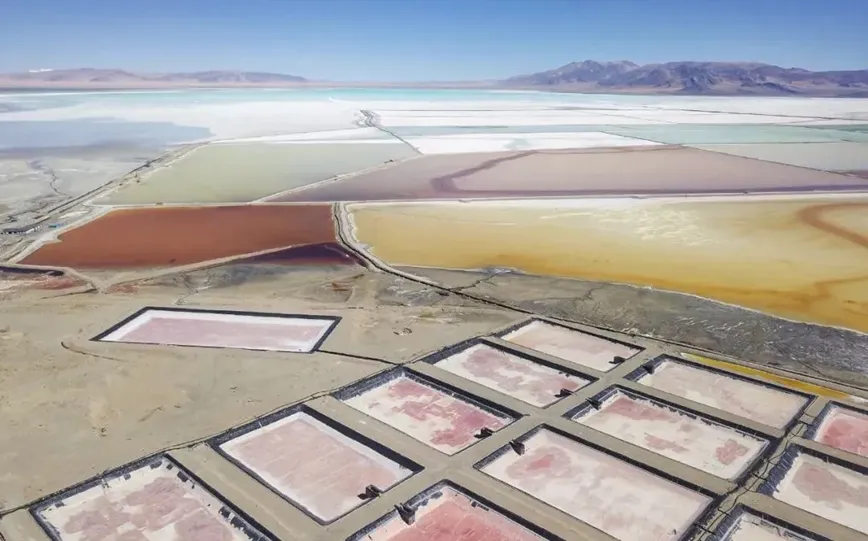

※ 全球最大的阿塔卡马盐湖

较早参与者如赣锋锂业,2009年时便凭借卤水提碳酸锂产线将产能拓展至3000吨/年,实现对老对手天齐锂业的一举反超。至近几年,其锂系列产品总产能已超出天齐锂业两倍。

公司在阿根廷投资已近二十亿美金,拥有包括Cauchari-Olaroz、Mariana、PPG等多个规模庞大的盐湖提锂项目。

天齐锂业则在2018年底就以40.66亿美元的价格买下了全球第二大锂生产商、全球最大盐湖资源阿塔卡马盐湖持有者SQM公司23.77%的股权,成为其第二大股东。

公司甚至不惜为这场“蛇吞象”背上巨额负债,直到2022年才完全偿清。

在国内,天齐锂业早在2014年便牵手西藏矿业,是西藏矿业控股子公司西藏日喀则扎布耶锂业高科技有限公司的重要股东方(出资比例20%),后者则拥有世界第三大、亚洲第一大锂矿盐湖扎布耶盐湖的采矿权。

值得一提的是,就盐湖提锂的收益情况,我们也可选取几家典型企业的毛利率略作参考。

就在上半年锂企业绩严重下滑的背景下,主营盐湖提锂的西藏矿业营业收入及净利润分别同比增长38.40%、338,99%,锂类产品毛利率足有53.48%。

另一家更具知名度的盐湖股份,其锂产品毛利率在比上年同期锐减22.86%的情况下,也仍有60.16%。

而国内云母提锂四大巨头中的两家上市公司永兴材料、江特电机,2024年上半年锂业务毛利率则分别为38.73%与-33.02%。

尽管现阶段全球碳酸锂供大于求的过剩格局在短期内很难扭转,但伴随锂产品市场需求的快速增长,盐湖提锂无疑将从备选项变成国内锂业所面临的一道必答题。

发表评论 取消回复