连续两个月亏损下,宁德时代锂业务的带头停产对行业影响会有多大?

撰文 | 临渊

出品 | 星球储能所

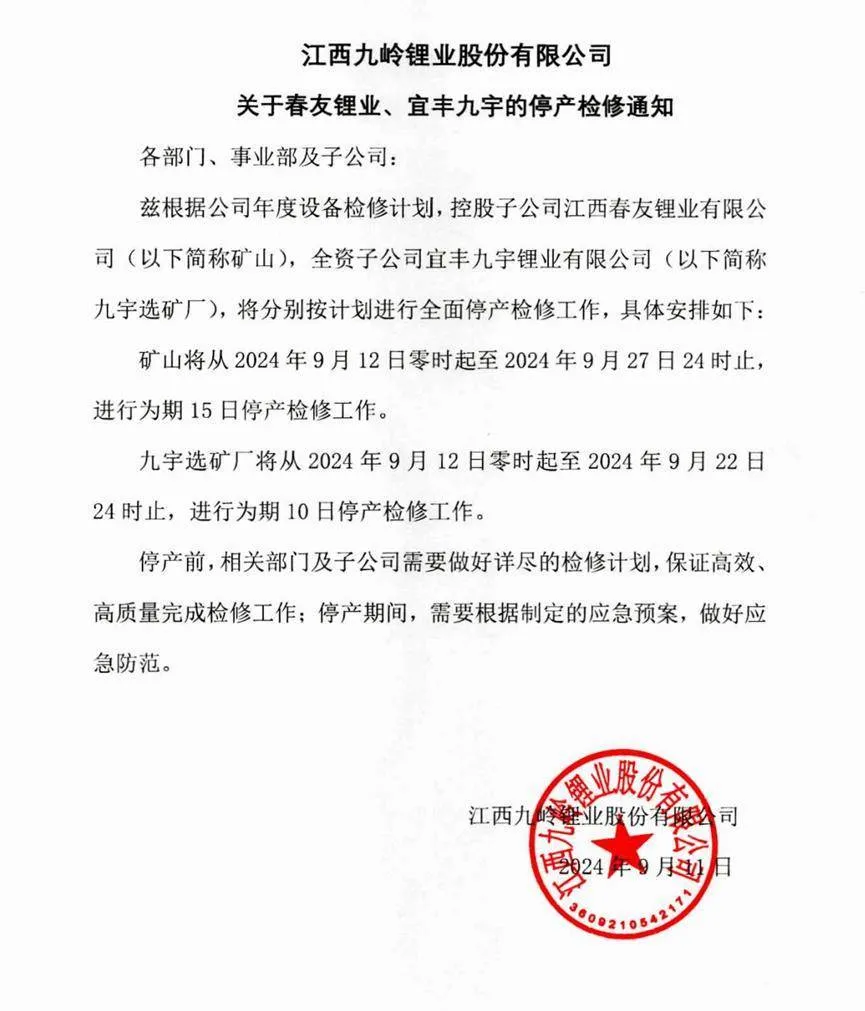

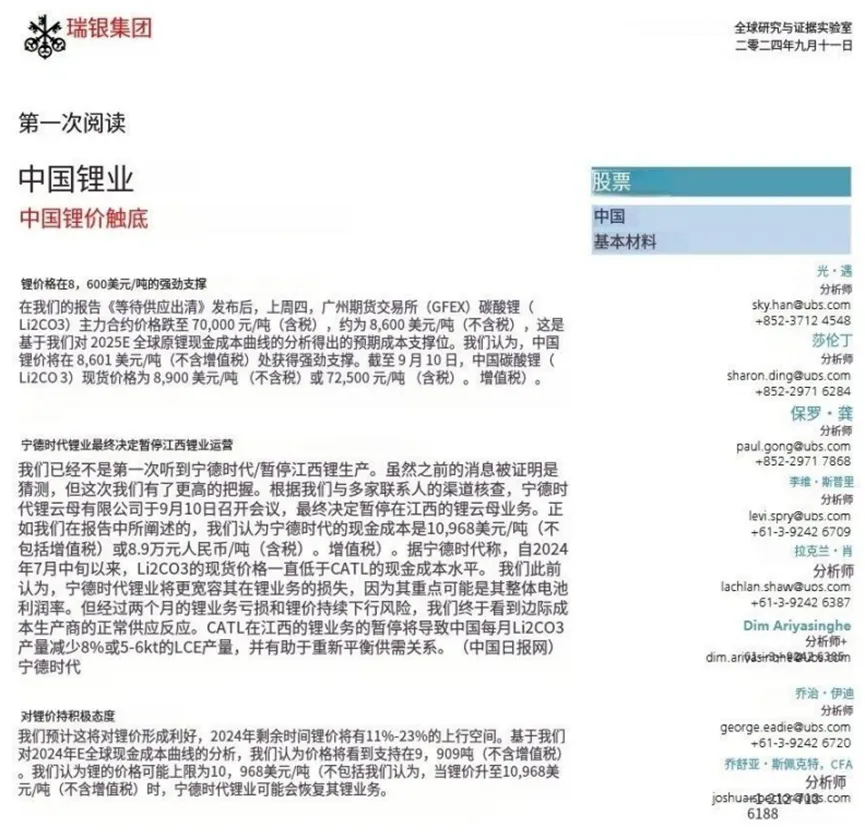

日前,瑞银发布《中国锂价见底》研报直指宁德时代旗下江西锂矿业务已决定停产。几乎同一时期,位于宜春的九岭锂业紧随其后,宣布其矿山和选矿厂也将进行停产检修。

一连串的停产消息,带动持续下跌的碳酸锂价格实现连日上涨。不过,预想中的“深V”反弹似乎并未到来。

两家体量都不算小的锂企相继停产,会对碳酸锂市场的供需格局产生怎样的影响?

较之大家可能已有所耳闻的宁德时代旗下锂矿停产,我们不妨先从九岭锂业谈起。

成立于2011年的九岭锂业,是国内为数不多的四大具备云母提锂技术和成熟产线的规模化企业之一。

公司在宜春和非洲拥有多座含锂矿山,共建设年产九万吨电池级碳酸锂生产线,是中国电池级碳酸锂实际产能最大的生产商之一。

(国内云母提锂“四小龙”还有江特电机、永兴材料、南氏锂电三家)

2022年7月,时值碳酸锂价格飙涨,九岭锂业预披露首次公开发行股票招股说明书,向主板上市发起冲锋。

时隔两年,锂价已远不复当年,公司却仍处在IPO进程当中。

早在去年11月,碳酸锂价格逼近15万元/吨关口,九岭锂业就曾表示减产意愿,据澎湃新闻援引企业负责人表示,“预计每月减少碳酸锂产量1500吨左右,持续到12月底。”

值得留意的是,此次停产检修15日的春友锂业由九岭锂业和宜春时代新能源矿业有限公司分别持股70%与30%,后者为宁德时代全资子公司宜春时代新能源资源有限公司控股子公司(持股占比达65%)。

背后股东均涉及宁德时代并非此次停产的两家锂企身上唯一的共同点。更值得关注的是,两家企业所采取的提取工艺均为云母提锂,地点则均位于江西宜春。

据资料显示,2022年4月,宁德时代拿下宜春最大锂矿枧下窝矿采矿权,当时便有报道称其碳酸锂生产规模或达20万吨/年。

该锂矿下矿区资源储量96025万吨,拥有伴生锂金属氧化物量约266万吨,平均氧化锂品位0.27%,折合碳酸锂当量约657万吨。一期项目己在2023年年中达产,年产碳酸锂4.2万吨左右。

因坐拥丰富锂云母资源而被称作“亚洲锂都”的江西宜春,成为这波停产减产的核心区域并不奇怪。

想必还有不少人有印象,成立于江西宜春的锂盐巨头志存锂业也曾在6月时公告表示,集团下属的两家全资子公司江西金辉锂业有限公司和天卓新材料有限公司,将于2024年7月1日起分阶段进行停产检修。

云母提锂的首当其冲也不令人意外。

尽管云母储量颇为可观,但因锂含量低且提取工艺复杂,导致生产成本相对较高。

瑞银便在研报中指出,宁德时代锂业务的现金成本在10968美元/吨(不含税)或者89000元人民币/吨(含税)。这意味着,自7月中旬起,碳酸锂的现货价格就一直在宁德时代的成本线之下。

而宁德时代暂停江西的锂业务将导致中国碳酸锂月产量减少8%,相当于每月减少5000-6000吨碳酸锂当量(LCE),有助于重新平衡供需关系。

就一连串停产消息对行业未来走向的影响来看,目前讨论的声音很多。也不乏有分析认为,宁德时代的“带头”停产将在未来1-2个月内对碳酸锂价格形成支撑,推动锂价见底。

瑞银在上述报告中预计,年内锂价还有11%-23%的上行空间,锂价将在8600美元/吨(约合人民币61183元/吨)时得到支撑。

基于对2024年全球现金成本曲线的预测分析,长期来看,预计锂价将在9909美元/吨(约合70496人民币/吨)时得到支撑,在10968美元/吨(约合人民币78030元/吨)时见顶,宁德时代可能会在锂价涨至该水平时恢复其锂业务。

不过,也有如高盛分析师Trina Chen和Joy Zhang分析表示,宁德时代此次减产可能在多年的熊市中为锂价带来“短期”底部,暂时缓解供应过剩的担忧。然而,锂周期的总体前景仍然非常“负面”。

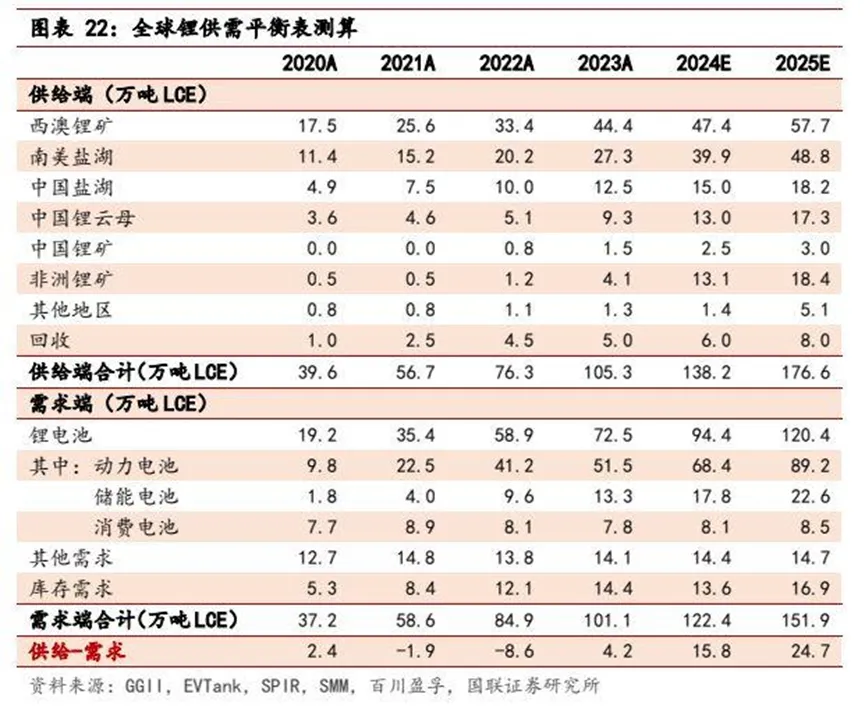

高盛分析师认为:“我们预计2024年全球一体化碳酸锂市场的供应过剩将达到26%,2025年将达到57%。”

“因此,我们认为此次生产削减及最近宣布的其他几次削减不会扭转全球供需平衡的负面前景。”

国内碳酸锂价格触底反弹的时刻究竟到来了没有?还有两个方面值得一谈。

一方面,全球锂矿生产成本差异颇大,云母提锂项目本就位于成本曲线边际,面临率先被出清的命运也是行业身位使然,未必意味着碳酸锂价格没有继续下降的空间。

国联证券分析显示,根据对全球主要锂盐项目的成本梳理,南美及中国的盐湖项目位于成本曲线底部,完全成本约为3-5万元/吨;其次为澳洲的锂辉石项目,完全成本约为5-7万元/吨;部分中国锂云母、非洲锂辉石项目位于成本曲线边际,成本约8-12万元/吨。

值得玩味的是,就在两大云母提锂企业停产前两天,9月8日晚间,盐湖股份官宣表示,将由中国五矿与青海省国资联手,共同成立中国盐湖集团。

中国盐湖集团将出资约136亿元收购盐湖股份12.54%股份,成为盐湖股份控股股东,公司实际控制人将变更为中国五矿。

坐拥世界最大盐湖之一察尔汗盐湖开采权的盐湖股份,目前已具备每年超过3万吨碳酸锂的生产能力,是中国碳酸锂行业的重要玩家。

央地联手打造世界级盐湖产业集团,其未来前景不可小觑。

另据SMM上海有色网数据显示,节前因为停产消息略有上浮的锂价,近来也已经有连日下跌。上游锂盐厂挺价情绪略有松动,报价小幅下移。

“在当下虽碳酸锂总产出量存减少预期,但考虑到国内碳酸锂进口量级以及碳酸锂累计库存水平,国内碳酸锂仍呈供需过剩格局,且短期内难以扭转。”

截至9月19日,电池级碳酸锂价格7.27-7.54万元/吨,均价7.405万元/吨,较前日下跌0.34%。

另一方面,天价碳酸锂及后续锂价断崖式下跌所造成的行业后遗症持续影响下,上游锂业龙头的日子实在不好过,单靠停产/减产来挺价却不是首选。

半年度发布业绩预报的十几家中上游企业当中,就有超过十家净利润下滑幅度都超过60%。尤以“锂业双雄”天齐锂业、赣锋锂业的业绩表现最为惨淡。

天齐锂业上年同期实现64.52亿元超高利润,到今年上半年却亏出个惊天反转。公司上半年净利润亏损足达52.06亿元,较去年同期骤降180.68%

赣锋锂业虽未达到如前者程度的天价亏损,却也从去年同期的58.5亿元净利润,一举跌落至亏损7.6亿元,净利同比下降113%。

但就具体行动来看,体量庞大的“锂业双雄”不仅未有减产计划,甚至正在继续其产能扩张。

赣锋锂业便在半年报中表示:“为满足锂产品快速增长的市场需求,公司通过现有生产线技术改造及新建生产线来进一步扩充产能。”

较之宁德时代这样的“非专业选手”,他们或许才更能决定锂业供大于求的基本盘在短期内很难得到改善。

发表评论 取消回复