“一体两面”东南亚——光伏企业的伤心地,锂电企业的新乐土。

撰文 | 临渊

出品 | 星球储能所

2012年,影响深远的欧美“双反”风波让中国光伏产业陷入前所未有的生存危机。不仅当年就有350多家光伏企业破产倒闭,尚德、赛维、英利、汉能等一众盛极一时的国内大厂亦相继倒下。

曾在十年前连续两度取得全球出货量冠军的老牌组件厂商英利,直到去年才以全球前十的排名重新走回大众视野。

此后接续的“旧双反”余威犹在,“新双反”的压力却已经到来。

※ 十年间,美国曾发起多次“双反”调查

今年以来,欧美发起对国内光伏组件企业又一轮“双反”调查。

美国国际贸易委员会(USITC)初步裁定认为,有合理迹象表明,美国的产业因从柬埔寨、马来西亚、泰国、越南四国进口的晶硅光伏电池(无论是否组装成模块)而遭受实质性损害。

消息一出,早在东南亚大规模铺开产能的头部光伏厂商无不哗然。

而在储能业界,一条广为人知且颇受信服的观点在于——光伏行业的发展周期于储能产业而言是一面镜子。也即光伏之今日,正是储能之明天。

不过有意思的是,就在东南亚四国已成光伏企业“烫手山芋”的当下,锂电企业的动向却截然相反。

7月15日,欣旺达发布公告表示,将斥资不超过20亿元在越南建设锂电工厂。

就在公告发布的十天以内,亿纬锂能、珠海冠宇也才先后宣布在东南亚的建厂计划,三家合计投资总额将超72亿元。

事实上,包括宁德时代、瑞浦兰钧、蜂巢能源、国轩高科、力神电池等在内的诸多锂电企业早已在东南亚展开产能布局。

光伏企业的伤心地,怎么就成了锂电企业的新乐土?

光伏“伤心地”

这一轮针对东南亚四国的双反调查,为何能让光伏行业如此“受伤”?

这还要从头说起。

2014年初,越南(光伏)科技有限公司成立,这也是第一家落户东南亚的中国光伏企业,其母公司宁波宜则于2020年被光伏行业巨头隆基收入囊中。

※ 首家落户越南的中国光伏企业

之所以在这时进驻根本没有光伏产业根基的东南亚地区,理由自然相当明显——东南亚不仅成本更低,还是中国企业穿越“双反”贸易壁垒绕道美国市场的一块“风水宝地”。

尤其到近几年,由我国光伏企业搭建的庞大产业集群,已经成为我国光伏产品出口欧美的重要窗口。

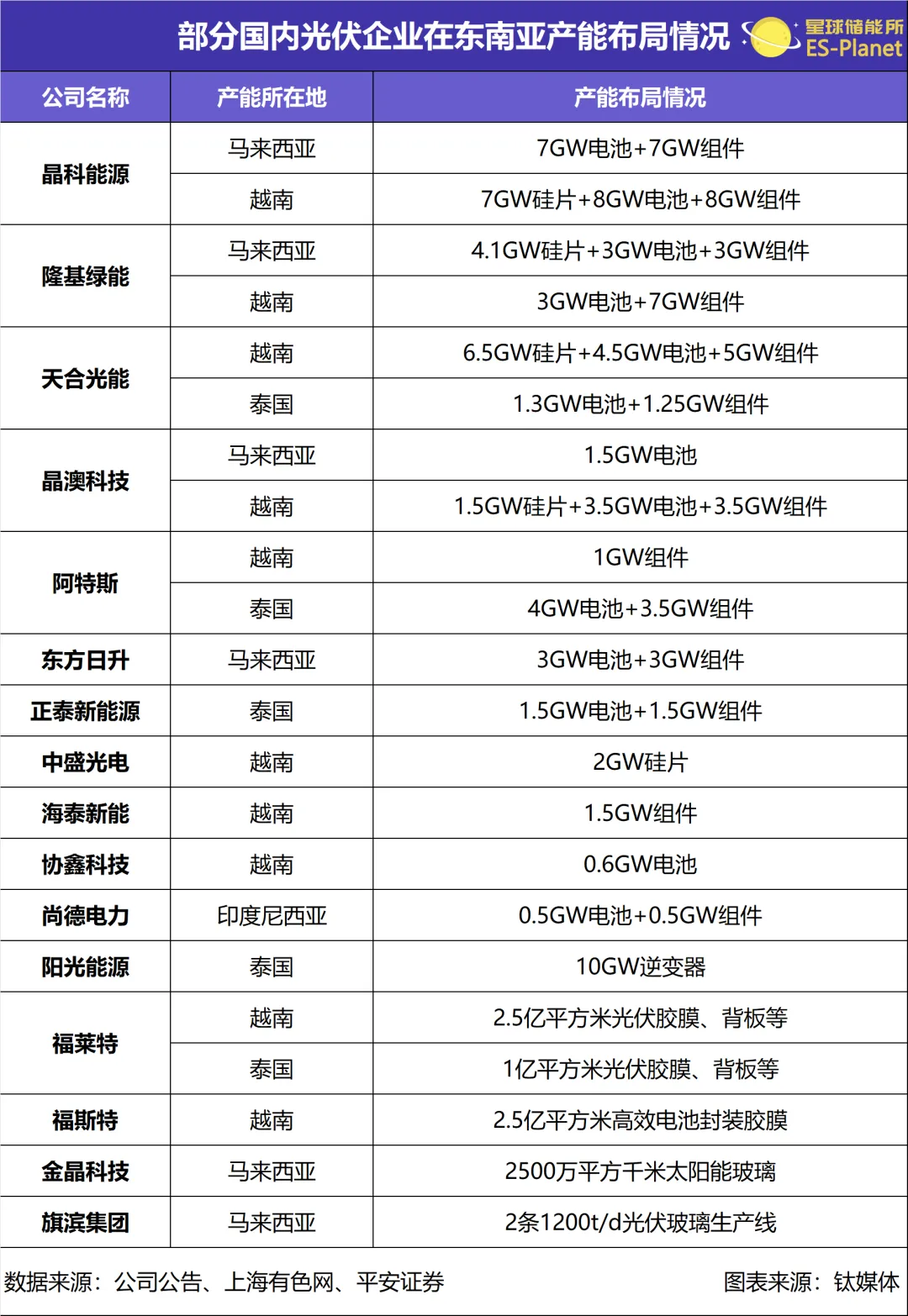

据钛媒体公开报道,截至2023年底,东南亚共拥有59.8GW的光伏电池产能、90.6GW的光伏组件产能,占全世界的9%-10%。

其中,大部分电池产线、近六成组件产线由中企建设。我国企业在当地的电池、组件产能均超过50GW,还拥有26GW硅片产能。

甚至有乐观估计认为,到2030年,东南亚有潜力生产125至150GW的光伏组件容量。

※ 图表:部分光伏企业在东南亚的产能布局

来源:钛媒体

中国光伏巨头大规模在东南亚四国铺开产能,自然也是美国“双反”调查追到当地的主因。

2018年1月,早在特朗普政府时期,美国就提出针对进口光伏电池和组件征收为期4年的“201关税”。

不过到2022年拜登政府掌权时期,决定对马来西亚、泰国、越南和柬埔寨四国的光伏电池免征24个月关税,该豁免正于今年6月到期。

※ 拜登政府开出的关税豁免于6月到期

目前,包括天合光能在内的不少头部企业都被爆出将关闭东南亚产线,停工、裁员已成无需争论的事实。

天合光能在泰国和越南的产能都进入停产检修状态,公司组件生产线于5月底停产,电池生产线也于6月13日左右停产。

天合光能公开表示,这一检修在每年年中都会有。公司在泰国和越南的产能主要面向美国,而美国市场的需求受到一些政策环境影响,短期会有一些波动,公司会依据行业和市场的情况,对生产计划进行动态的、最优的调整。

锂电“新乐土”

在光伏大厂尽皆折戟的另一面,锂电企业正在东南亚掀起“集体狂欢”。

值得一提的是,在此次建厂的三家企业当中,欣旺达、珠海冠宇将各自投资20亿元分别在越南、马来西亚建设消费类锂电池工厂,而亿纬锂能则计划出资不超过32.7亿元,在马来西亚新建储能及消费类电池制造项目。

之所以均含消费类锂电,正如欣旺达在其投资公告中所述,越南(东南亚)作为新兴市场经济体,近年来承接了较多的消费电子产能转移,相关产业链配套也不断得到完善,可以较好的满足公司建设海外生产基地的需要。

规避风险亦是锂电企业在当前局势下的现实需求。

据界面新闻援引亿纬锂能董事长刘金成在投资者交流会上的发言,规避美国加征关税的潜在风险,是该公司在马来西亚布局电池产能的重要因素。

※ 亿纬锂能董事长刘金成

另据《金融时报》引述知情人士报道,中国企业高管近来正积极与马来西亚高级政府官员会晤,希望其劝说美国不要对中企在马来西亚制造或组装的产品加征关税。

马来西亚当地官员透露,有中国锂电企业表明在马来西亚扩张的兴趣,但希望得到保证,在当地制造的产品不会受到美国关税的影响。

由此,也不难看出国内锂电企业对将生产转移到马来西亚、泰国、越南等当前不受美国关税限制的东南亚国家一事相当重视。

除消费类锂电项目以外,近来于东南亚开发动力及储能电池项目的头部企业比比皆是。

比如此次在马来西亚建厂的亿纬锂能,就在今年1月份与马来西亚Invest Kedah公司签署谅解备忘录,双方拟设立亿纬锂能马来西亚储能公司,新购二期地块开启储能工厂建设,以满足马来西亚储能需求。

在泰国,公司与Energy Absolute共同组建合资公司,并将以该公司为实施主体建设至少6GWh电池生产基地,专注动力储能电池及Pack产品,合作开拓泰国及东南亚市场的电动汽车和储能业务。

蜂巢能源泰国子公司则于去年年底接受泰国能源巨头万浦集团投资入股(股份占比40%),在车载动力电池、储能业务、电池回收等多个领域展开深入合作。

※ 万浦集团为国际知名的多元化能源巨头

事实上,东南亚储能市场的发展潜力本就不容小觑。

2019年,才成立两年的瑞浦兰钧就凭借在印尼中标的两个大型孤网调频储能项目取得1.07亿元营收,占到其当年总收入的46%。

去年8月,瑞浦兰钧又与可再生能源公司VENA ENERGY在印度尼西亚首都雅加达正式达成8GWh大型储能项目独家供货协议。

据Mordor Intelligence分析数据,预计2024年东盟储能市场规模为33.2亿美元,到2029年将达到46.1亿美元,预测期内复合年增长率达到6.78%。

另有预计表示,2020年到2030年这十年内,东盟储能市场累计新增规模将接近15GWh。

发表评论 取消回复