锂电产业链中上游企业噩梦延续?

撰文 | 临渊

出品 | 星球储能所

行业下行周期的持续影响下,锂电产业的“燃眉之急”,还是先烧在了锂电产业链中上游。

据星球储能所不完全统计,近期披露上半年业绩报告的部分锂电产业链中上游企业,包含锂资源开发、锂电材料在内的不少上市公司龙头业已尽显疲态,甚至尤以行业魁首最先“跌落神坛”。

※ 图表:部分锂电产业链中上游企业半年预报

来源:星球储能所

15家业绩下滑的企业中,11家上市公司的净利润下滑幅度均超过60%。

其中,以锂业“双雄”天齐锂业、赣锋锂业的业绩表现最为惨淡。

天齐锂业上年同期实现64.52亿元超高利润,到今年上半年却亏出个惊天反转。公司上半年净利润预计亏损55.3亿元~48.8亿元,同比大降175.64%~185.71%。

赣锋锂业虽未达到如前者程度的天价亏损,却也从去年同期的58.5亿元净利润,一举跌落至亏损7.6亿元~12.5亿元,同比下降112.99%~121.37%。

昔日江西首富李良彬,今年以来身家已大幅缩水140亿元。

正如赣锋锂业在业绩预报中所给出的原因,在过去的相当一段时间里,锂盐及锂电池产品价格持续下跌,尽管产品出货量出现同比增加,但公司经营业绩仍然难免出现大幅下降。

跌跌不休的锂价,甚至可能还不是“双王”所面临的最大考验。

※ SQM掌握全球最大的阿塔卡马盐湖

近来,锂业“双雄”海外资产先后遭遇权属争端。

2018年底,天齐锂业以40.66亿美元的价格买下了全球第二大锂生产商、全球最大盐湖资源阿塔卡马盐湖持有者SQM公司23.77%的股权,成为其第二大股东。

公司甚至不惜为这场“蛇吞象”背上巨额负债,直到2022年才完全偿清。

但在智利锂矿国有化浪潮下,根据SQM与智利国家铜业公司(Codelco)于5月31日签署的合伙协议,自2025年起阿塔卡马盐湖的核心锂业务将由Codelco对合营公司持有多数股权。

预计从2031年开始,SQM不再拥有其智利阿塔卡马核心锂业务的控制权。

公开信息显示,2025-2030年,智利政府将通过智利铜业公司、智利生产促进局和其他有关财政机构获得合资公司70%的经营利润;2031年起,该比例将升至85%。

天齐锂业的多年偿债换来的巨额投资收益虽不至于“竹篮打水一场空”,却也将在稀释之下受到严重影响。

另据SQM在4月上旬披露的一则公告,天齐智利(Inversiones TLC SpA)曾要求召开临时股东大会就该交易进行投票,SQM却以合伙协议仍未最终签订等理由予以拒绝,并强调:“股东所表达的观点对公司管理层不具有约束力,也不得解除管理层的责任”。

当地时间6月18日,智利金融市场委员会驳回公司提出召开股东大会的申请,天齐锂业的“最后一搏”亦以失败告终。

※ 墨西哥Sonora锂黏土项目

无独有偶,据赣锋锂业在6月25日发布的公告显示,公司于2022年8月以不超过1.9亿英镑收购的Bacanora公司在墨西哥索诺拉州持有的Sonora锂黏土项目也面临“风雨飘摇”。

2023年8月,墨西哥矿业总局向Bacanora发出取消其在墨西哥持有的Sonora锂黏土项目的9个矿产特许权的决议通知。

这意味着,赣锋锂业将失去在墨西哥经营Sonora锂粘土项目的矿产特许权。而该项目总锂资源量为约合 882 万吨碳酸锂当量,预计一期产能为2万吨氢氧化锂。

当前,赣锋锂业正在向墨西哥行政司法联邦法院提起行政复议,该申请已经后者受理,尚未尘埃落定。

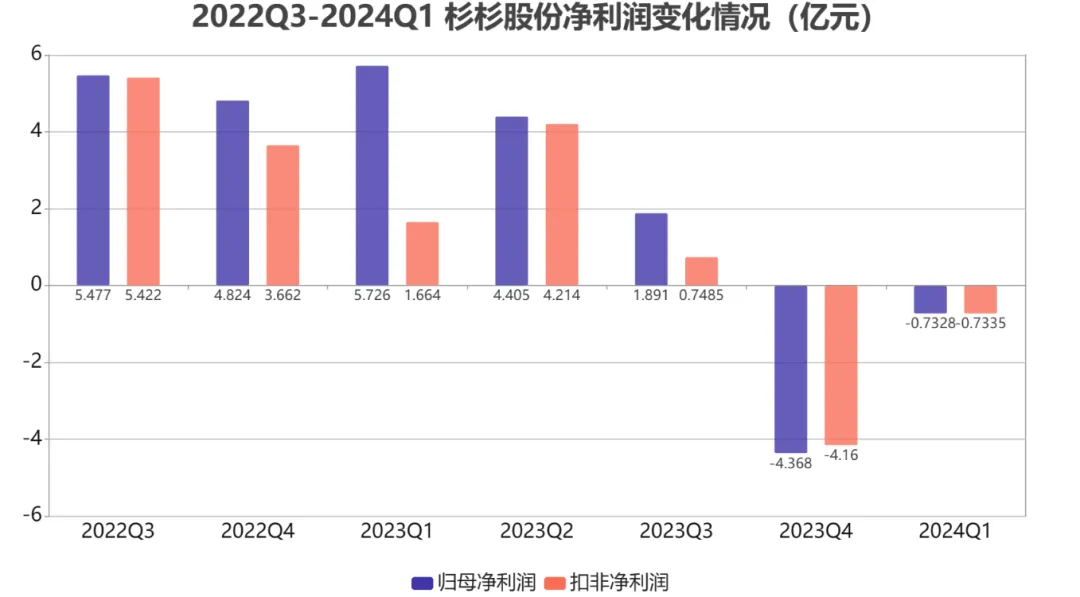

※ 图表:杉杉股份净利润变化

来源:星球储能所

值得一提的是,除上游锂业双王的业绩带头急转直下,已经将负极材料业务做到全球第一的杉杉股份亦是上半年净利润下滑幅度最大的企业之一。

杉杉股份表示,公司核心业务负极材料和偏光片业务所属行业仍处于行业调整期,产品价格均持续承压,行业盈利水平同比下降,受行业景气度变化影响,负极材料和偏光片业务净利润均同比下降。

不过,到今年第二季度,其净利润已顺利实现扭亏为盈,环比出现明显改善,业绩表现在同行业竞争对手中甚至可圈可点。

归根结底,中上游企业所面临的周期性下行困境,客观而言仍是上一轮天价碳酸锂及后续锂价断崖式下跌所造成的行业后遗症。

受行业产能供过于求及下游电池客户去库存的双重影响,中上游企业毛利率普遍收窄,部分企业价格甚至在成本红线上徘徊,盈利空间的不断缩小也成必然。

多氟多在业绩预报中的陈述,也道出大部分中上游企业的困境所在:新能源行业竞争加剧,下游客户需求低于预期,尽管公司产销规模保持增长,但产品售价的持续下跌,仍使得主营业务毛利大幅下降,导致公司盈利能力降低。

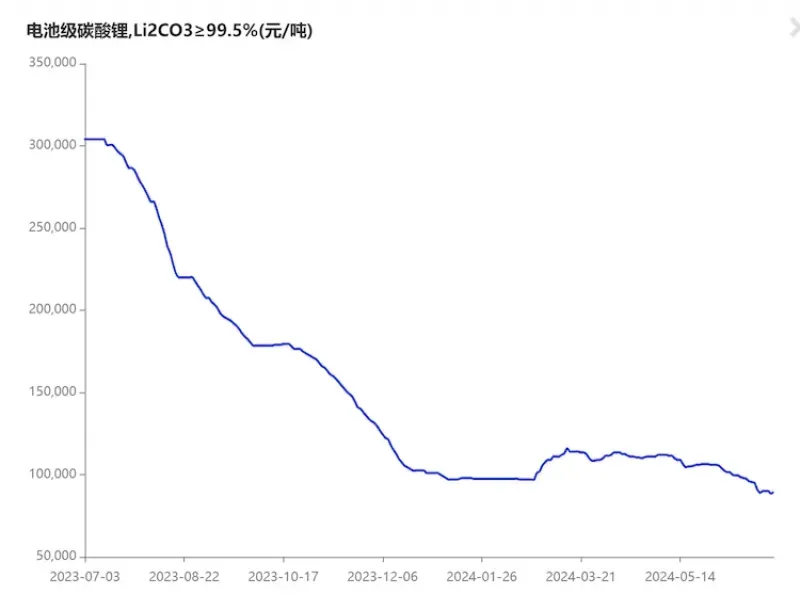

※ 图表:电池级碳酸锂价格变动情况

来源:mysteel.com

就锂价现阶段发展趋势来看,电池级碳酸锂价格似乎远未达到能够触底的程度。

2024年以略高于10万元/吨价格开局的碳酸锂价格,上半年在10-11万元/吨之间浮动,甚至在第二季度直到5月份还有一定程度的小幅上涨。

不过就在上个月,碳酸锂价格接连跌破10万元/吨、9万元/吨两道大关。6月25日,电池级碳酸锂价格正式跌破9万元/吨。

这一价格正是外采锂精矿锂盐厂商的关键成本线。

见智研究分析认为,以最新的锂精矿到岸价1100美元/吨和平均碳酸锂加工费用1.75万元/吨计算,电池级碳酸锂成本至少是8.95万元/吨。对于自供率不高的锂盐厂商来说,形势极为紧迫。

但这或许仍非底线。早在去年就已经有不少行业分析人士认为,到8万元/吨才算是基本探到了碳酸锂的价格底线,甚至还有人认为5-6万元/吨才是其底部价格。

就在碳酸锂价格跌破9万元/吨当天,以后端碳酸锂产能闻名的锂盐巨头志存锂业宣布下属金辉锂业、天卓新材料夏季停产检修。

以降低供应量实现挺价的行动,让碳酸锂价格短期应声大涨,成功收复9万元/吨关口,但锂价下行趋势难受根本影响。

上海有色网发布的最新数据显示,截至7月15日,电池级碳酸锂8.73-9.16万元/吨,均价8.95万元/吨,较上一工作日下跌0.03万元/吨。

发表评论 取消回复