2023年储能的价格降幅巨大,但2024年仍会出现下滑,4小时储能开始崛起。

撰文 | 宏海

出品 | 星球储能所

2023年已经过去,星球储能所根据中国招投标公共服务平台信息为大家整理了2023年度储能EPC及储能系统中标情况(绝大部分为磷酸铁锂技术路线),以方便大家交流。

相关整理较为繁琐,如信息有误,敬请诸君见谅。

据星球储能所不完全统计,2023年全年储能系统及储能EPC项目中标共有354项,中标金额共计数千亿元。其中储能系统有191项,储能EPC有163项。

2023年储能EPC最低单价为0.97元/Wh,储能EPC中标均价为1.67元/Wh。储能系统方面,中标价格单价最低为0.607元/Wh,储能系统中标均价为1.24元/Wh。

储能系统

储能系统中标信息共191项,共计规模超53.8GWh,涉及金额共计超过772.7亿元。其中1h储能系统共涉及25个项目,2小时储能系统共涉及92个项目,4小时储能系统共涉及30个项目。

※ 2023年储能系统中标各时长占比

来源:星球储能所

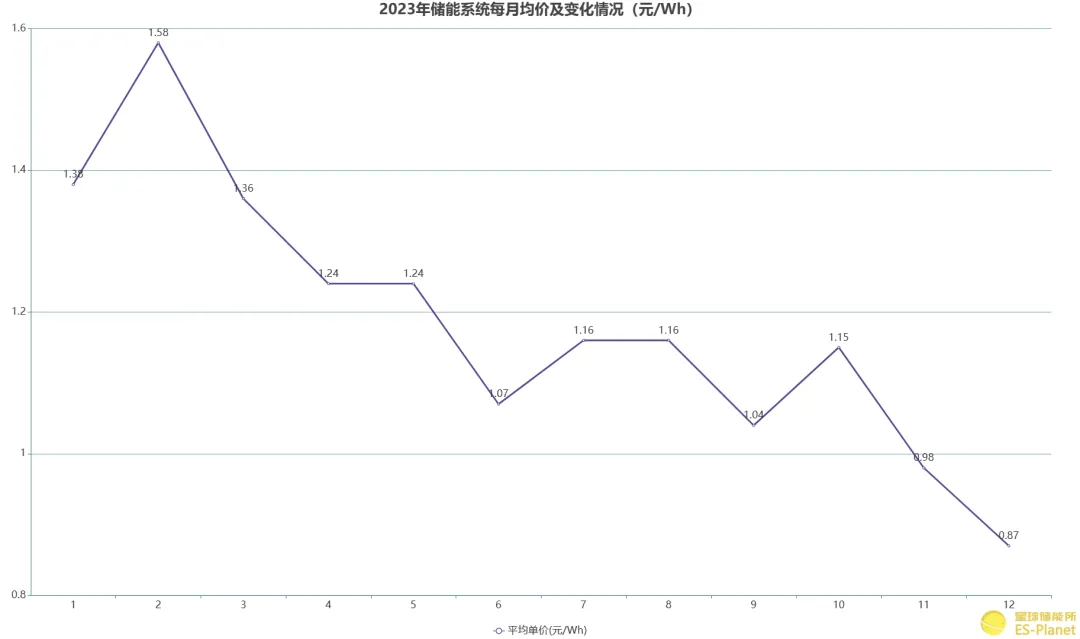

2023年全年价格总体呈现下行趋势。从月份来看,储能系统2月均价最高,为1.58元/Wh,12月均价最低,为0.87元/Wh。值得注意的是,全年均价线中6、9月均出现了谷状态,也就是经过了降价又回升的现象,也代表着这两个月储能系统价格出现了较大波动。

※ 2023年储能系统每月均价及变化情况

来源:星球储能所

从时长来看,1小时的储能系统中标价在1.05元/Wh-1.81元/Wh之间,平均中标价为1.38元/Wh;2小时的储能系统中标价在0.607元/Wh-2.334元/Wh之间,中标均价为1.13元/Wh;4小时储能系统中标价在0.704元/Wh-1.32元/Wh之间,中标均价为0.87元/Wh。

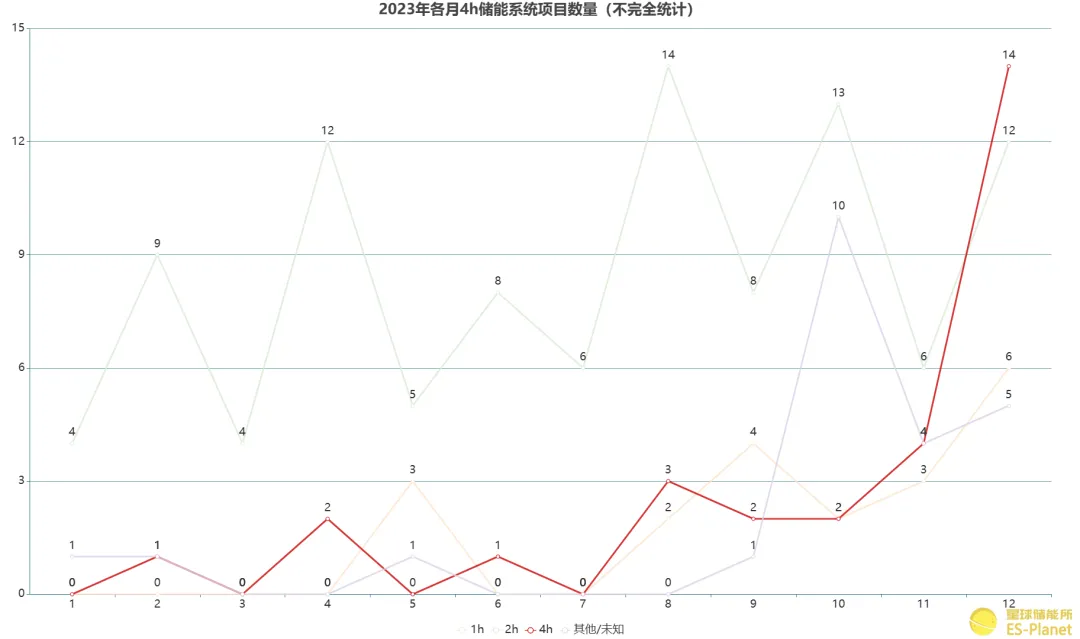

值得一提的是,随着风光装机规模不断增加,新能源发电渗透率不断提高,4h储能整体呈现增长趋势,无论是在系统采购方面还是储能项目方面都呈现出较为良好的发展态势。

宏观的市场需求、政策支持、技术进步甚至微观的各省分时电价的优化和完善、更低的度电成本、长期发展的战略布局等多个因素都在推动4小时储能发展。

※ 2023年各月4h储能系统项目数量

来源:星球储能所

各种长时储能发展提速,飞轮储能、重力储能、液流电池等4h及以上储能技术路线开始崛起。现阶段亟待解决的就是成本问题,2023储能系统中标项目中单价最高为钛酸锂与飞轮储能技术路线。

格力钛的钛酸锂储能调频项目以及中企国云的飞轮储能采购项目储能系统单价分别为5.04元/Wh和5.83元/wh,其单价均超过5元大关,这两个项目也成为2023年度储能系统单价最贵的两个项目。

其中钛酸锂储能项目规模为18MW/6.672MWh,中标人及价格分别为格力钛新能源、3359.58万元,核算单价为5.04元/Wh;飞轮储能项目规模为100MW/50.43MWh,中标人及价格分别为中企国云储能科技有限公司、29426万元,核算单价为5.83元/Wh。

央国企的集采、框采占据了本年度储能系统项目的半壁江山。

4、6、7、9、10、11、12月份有较大规模的储能系统集采中标,新华水力、中国华电集团、中能建、大唐集团、中广核、上海富鸿、中国华能集团、中广核、中核、国电投等一众央国企都发布了储能系统集采中标结果。

其中最大的为国家电投2023年度储能系统电商化集采项目,共分为磷酸铁锂1h、2h、4h以及液流电池4h4个部分共计24个标段,总规模为5.2GWh。

中车株洲所、比亚迪、宁德时代、海博思创、阳光电源等一众龙头企业均参与其中并中标。

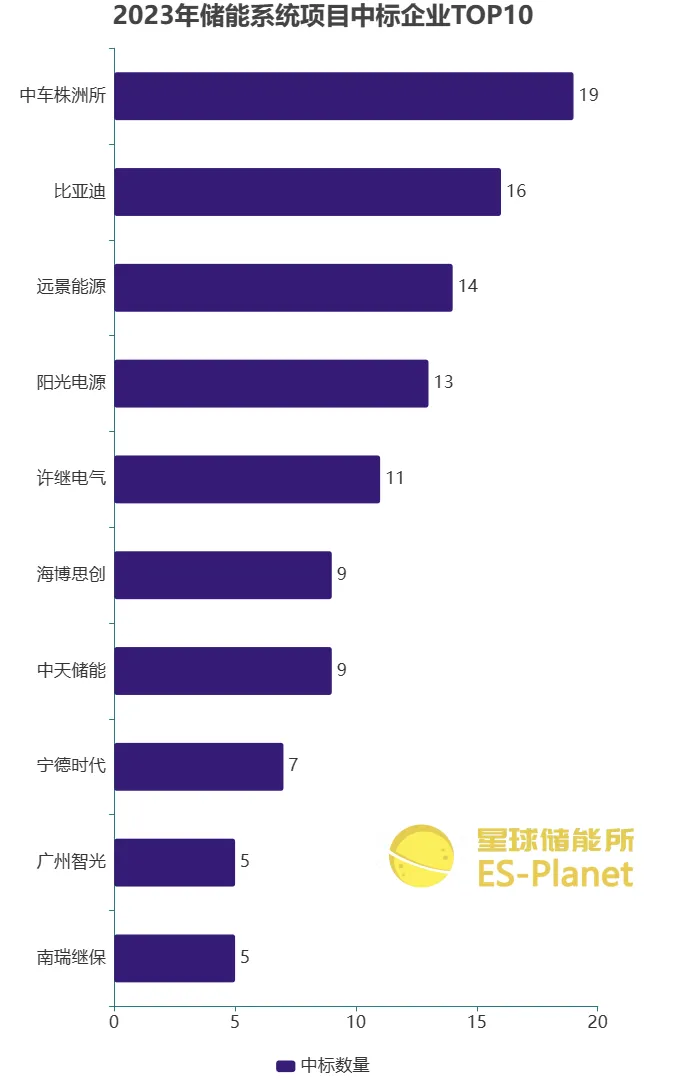

今年以来,不少企业收获颇丰,更有实力雄厚的行业龙头们频频拿下多个储能系统项目。

※ 2023年储能系统项目中标企业TOP10

来源:星球储能所

值得一提的是,在一众龙头中,中车株洲所的表现最为亮眼,在2023年拿下最多储能系统项目。

2023年,中车株洲所不断以其极低的投标报价狂揽业内关注。

先是11月24日拿下中国华能年度储能系统采购;又在一日后以0.705元/Wh的低价预中标昌吉国投200MW/800MWh共享储能项目储能系统采购;三个项目就已经超过4.3GWh。

甚至在广东省能源集团新疆公司2023年225MW/900Mh储能系统设备采购项目中,又报出0.638元/Wh的超低价位,并以此稳居第一投标人位置。

进入2024年,目前已经低到了令人惊叹程度的储能系统价格还会继续下降,行业内也有人表示,未来0.5元/Wh也不会是储能的最低价格。

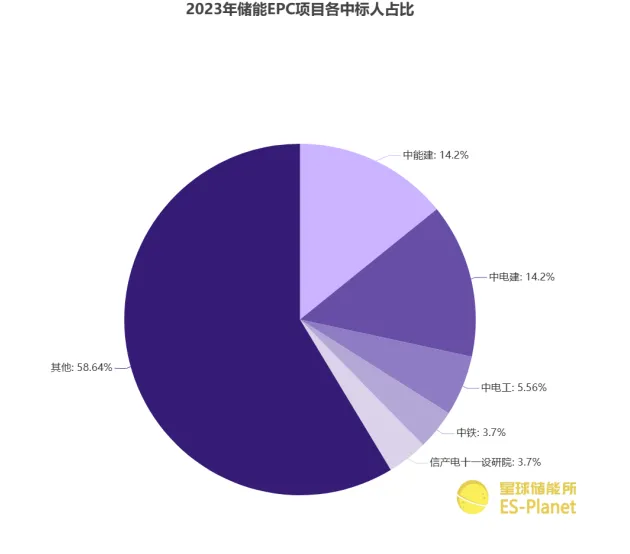

相比储能系统,储能EPC项目则几乎都被实力雄厚的央国企独自揽下。

储能EPC

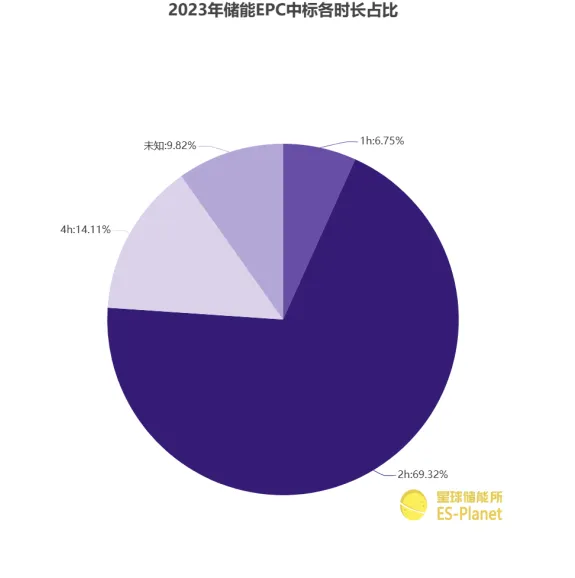

储能EPC中标信息共有163项,共计规模超过35.5GWh,共计中标金额超过468.3亿元。其中1小时储能共涉及11个EPC项目,2小时储能共涉及116个EPC项目,4小时储能共涉及23个EPC项目。

2023年全年储能EPC单价总体呈现下行趋势。

从月份来看,储能EPC3月均价最高,为1.8元/Wh,12月均价最低,为1.25元/Wh。

值得注意的是,全年均价线中1-3月储能EPC平均单价经过了迅速降价又回升的现象,主要是由于2月项目分布不均匀,出现特殊情况,大储及用户侧储能项目均有中标,EPC内容要求相对更加个性化,导致这段时间储能EPC价格出现了较大波动。

※ 2023年储能EPC每月均价及变化情况

来源:星球储能所

储能时长1小时共有11项,总规模为173.3MWh,中标核算单价在1.58元/Wh-2.898元/Wh之间,平均核算单价约为2.02元/Wh

2小时有116项,共计规模超过22.2GWh,中标价格区间为0.81元/Wh-3.044元/Wh,中标均价为1.56元/Wh;

4小时有23项,共计规模超过12GWh,中标价格区间为0.97元/Wh-1.803元/Wh,中标均价为1.27元/Wh;

2023年储能EPC项目中,2小时储能仍然占据多数份额,占比约为70%,其次是4小时储能时长出现一定增长,而由于2023年工商业储能时长的火爆,1小时储能EPC项目虽然规模极小,数量较少,但是仍然有项目进行建设。

※ 2023年储能EPC中标各时长占比

来源:星球储能所

其中北京京能清洁能源华南分公司东源县顺天镇农光互补光伏电站项目EPC中标价格为12597.16万元,仅6MWh规模,单价达到21元/Wh,这也是2023年储能EPC项目中单价最高的项目。

察北管理区电网侧独立储能电站和克州独立储能项目规模均为300MW/1.2GWh,中标价格分别为17.02亿元和12.86亿元。并列成为4h储能中最大规模项目,同时也是2023年单个规模最大项目。

综合来看,比较明显的是,储能系统及EPC价格仍呈现下降趋势,但是速度也有所减慢。

央国企仍为中标储能EPC中坚力量,中能建、中电建各地电力设计规划院等部门拿下大量储能EPC项目,中电工、中铁旗下公司也拿下不少项目。

※ 2023年储能EPC项目各中标人占比

来源:星球储能所

与储能系统不同的是,私企很难拿下储能EPC项目,极少数可以拿下较小规模的EPC项目,其他则是作为联合体成员参与项目。不难看出,储能EPC项目的门槛还是很高的,获得相关资质要求及达到施工标准对私企来说还很困难。

2小时时长储能仍未主流,但4小时长时储能EPC项目呈现增长势头且规模较大。

从储能系统和储能EPC两个方面不难发现,随着风光规模的增长以及行业不断发展,市场对于长时储能的需求日渐增长,全钒液流、压缩空气储能等多元的储能技术路线也在从示范阶段向规模化落地阶段发展,虽然价格方面还不足以与锂电持平,但是一直呈现下降趋势,现在的很多独立储能电站或是风光配储都会选择4小时储能系统。

另外,随着新能源装机不断增加,电力系统对于调频的需求也开始增长,飞轮储能、钛酸锂储能等调频项目规模也在持续增长。

2024年,预计储能系统及储能EPC价格仍会下滑,储能系统价格下滑速度相对较快。

央国企是储能系统及EPC项目的主要力量,无论是集采、框采,还是EPC项目承包,央国企均以其雄厚实力及丰富资源占据不可替代的位置。

2小时储能仍是主流,但是4小时及以上时长储能项目会显著增多,增长速度加快,各地可能会推出相应支持或引导政策。

锂电池仍为主流技术路线,液流电池、钠离子电池、重力储能、飞轮储能、压缩空气储能等技术路线会很快从示范加速转向规模化、商业化发展。

最可怕的是,2024年,前一轮的洗牌结果初显,一大部分企业会被淘汰。

发表评论 取消回复