在爆发碾压同行的四千亿营收之后,宁德时代能再度剑指万亿市值吗?

撰文 | 戏台

出品 | 星球储能所

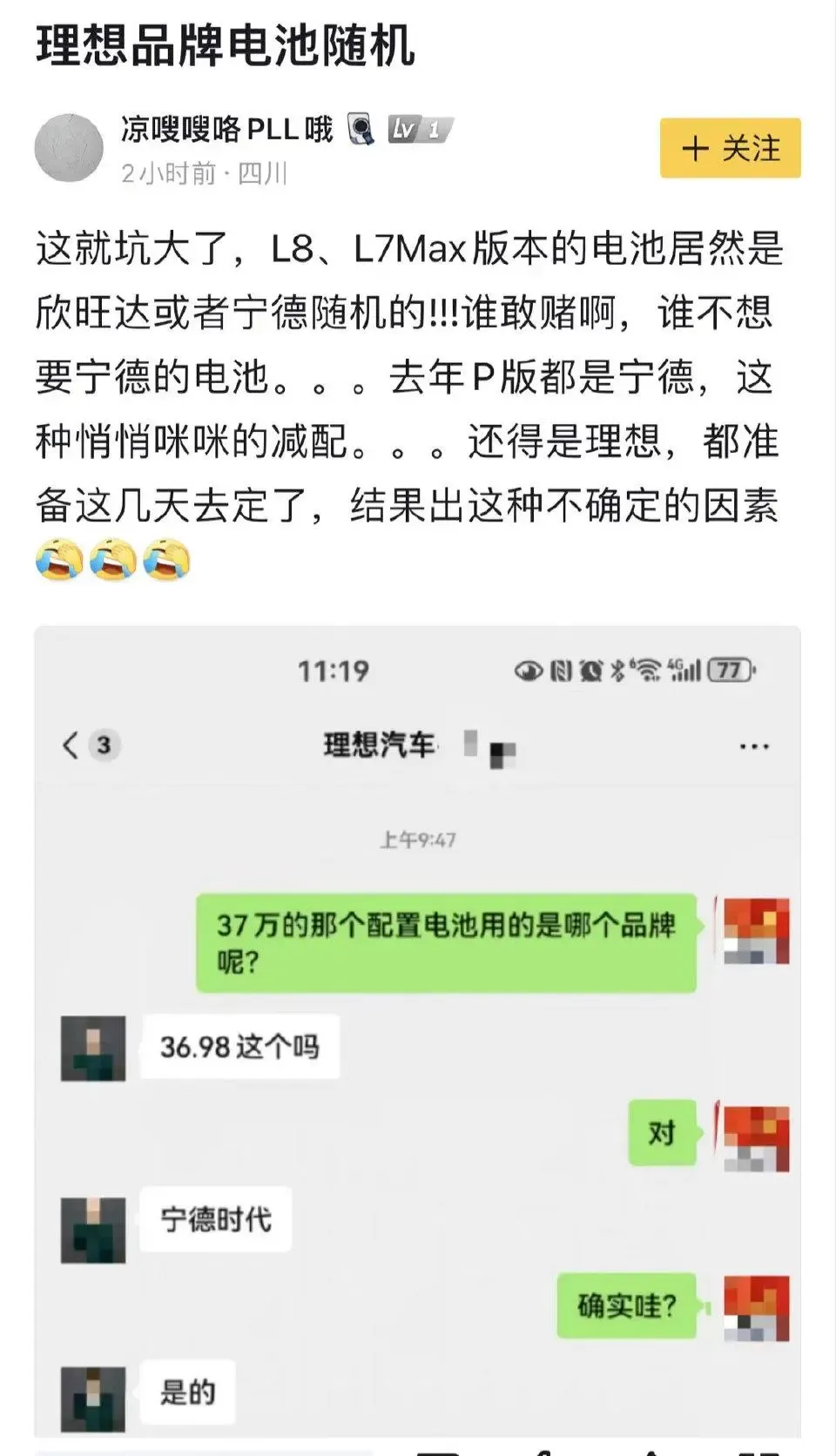

宁德时代对比其他厂商优势是什么?理想汽车的新“丑闻”间接做出了解答。

今日,有多位消费者爆料理想24款L7 L8电池包从原来的宁德时代偷偷换成了宁德时代和欣旺达混装,“99%都是欣旺达、1%才是宁德时代。”

※ 网友多在话题下表示认可宁德时代“价高质优”

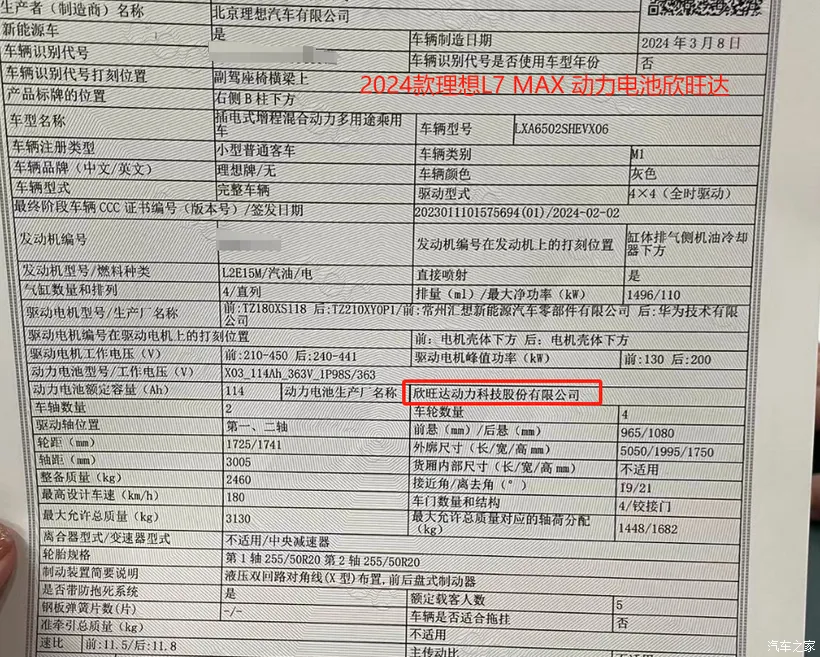

事实上,根据此前发布会消息,理想最低配的L7 Air版、L8 Air低配版本车型将分别采用蜂巢与欣旺达的电池,而中高配车型则使用的是宁德时代电池。

低配车型采用欣旺达电池一方面可以降低售价,另一方面可以降低对宁德时代的依赖。对于近些年来迫切摆脱宁德时代“控制”的新能源车企而言无疑是个好的选择。

但富具戏剧性的是,正如车企在高低端车型中对不同品牌电池的“区别对待”,消费者对宁德时代以外的“非知名”品牌不甚买账:够便宜,但不够安全。

理想汽车并非业内孤例,不把鸡蛋放到一个篮子里已为行业共识,实际成效却不尽相同。

广汽曾花费一年时间和2000条整改意见,换来了中航锂电保质保量的电池供应,成功摆脱宁德时代颇为霸道的保证金策略。

而这一策略,能够折射出供应双方谁掌握话语权——为了支付动辄数亿的保证金,车企需要额外投入不菲的资金成本。

在下游车企的扶持下,宁德时代新对手频频涌现。宁德时代与宝马深度磨合的例子,正在被不断复刻。

宁德时代感受到了压力,但不多。

※ 宁德时代一度因与中创新航抢客户闹得不可开交

对于终端市场来说,价格并非唯一敏感点,电车的安全问题饱受争议,宁德时代的品牌背书足以缓解消费者焦虑。

此外,过去一年,制造业的过剩钟摆敲击着动力电池行业的每一家企业,华尔街投行摩根士丹利基于市场情况、宁德时代的市场份额和利润率,曾几度看空宁德时代。

然而,面对2023年动力电池行情的震荡,宁德时代却给出了有力反击。

作为电池行业的绝对龙头,宁德时代凭借规模、技术优势转化而来的成本把控能力,继续品尝着业内的大半利润。摩根士丹利对宁德时代的态度转向,在一份研报中将宁德时代评级上调至“超配”级。

3月16日,宁德时代发布2023年度财报,以超过441.2亿元的归属净利润,击败来自动力电池领域和储能电池领域的全部对手。

外界质疑

外界质疑落脚在行业见顶。

乘联会指出,受车企降价策略影响,2023年中国乘用车市场极为热闹,市场需求一路向上。

Clean Technica数据显示,2023年,全球电动汽车(乘用车)销量达到1370万辆,同比增长35%,市占比由去年的11%提升到了22%。

市场刺激下,车企挥动扩产大旗,又在下游通过价格战抢夺市场。

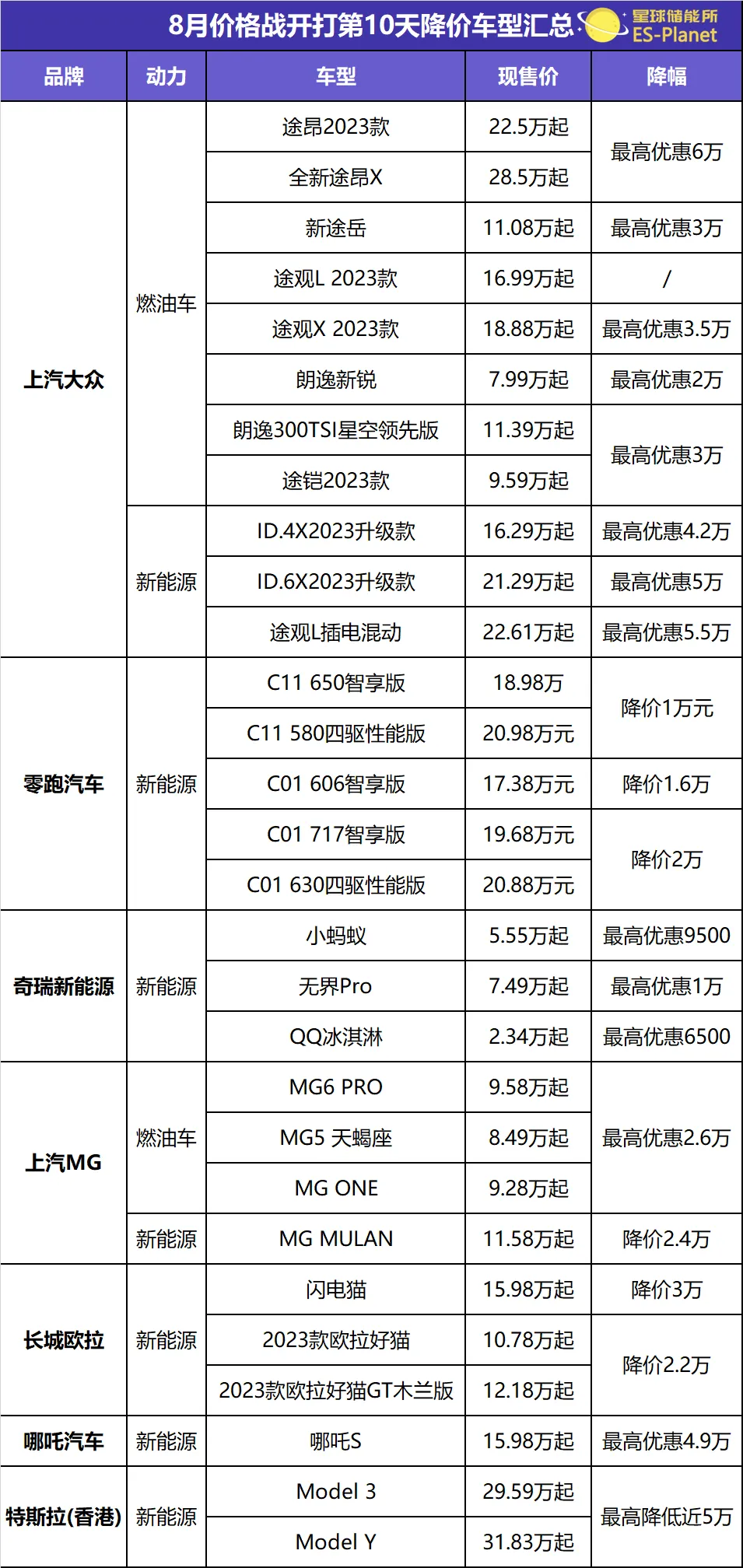

2023年7月,上汽大众旗下纯电车型,ID.3、ID.4X、ID.6等优惠幅度从2~4万元;步入12月,比亚迪接连发布优惠政策,为降价潮推波助澜。与此同时,理想汽车、长安旗下深蓝汽车纷纷推出补贴或抵扣等万元优惠政策。

企业求胜心切式打折促销往往被市场看作过剩和内卷的标志,预示着行业顶部出现轮廓。

※ 图表:2023年8月 车企价格战情况

来源:车东西

乘联会指出2024年电车市场或面临结构性压力:

从国家保险数据分类的出租、单位、私人三大购买群体来看,目前出租网约车市场的规模接近暂时饱和;

单位用电动车市场的纯电动和插混车型需求逐步平缓,增程电动车近几个月还有增长;

私人市场中限购城市的新能源占比下降,大城市高端群体购买电动车占比下降,中小城市和县乡市场的销量占比已经提升较大。

宁德时代则在业绩交流会上发表了不同看法。

国内新能源车市场的渗透率上升速度快,需求强劲,欧美因为补贴退坡暂时放缓。

欧美还属于政策驱动的市场,中国已经是市场化驱动的市场,最近电动化率已达49%。在市场化驱动情况下,渗透率到了40%-50%以上,就是S曲线非常陡峭的地方,尤其是超过50%的时候,买电车的人是主力,买油车的成了非主流,会出现市场心理的转变。

中期需求,中国比较强劲,长期需求来看全世界都会比较强劲。

2023年新能源汽车市场势头强劲,但却不意味着电池行业一片蓝海。

2023年电池新能源产业链投资扩产(新宣布)项目高达403个,其中328个公布了投资金额,投资总额达1.4万亿元,平均单个项目投资金额超43亿元。

※ “超过一半的产能将会闲置”

中国科学院院士欧阳明高曾表示,2025年中国电池产能可能达到3000GWh,而出货量则仅为1200GWh,超过一半的产能将会闲置,过剩明显。目前包括电池厂、整车厂与其他跨界企业对外公布的产能规划已达4800GWh。

近日,中国汽车动力电池产业创新联盟也指出,2023年动力电池累计销量为616.3GWh,累计装车量却仅有387.7GWh,剔除累计出口的127.4GWh后,还有101.2GWh的库存。

如果按每辆新能源车50度电的容量来算,这些库存动力电池就可以满足超200万辆车的生产需求。

不过,业内对过剩数据有不同看法,大批量落后产能淘汰尽管造成了一定程度资源浪费,却推动了行业发展。

而且产能本身需要留存空间。宁德时代在2023年年报中展示了552GWh的投产产能,和100GWh的在建产能,产能利用率有70.47%,而在2022年年报中,这一数字却达到了81.25%。

宁德时代的产能利用率下降有着多重意味既说明行业内卷,但结合同比上涨的产销数据、计提数据,或可视为争夺大订单的必然选择。

※ 图表:电池系统产销及库存量

来源:宁德时代2023年财报

宁德时代的另一大业务储能电池,同样有着行业性难题。

锂电、光伏等其他行业巨头引领资本进驻储能市场,由于业务或技术的互通性,往往对本公司有利,但却引发了整体性过剩危机。

用一组数据对比来看,2020年~2022年,宁德时代的储能产品业务营收,分别同比增长218.56%、601.01%和230.16%。

然而到了2023年,宁德时代的电池储能系统销量69GWh,同比增长仅为46.81%。

通过观察不难发现,宁德时代在储能电池行业中经历了爆炸增长,但目前进入了缓慢增长阶段。

年报中宁德时代提出,近年来,中国储能政策环境持续优化,共享储能示范省份不断增加;美国可再生能源及储能部署进程加快,电价波动加剧下储能经济性提升;欧洲主要国家出台储能支持政策,助推市场较快增长。

此外,随着人工智能快速发展带来的算力需求快速增长,将进一步提升电力和储能需求。

还有谁?

宁德时代的困扰属于未来以及整个行业,当下的宁德时代没有对手。

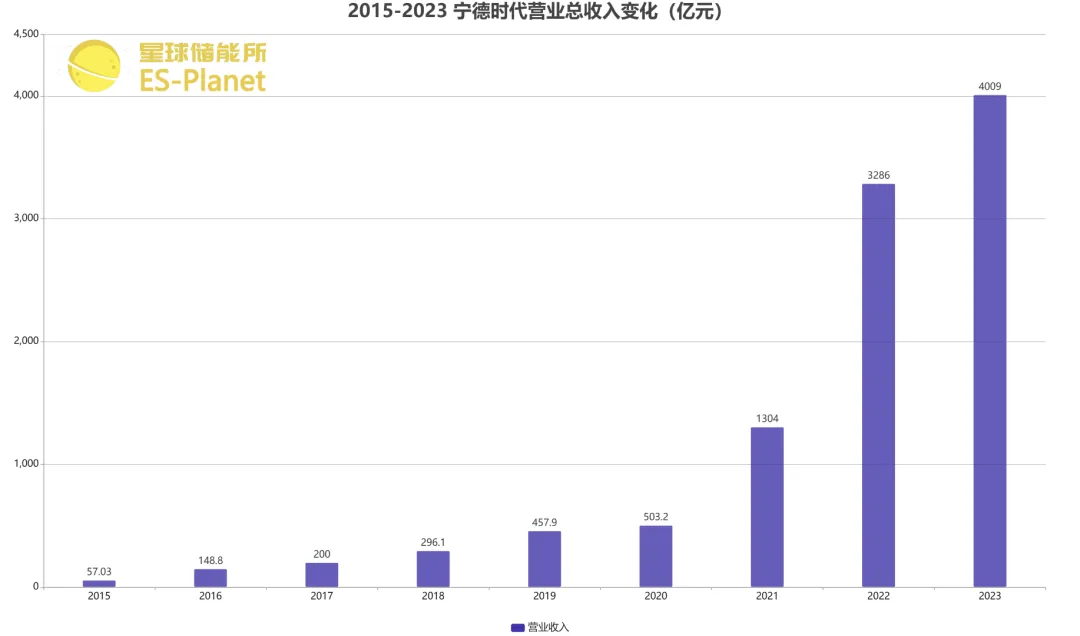

宁德时代年报显示,2023年总营收4009.17亿元,同比增长22%;归母净利润441.21亿元,同比增长44%;扣非后净利润超400亿元;毛利率为22.91%,净利率11.66%。

※ 图表:2015-2023 宁德时代营业总收入变化

来源:星球储能所

仅从数据角度来看,宁德时代正稳固国内市场。与上汽、吉利、蔚来、理想、宇通、小米、北汽等厂商维持合作关系,国内地区营业收入增速仅为7.25%;

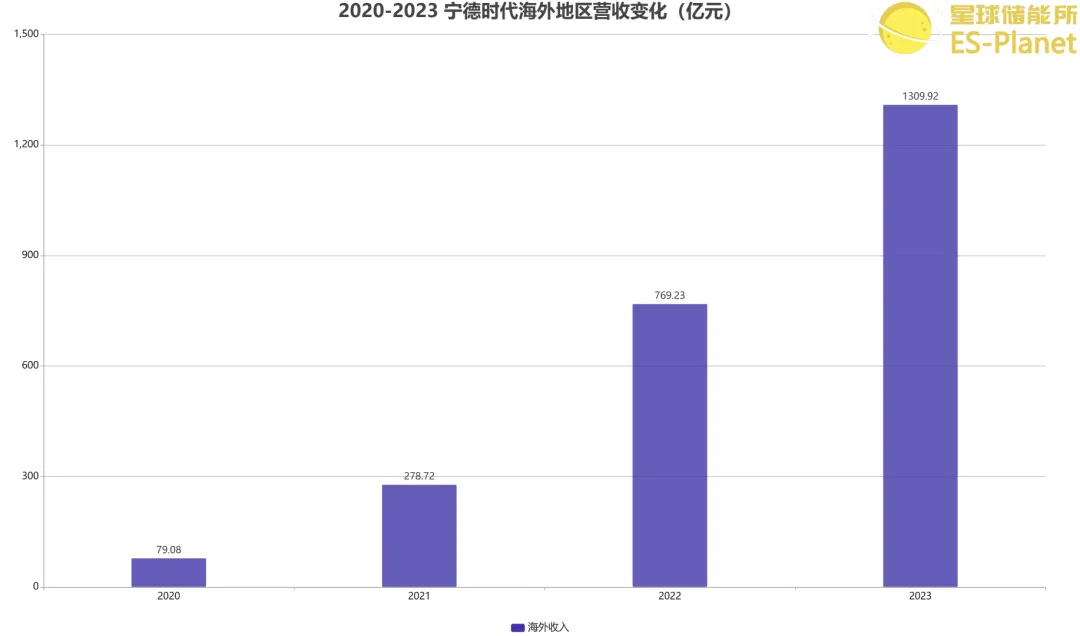

反观海外,2023年营业收入为1309.92亿元,同比巨幅增长70.29%,客户包括BMW、Daimler、Stellantis、VW、Ford、Hyundai、Honda、Volvo 等知名海外车企。

有媒体报导,2023年宁德时代在欧洲市场持续快速突破,Stellantis等公司与宁德时代签署合作协议。

宁德时代的海外动力电池市场份额达到27.5%,同期提升4.7%。

※ 图表:2020-2023 宁德时代海外营收变化

来源:星球储能所

宁德时代在投资者关系活动上透露海外的进展:

在北美地区,公司将主要通过创新合作模式LRS拓展业务。LRS是一个分享的模式,已有项目在谈。不仅车企,有一些欧洲的电池厂,产能建设时间较长,也希望跟我们合作。目前看,公司匈牙利工厂预计可以实现2026年供货,都在按计划推进中。

总体来说,2023年宁德时代业绩大涨,现金流充裕,仅货币资金就有2643亿元。

为了体现重视股东回报,宁德时代选择派发现金220.6亿元分红展示实力。具体方式为每10股派发现金分红50.28元(含税)。

其中,20.11元为“年度现金分红”,30.17元为“特别现金分红”。

不过有投资者认为,巨额分红意味着宁德时代不再追逐产能扩张,或意味着战略转变。

此外,2023年公司研发费用投入达183.56亿元,同比增长18.35%。

年报中动力电池研发成果方面,除了高比能高安全的凝聚态电池等,还着重介绍了超快充的神行电池。

※ 宁德时代曾在发布会表示“超充时代从今天开始”

该电池目前可实现常温4C快充,已被阿维塔、哪吒、奇瑞、北汽新能源、东风岚图、广汽等已官方宣布将配套搭载神行电池。

宁德时代的研报中还有一大亮点。尽管储能赛道已经一片红海,但毛利率大幅上升。

宁德时代2022年上半年年报显示,储能系统毛利率只有6.43%。当时,宁德时代曾在业绩说明会上解释,储能和动力电池业务的商业模式、客户有所不同,储能的价格机制传导较慢,对成本变动敏感,导致上半年毛利率偏低。

但在2023年年报中显示,这一业务毛利率已经高达23.79%。

发表评论 取消回复