锂电对于中银绒业而言,只是个苟延残喘的好借口吗?

撰文 | 叶均

出品 | 星球储能所

17世纪以前,欧洲人一直以为天鹅全都是白色的。直到第一位探险家登上澳洲的土地,当地的黑天鹅才将欧洲人深信不疑了上千年的观念完全推翻——原来世界上还有黑色的天鹅存在。

后来,美国著名投资人塔勒布在其著作当中将“黑天鹅”作为极其罕见、无法预测,但是一旦发生影响就足以颠覆以往任何经验的重大事件代名词固定了下来。

对于坚信中银绒业能够成为A股“价值投资”标杆的投资者而言,在第一次“黑天鹅”事件到来之前,这家以“软黄金”羊绒为主业的宁夏企业,无疑是市场上最具投资潜力的“白马股”之一。

自2008年收购圣雪绒完成借壳上市,中银绒业写在纸面上的业绩表现维持了长达数年的高速增长,公司净利润从2008年的3557万攀升至2012年的2.81亿,股价更在“大熊市”下一度实现12倍飙涨。

2013年9月,上海证券报头版刊登《中银绒业骗局》系列调查,曝光中银绒业一年近3亿外销采购金额的三大香港“知名”客户,不过是三名潮汕同乡名下的“皮包公司”,也让其虚增收入财务造假、虚构合同骗取出口退税、内销客户隐匿裙带关系等诸多黑幕浮出水面。

※ 从“白马”到“黑天鹅”

由于骗取国家1.2亿退税,一度将家族推上宁夏四大富豪家族之一的公司时任掌舵人马生国最终收获三年的牢狱之灾,中银绒业的商业神话也就此终结。

然而这,还只是一个起点。

2015年9月,中银绒业加入轰轰烈烈的盛大游戏私有化,然而在长达一年半的停牌之后,桃子最终被世纪华通摘走;

2019年,多年巨额亏损、负债超90亿的中银绒业走向破产重整,接手公司的恒天金石与先后历经“德隆系”、“中植系”覆灭的资本大佬李向春,却最终没能再借新兴的锂电概念为公司“起死回生”。

历年数次披星戴帽,从退市风险中死里逃生,靠变卖资产、破产重整苟活至今的“A股不死鸟”,这次怎么难显神威了?

转身投锂

中银绒业初次涉足锂电产业链,还是在公司新任董事长李向春主掌大权以后。

2020年“双碳”目标的提出,令整个新能源行业为之一振。也正是在这一年,刚刚完成破产重整的中银绒业确定了“羊绒业务+实业投资”的双主营业务模式,并构想了从上游锂矿到中游正负极材料制造的锂电产业链布局。

次年3月,中银绒业宣布通过合伙企业以4200万元增资并收购都江堰市聚恒益新材料有限公司(以下简称“聚恒益新材料”)100%股权,以800万元收购四川锂古新能源科技有限公司(以下简称“锂古新能源”)80%股权。

其中,聚恒益新材料自2003年成立以来,便主营石墨化生产核心业务,三大业务板块之一便为锂电池负极材料石墨化加工;锂古新能源则在2020年5月才刚刚成立,从事锂电正极材料-磷酸铁锂的研发、生产及销售,通过厂房和设备租赁方式具备磷酸铁锂 4200 吨/年的生产能力。

后者同时宣称,计划将在收购达成后的12个月内通过并购整合、互惠合作等方式将磷酸铁锂产能提高到20000吨/年。

“以锂电池材料为切入点进入新能源行业”的第一步如此便算是迈了出去,不过这对中银绒业而言显然还远远不够。

2021年11月,中银绒业年内第二次加码正极材料赛道。宣布拟收购鑫锐恒锂能科技有限责任公司(以下简称“鑫锐恒”)并斥资20亿元投资建设年产8万吨锂电池正极材料磷酸铁锂项目。而此时距离鑫锐恒的成立,也才只有短短三个月。

此外,中银绒业还曾斥资2.765亿元,高溢价收购主营业务包含成型、焙烧、煅烧、浸渍、石墨化等全产业链石墨加工的河南万贯实业;并参与马尔康金鑫矿业股权重组,试图向产业上游进发,然而计划未能实现。

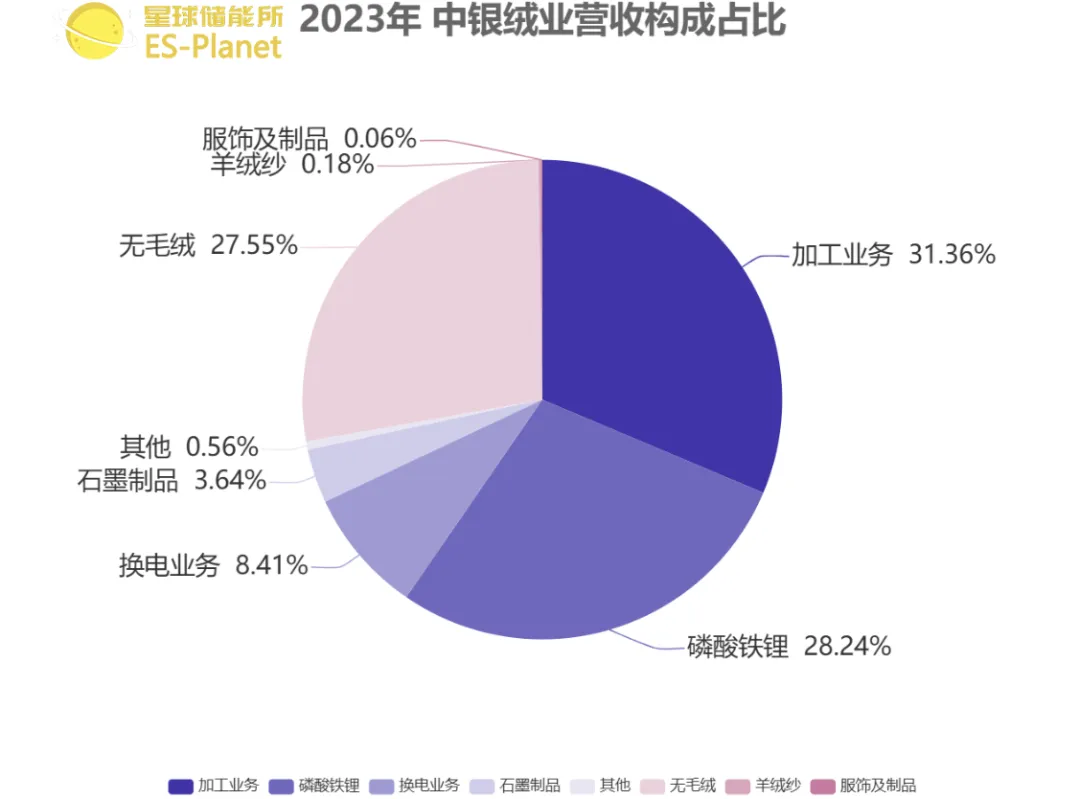

※ 图表:2023年 中银绒业营收构成

来源:星球储能所

到2023年,在以“绒”为名的中银绒业,原本的纺织主业在营收中已不足三成,新能源业务占总营收比重则达到72.20%。

其中,磷酸铁锂业务占到总营收的28.24%。

如此看来,中银绒业向锂电产业链大张旗鼓的进军至少已不止是一句口号。但是,这也并不意味着中银绒业就成功赚得了一块“免死金牌”。

到上周,这家去年还向媒体公开宣称自身财务状况相对健康、不存在债务压力及违规状况,因而不必担心退市风险的企业,还是走到了深市年内第一家非ST面值退市股的结局。

退市终局

6月21日,是中银绒业在A股的最后一个交易日。自5月24日股价跌破1元红线,公司已连续20个交易日股价低于1元,触发交易类强制退市情形。

中银绒业在最后这段日子也不是没有试图再度重现其“不死鸟”式保壳自救。

公司曾于5月5日开出总金额不超过4000万元的股份回购方案。截至5月31日,中银绒业累计花费3941.91万元,以最高成交价1.14元/股、最低成交价1.00元/股,回购占公司总股本0.86%的3661.62万股,企图保住1元股价。当日收盘股价却只跌到仅剩0.71元/股。

考虑到公司大股东恒天金石、恒天聚信等均有“中植系”背景,而中植系早在去年就因流动性枯竭,严重资不抵债,中银绒业无疑失去了最后一份翻盘可能。

听罢中银绒业在A股市场上命途多舛的20多年,公司迟早会走向退市的结局实则并不奇怪,但为什么会是现在?

事实上,中银绒业转型新能源的这几年,虽然步子迈得不小,但业绩表现其实一直不算太好。

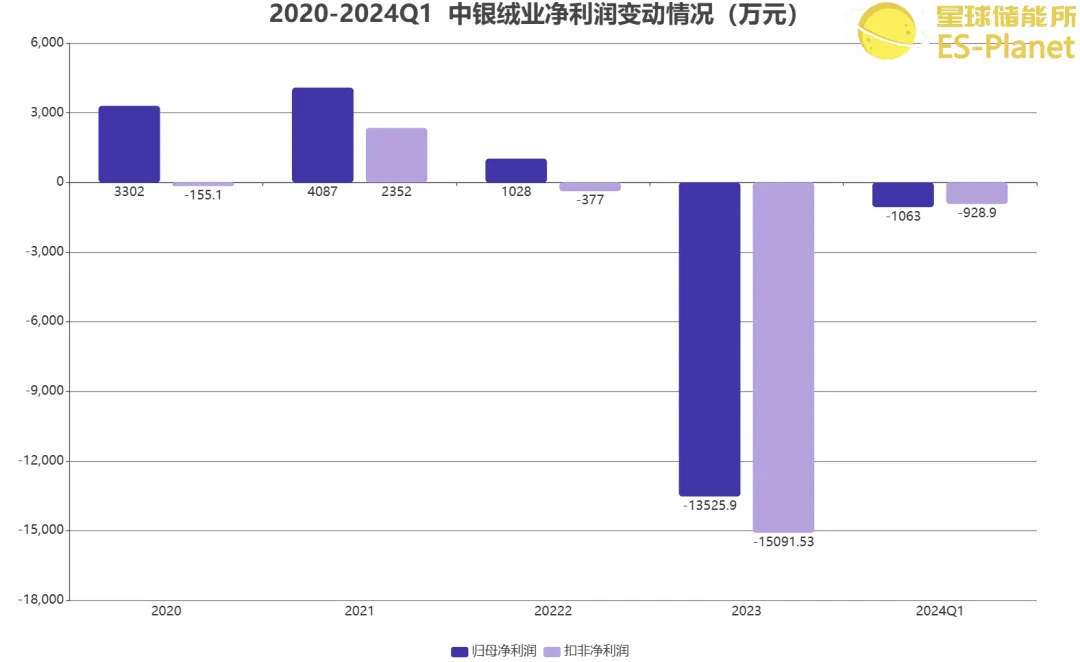

※ 图表:2020-2024Q1 中银绒业净利润变动情况

来源:星球储能所

自2020至2023年,公司年营业收入最高只有6.28亿元;归母净利润分别仅有3302万元、4087万元、1028万元及-1.353亿元,扣非净利润则为-155.1万元、2352万元、-377万元与-1.509亿元。

到2024年第一季度,中银绒业营收只4892万元,归母净利润则已亏损1063万元,扣非净利润亏损928.9万元,三者分别同比骤降67.91%、242.51%与287.76%。

破产重整三年后,经营不善的隐忧已然再度出现。

更为关键之处在于,中银绒业在锂电产业链上的诸多“精心布局”,到如今很难不称得上是一地狼藉。其先后收购的几家公司先后有不大不小的暴雷情况出现。

公司最早收购的聚恒益新材料多次因环保问题被罚,并因“确保清洁生产改造项目顺利实施”而自2023年12月19日宣布停产4-6个月,计划于2024年二季度恢复正常生产;锂古新能源去年营业收入、净利润、总资产均出现大幅下滑;河南万贯实业则由于负极材料价格大跌,2023年承诺业绩完成率仅28.97%,计提商誉减值准备1亿元。

就投资进展来看,中银绒业在2021年以鑫锐恒为主体、号称投资总额20亿元的年产8万吨锂电正极材料磷酸铁锂项目,原计划建设周期为2021年11月至2025年8月,却至今未有进展。

据每日经济新闻报道,这项中银绒业长期以“土地未合宗”为借口迟迟不动工的项目,实则并不存在宗地问题。

当地园区甚至反复催促前者动工,并一度发函表示:“公司应在土地摘牌起3个月内,于2022年6月前开工建设,但至今未开工。请你公司必须于2023年7月20日前开工建设……”

无论是锂电材料市场前景一路下滑让中银绒业心生退意,还是高溢价并购却未能取得实际效益的新能源故事从一开始就疑点重重,抑或是真如部分媒体猜测背后有李向春“朋友圈”持续吸血的灰色资本生意……

伴随“A股不死鸟”中银绒业的最终退市,在其一直没能真正深入的锂电产业链,未来只怕也越来越难听闻它的姓名。

发表评论 取消回复